Фінансові новини

- |

- 16.02.26

- |

- 20:13

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Є лише один шлях, щоб уникнути критики: нічого не робити, нічого не говорити і бути ніким" Арістотель |

Обзор рынка потребительского кредитования за 2011 год

11:16 02.02.2012 |

Прошедший год для рынка потребительского кредитования мог бы стать весьма успешным, ведь объем выданных кредитов превысил докризисные показатели. Однако в таком бурном росте государственные органы усмотрели угрозу, а потому потребительское кредитование подверглось критике и попыткам ограничения. Основные тенденции потребительского кредитования в 2011 году анализировал Prostobank.ua.

Прошедший год для рынка потребительского кредитования мог бы стать весьма успешным, ведь объем выданных кредитов превысил докризисные показатели. Однако в таком бурном росте государственные органы усмотрели угрозу, а потому потребительское кредитование подверглось критике и попыткам ограничения. Основные тенденции потребительского кредитования в 2011 году анализировал Prostobank.ua.

В 2011 году рыночные составляющие были, в целом, благосклонны к сегменту потребительского кредитования: банки наращивали объемы выданных кредитов, ставки постепенно снижались, да и спрос не падал. «По оценкам наших специалистов, количество игроков на рынке выросло как минимум в 2 раза, а также значительно выросли объемы выдач. В течение года условия кредитования становились все более привлекательными для заемщиков, средняя стоимость кредита на рынке снижалась, а рисковые критерии становились все более лояльными», - рассказывает Анджей Олейник, директор по маркетингу и развитию продуктов Platinum Bank .

Но все эти факторы, вызывающие оптимизм у банков, вызвали беспокойство регулятора. Еще в июле-2011 в Национальном Банке подсчитали, что финучреждения кредитуют украинцев преимущественно на потребительские цели, в то время как объемы ипотечного кредитования снижаются. В том же месяце, по данным НБУ, задолженность украинского населения по потребительским кредитам обновила исторический максимум и превзошла докризисные показатели. Масла в огонь подлила аналитическая компания ЭОС, по исследованиям которой летом-2011 среднестатистический украинец был должен банку около 800 евро потребительских кредитов, или 3,5 средней зарплаты в стране. По этому показателю Украина оказалась на втором месте в Европе после Греции.

В результате, в НБУ составили проект постановления, по которому к банкам, занимающимся потребительским кредитованием, будут применяться более высокие нормативные требования. Такая инициатива была поддержана и правительством, которое сочло темпы роста потребительского кредитования опасными как для платежного баланса страны (за счет потребительских кредитов приобретаются преимущественно импортные товары), так и для благосостояния украинцев в преддверии возможного нового кризиса.

Очевидно, что такая перспектива не вызвала одобрения у банков. Последние, в случае введения ограничений, обещают переложить потребительское кредитование на плечи дочерних финансовых компаний и таким образом вывести его из-под компетенции Национального Банка.

А уже в ноябре-2011 потребительским кредитованием заинтересовался Конституционный суд. Согласно его решению, банки не могут не только повышать ставку по потребительским кредитам, даже если такая норма была записана в договоре, и требовать досрочного погашения кредита при незначительных нарушениях со стороны заемщика, но и передавать информацию о заемщиках третьим лицам, в частности - коллекторским копаниям. Кроме того, на основании этого решения некоторые заемщики смогут обжаловать ранее взысканные с них неустойки.

А в декабре-2011 проблемами регулировния потребительского кредитования заинтересовались и народные депутаты. В частности, в Парламент поступил проект отдельного закона, посвященного потребительскому кредитованию.

Тенденции 2011 года

В 2011 году банки немного смягчали требования к заемщикам. Выросло, хоть и не радикально, число банков, готовых кредитовать своих заемщиков без предоставления последними справки о доходах: по исследованиям компании Простобанк Консалтинг, беззалоговые кредиты на таких условиях в конце декабря-2011 предлагали пять банков из числа 50-ти лидеров по активам, хотя в начале января-2011 их было всего три. При этом максимальные суммы кредитов без справки, как в начале, так и в конце года, ограничивались 20-ю тысячами гривен, а заемщики с подтвержденным доходом в конце 2011 года могли претендовать на беззалоговые займы в сумме до ста тысяч гривен.

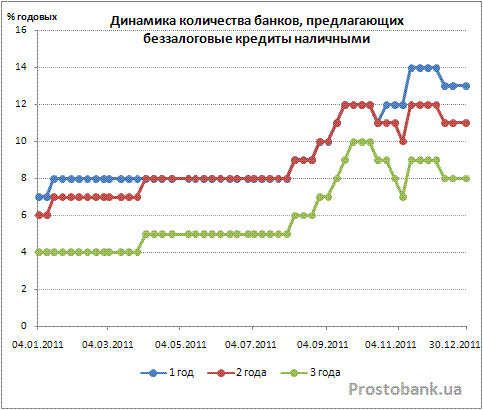

Количество банков, предлагающих беззалоговые кредиты наличными, в 2011 году удвоилось: с семи учреждений, выдававших кредиты в январе-2011, их число выросло до 14-ти в декабре-2011. Правда, к концу года отдельные банки стали приостанавливать кредитование, но общую тенденцию это изменить не смогло.

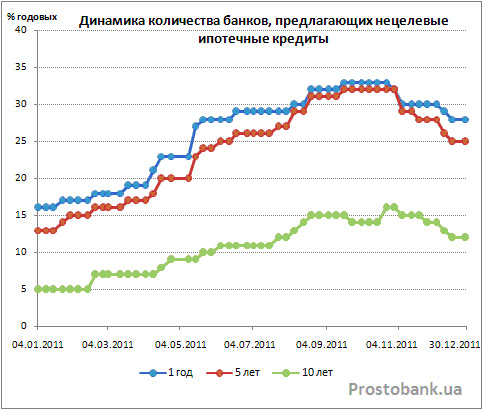

Ситуация в сегменте нецелевой ипотеки отличается: здесь количество кредитующих банков также увеличивалось до октября, и за этот период число кредитующих учреждений также выросло вдвое, а по десятилетним кредитам - даже втрое (с пяти до 16-ти банков). Однако уже с ноября-2011 банки стали покидать сегмент потребительской ипотеки, и к концу года их число уменьшилось с 33-х до 28-ми учреждений. Впрочем, это все равно значительно больше, чем было в начале года: в январе нецелевую ипотеку предлагали 16 банков.

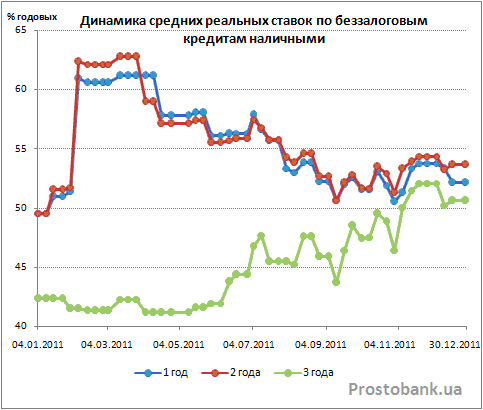

Что касается средних реальных ставок по беззалоговым потребительским кредитам, то они в 2011 году выделились среди ставок по всем другим видам кредитования. В начале 2011 года средние реальные ставки по кредитам на один и два года резко выросли: сразу на 9,5-10,5 процентного пункта или на 19%-21% от своего первоначального значения. После этого средним ставкам по таким кредитам уже не оставалось ничего другого, как постепенно снижаться, с небольшими отклонениями от тенденции, до конца 2011 года.

Несмотря на то, что беззалоговые кредиты продолжали дешеветь даже в октябре-2011, когда ставки по большинству других видов кредитования стали расти, им все же не удалось компенсировать резкий рывок начала года. Так что по итогам 2011 года средние реальные ставки по кредитам наличными на один и два года были выше свих значений начала года на 2,5-4 процентных пункта, и составляли 52,1% и 53,6% годовых соответственно.

В отличие от одно- и двухлетних кредитов, средние реальные ставки по трехлетним беззалоговым займам до середины 2011 года оставались практически на одном и том же уровне (41,5%-42% годовых), без значительных изменений. Но с июня-2011 ставки пошли в рост и в ноябре-2011 пересекли отметку в 52% годовых. Правда, до конца года средняя ставка по трехлетним кредитам наличными немного снизилась, но все равно осталась выше уровня 50% годовых.

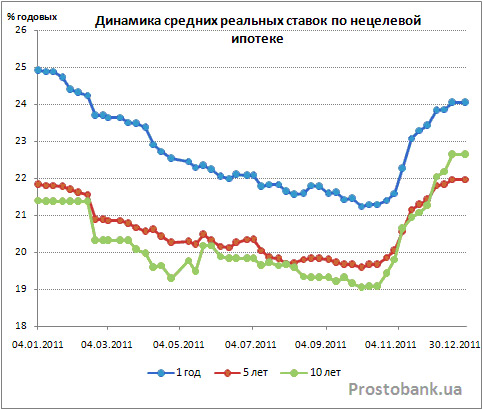

Средние ставки по нецелевой ипотеке, наоборот, вполне точно отображали изменение ситуации на кредитном рынке в 2011 году, снижаясь до октября-2011, и резко увеличиваясь в последнем квартале прошедшего года. В итоге, на конец декабря-2011 средняя реальная ставка по потребительским ипотечным кредитам сроком на год была примерно на процентный пункт ниже своего уровня начала года, и составляла 24% годовых. Средняя ставка по кредитам на пять лет к концу декабря-2011 вернулась к своему уровню начала года - около 22% годовых. А кредиты на десять лет по сравнению с началом 2011 года, наоборот, подорожали примерно на один процентный пункт - до 22,6% годовых.

Чего ждать в 2012

В начале 2012 года поводов для оптимизма и ожидания бурного развития кредитования в целом, и потребительского кредитования в частности, не много. «В связи с ожидаемым уровнем безработицы в стране и кризисными явлениями в мире в целом в 2012 году некоторые банки уже остановили потребительское кредитование либо планируют это сделать в ближайшее время. Также возможно уменьшение количества кредитующих банков в сегменте потребительского кредитования, связанное с проблемами в ликвидности», - рассказывает Владимир Буданов, заместитель начальника департамента розничных продуктов ВТБ Банка .

Несмотря на это, можно ожидать, что потребительское кредитование будет одним из наиболее динамичных сегментов кредитного рынка (в частности, нецелевые займы наличными). «Многое, безусловно, будет зависеть от ситуации в финансовом секторе. Если судить по текущим тенденциям, то в первом полугодии рынок потребительского кредитования вряд ли успеет вернуться к прежним объемам. Прежде всего, будут восстанавливаться кредиты наличными, поскольку они позволяют работать с коротким ресурсом, всегда пользуются высоким спросом и наименее чувствительны к цене. А если учесть, что срочность привлечения сильно снизилась в последнее время, притом что депозиты существенно подорожали, кредиты наличными станут оптимальным вариантом выхода банков в активные операции», - комментирует Светлана Фридрихсон, начальник управления развития кредитных продуктов VAB Банка .

Подпортить перспективы потребительского кредитования на 2012 год может разве что Национальный Банк, если все же решит ввести ограничения и повысить требования к банкам, выдающим потребительские кредиты. «Если НБУ все же введет запланированные ограничения, количество игроков в сегменте потребительского кредитования может существенно сократиться, будут ужесточены требования к заемщикам, кроме того, вырастут процентные ставки», - прогнозирует Владимир Буданов.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни.

Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни. У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість.

У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість. Сьогодні

США запропонували Україні гарантії безпеки на 15 років, однак Україна

хоче гарантії безпеки на 20-30 років, заявив президент України Володимир

Зеленський.

Сьогодні

США запропонували Україні гарантії безпеки на 15 років, однак Україна

хоче гарантії безпеки на 20-30 років, заявив президент України Володимир

Зеленський. Уряду України вдалося домовитися з Міжнародним валютним фондом про

збільшення річного ліміту для ФОПів, після досягнення якого вони мають

зареєструватися платниками ПДВ.

Уряду України вдалося домовитися з Міжнародним валютним фондом про

збільшення річного ліміту для ФОПів, після досягнення якого вони мають

зареєструватися платниками ПДВ. Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги.

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 16 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 16 лютого 2026 року. Національний банк України (НБУ) минулого тижня зменшив продаж доларів на

міжбанківському ринку на $68,8 млн, або на 8,7%, - до $725,5 млн,

свідчить статистика на сайті регулятора.

Національний банк України (НБУ) минулого тижня зменшив продаж доларів на

міжбанківському ринку на $68,8 млн, або на 8,7%, - до $725,5 млн,

свідчить статистика на сайті регулятора. Фонд гарантування вкладів фізичних осіб у січні

2026 року продав через систему Прозорро.Продажі активи банків, що

ліквідуються, на загальну суму 10,8 млн грн.

Фонд гарантування вкладів фізичних осіб у січні

2026 року продав через систему Прозорро.Продажі активи банків, що

ліквідуються, на загальну суму 10,8 млн грн.

Активність торгів у понеділок, імовірно, буде нижчою за звичайну у зв'язку з вихідним у США (День президентів).

Активність торгів у понеділок, імовірно, буде нижчою за звичайну у зв'язку з вихідним у США (День президентів). Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 13 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 13 лютого 2026 року. Долар США зміцнюється до євро, фунта стерлінгів та єни на торгах у п'ятницю.

Долар США зміцнюється до євро, фунта стерлінгів та єни на торгах у п'ятницю. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 12 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 12 лютого 2026 року. Вперше в історії китайський автовиробник BYD обігнав американську корпорацію Ford за кількістю проданих автомобілів у світі

Вперше в історії китайський автовиробник BYD обігнав американську корпорацію Ford за кількістю проданих автомобілів у світі Google представив оновлення кількох своїх

інструментів, серед яких «Результати з інформацією про вас» та

можливість видалити небажані зображення з пошукової системи.

Google представив оновлення кількох своїх

інструментів, серед яких «Результати з інформацією про вас» та

можливість видалити небажані зображення з пошукової системи.

Розпродаж технологічних паперів на тлі стрімкого розвитку штучного

інтелекту починає перекидатися на кредитний ринок. Аналітики Morgan

Stanley попереджають про зростання ризиків для сегмента програмного

забезпечення, який займає помітну частку корпоративного фінансування

Розпродаж технологічних паперів на тлі стрімкого розвитку штучного

інтелекту починає перекидатися на кредитний ринок. Аналітики Morgan

Stanley попереджають про зростання ризиків для сегмента програмного

забезпечення, який займає помітну частку корпоративного фінансування Ілон Маск повідомив, що SpaceX змінила пріоритети та спершу

зосередиться на створенні бази на Місяці. Колонізація Марса залишиться в

планах, але реалізовуватиметься на наступному етапі.

Ілон Маск повідомив, що SpaceX змінила пріоритети та спершу

зосередиться на створенні бази на Місяці. Колонізація Марса залишиться в

планах, але реалізовуватиметься на наступному етапі. Китайський стартап Energy Singularity заявив, що його

високотемпературний надпровідний токамак HH70 утримував плазму 1337

секунд або іншими словами 22 хвилини. Це світовий рекорд для комерційно

створених термоядерних установок.

Китайський стартап Energy Singularity заявив, що його

високотемпературний надпровідний токамак HH70 утримував плазму 1337

секунд або іншими словами 22 хвилини. Це світовий рекорд для комерційно

створених термоядерних установок. В оновленні Windows 11 від 15 січня 2026 року Microsoft видалила

офіційну підтримку драйверів V3 і V4, необхідних для роботи старих

принтерів, повідомляє Tom's Hardware.

В оновленні Windows 11 від 15 січня 2026 року Microsoft видалила

офіційну підтримку драйверів V3 і V4, необхідних для роботи старих

принтерів, повідомляє Tom's Hardware.

Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra.

Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra.