Фінансові новини

- |

- 07.03.26

- |

- 07:39

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Ви ніколи не перетнете океан, якщо не наберетеся мужності втратити берег з поля зору" Христофор Колумб |

Эффект домино: Китай на пороге массовых дефолтов

15:06 20.11.2018 |

Китай потряс рынки, выпустив указание, согласно которому крупные банки могут выдавать кредиты частным компаниям объемом в треть от нового корпоративного кредитования.

Этот шаг вызвал обеспокоенность среди инвесторов по поводу того, что замалчивается в отношении частных предприятий Китая и создает возможность для очередного всплеска плохих активов.

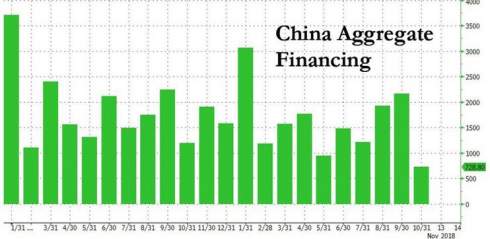

Несколько дней спустя Пекин представил еще один неприятный сюрприз, когда НБК объявил, что общее социальное финансирование (TSF) упало с 2,2 трлн юаней в сентябре до 729 млрд в октябре.

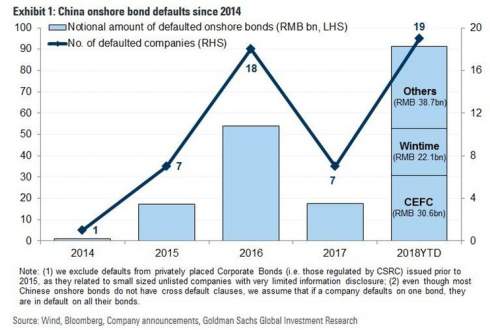

Некоторые предположили, что причиной резкого снижения выпуска новых кредитов является беспокойство китайских кредиторов из-за того, что этот год станет годом рекордных корпоративных дефолтов в частных фирмах Китая. В конце сентября сообщалось, что в этом году рекордное количество негосударственных фирм потерпело дефолт по облигациям на сумму 67,4 млрд юаней ($9,7 млрд), в 4,2 раза больше, чем в 2017 году. С тех пор объем дефолтов увеличился до 83 млрд юаней.

Bloomberg сообщает, что перекрестные гарантии долга китайских фирм привели к тому, что на третьем по величине рынке облигаций в мире, может появиться риск возникновения цепной реакции. А это заставляет чиновников применять «более жесткие меры, поддерживая кредитные потоки». Как объясняет Bloomberg, частные компании уже давно должны были использовать новаторские методы в отношении финансирования в коммунистическом Китае, где государственные предприятия пользуются льготным доступом к банковской системе. Расширенные гарантии помогли компаниям укрепить доверие кредиторов, что позволило увеличить финансирование для них.

Это не было проблемой в хорошие времена, но теперь, когда Китай сталкивается с рекордным уровнем дефолтов по долгам, есть риск «цепной реакции», и ценовые движения отражают эти процессы.

Например, производитель шин China Wanda Group, доходность по облигациям со сроком погашения в 2021 году которого выросла почти втрое, с 8% до более 20% с конца сентября, благодаря гарантиям производителю железной проволоки Shandong SNTON Group Co., один из тех, кто не смог погасить банковский кредит два месяца назад.

«Большие перекрестные гарантии могут создать эффект цепной реакции, который быстро перекинется с одной компании на другую», - отметил Клиффорд Курц, кредитный аналитик S & P Global Ratings в Гонконге.

И таких примеров много: например, заложенные акции, когда частные компании и руководители обещали корпоративные пакеты акций под залог для получения банковских кредитов, что стало основным фактором риска для финансовой системы Китая в конце октября, когда поток прибыли вызвал «кризис ликвидности» и панические распродажи китайских акций, и заставил регулирующие органы и местные власти потребовать от банков ослабления ограничений по заложенным акциям, перекрестные гарантии - это явление, которое не так хорошо известно на мировых рынках. Объем перекрестных гарантий в Китае составил почти 4 трлн юаней ($575 млрд), сообщает China Securities Journal в октябре 2017 года.

Это возвращает нас к Wanda и Shandong SNTON, расположенные в восточной провинции Шаньдун, экономика которой составляет около $1 трлн и прибыль в которой поступает из динамично развивающегося частного сектора. Однако, похоже, что рост остановился, а падение ряда корпоративных облигаций по всей провинции «наводит на мысль, что инвесторы стремятся избежать рисков, связанных с перекрестными гарантиями, независимо от производительности таких компаний».

А учитывая рекордные уровни дефолтов в этом году в размере 83,4 млрд юаней, перекрестные гарантии становятся предметом пристального изучения.

«Перекрестные гарантии появились не в одночасье. Эту проблему вряд ли удастся решить быстро», - считает Ли Гуомао, глава отдела финансирования Shandong SNTON, добавляя, что его собственные облигации с октября упали на 30% на фоне судебного процесса из-за гарантии дочерней компании, которая не смогла погасить кредит.

Есть еще один способ, благодаря которому провинция Шаньдун превратится в потенциальный эпицентр следующего долгового кризиса: здесь около 20 частных фирм предоставляют гарантии, на которые приходится не менее 10% их чистых активов - соотношение, которое оказывается выше, чем во всех остальных регионах, заявляет Лв Пин, аналитик CITIC Securities Co.

«Частные фирмы в Шаньдуне подвержены большему риску, поскольку они попадают в ловушку перекрестных гарантий, а облигации сбрасываются на вторичном рынке», - сказал Чэнь Су, менеджер портфеля облигаций в Qingdao Rural Commercial Bank Co.

Как отмечалось выше, местные компании испытывают больше финансовых трудностей, учитывая, что банки сократили кредитование этого региона в начале этого года, сказал Су.

Но основная проблема заключается в том, что, когда одна компания с перекрестными гарантиями не может финансировать свои долговые обязательства, возникает цепная реакция. В результате десятки других фирм могут также лишиться возможности выполнять «гарантированные» обязательства перед первоначальным должником.

Bloomberg отмечает, что в течение некоторого времени всплывали проблемы с перекрестными гарантиями: «Когда, согласно данным в прошлом году, Shandong Yuhuang Chemical Co. предоставил гарантии облигациям на сумму 1,35 млрд юаней, связанных с Hongye Chemical Group Holdings Co., доходность по долларовым облигациям Yuhuang со сроком погашения в 2020 году выросла более чем на 2,30 п.п. в неделю».

Пока не было дефолта, достаточно серьезного, чтобы привести к падению многочисленных фирм, хотя все может скоро измениться.

Однако, чтобы заставить всех поверить, что это не так, Китай делает то, что умеет лучше всего, чтобы избежать кредитного кризиса: проводит бэйл-ауты, финансируемые государством. Разумеется, провинция Шаньдун делает все возможное, чтобы предотвратить любой кредитный кризис.

Согласно данным ее регулятора государственных активов, будет создан фонд объемом 10 млрд юаней для устранения рисков ликвидности в перечисленных компаниях, сообщает China Securities Journal в пятницу. В более широком смысле центробанк Китая начал инициативы по выделению помощи малым и средним предприятиям и поддержал выпуск облигаций.

И хотя аналитик S&P Себастьян Курц сказал, что большинство компаний, опрошенных S&P, сокращают перекрестные гарантии, поскольку Пекин приказал банкам выдавать частным компаниям лишь треть объемов от нового кредитования, проблема гораздо глубже, чем казалось до сих пор. Поэтому это лишь вопрос времени, когда перекрестные гарантии станут причиной следующего финансового кризиса в Китае.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті За

даними влади Угорщини, сімох українських громадян уже вислали з

території Угорщини.

За

даними влади Угорщини, сімох українських громадян уже вислали з

території Угорщини.  Новий пакет із восьми програм для України загальною вартістю EUR1,5 млрд

схвалив у п'ятницю Керівний комітет Ukraine Investment Framework (UIF,

Інвестиційний механізм для України), яка є частиною програми ЄС Ukraine

Facility та спрямована на залучення державних і приватних інвестицій для

відновлення та реконструкції

Новий пакет із восьми програм для України загальною вартістю EUR1,5 млрд

схвалив у п'ятницю Керівний комітет Ukraine Investment Framework (UIF,

Інвестиційний механізм для України), яка є частиною програми ЄС Ukraine

Facility та спрямована на залучення державних і приватних інвестицій для

відновлення та реконструкції  Національна податкова та митна адміністрація Угорщини підтвердила

затримання сімох громадян України під час транспортування грошей

інкасаторами "Ощадбанку".

Національна податкова та митна адміністрація Угорщини підтвердила

затримання сімох громадян України під час транспортування грошей

інкасаторами "Ощадбанку". Міністерство нафти Венесуели співпрацюватиме з британською компанією

Shell у сфері розвідки та видобутку вуглеводнів. Відповідні угоди були

укладені напередодні в штаб-квартирі Petroleos de Venezuela S.A.

(PDVSA), повідомляє держкомпанія.

Міністерство нафти Венесуели співпрацюватиме з британською компанією

Shell у сфері розвідки та видобутку вуглеводнів. Відповідні угоди були

укладені напередодні в штаб-квартирі Petroleos de Venezuela S.A.

(PDVSA), повідомляє держкомпанія. Міністерство фінансів США видає тимчасовий 30-денний дозвіл, який

дозволить індійським нафтопереробним заводам купувати російську нафту,

повідомив міністр фінансів США Скотт Бессент.

Міністерство фінансів США видає тимчасовий 30-денний дозвіл, який

дозволить індійським нафтопереробним заводам купувати російську нафту,

повідомив міністр фінансів США Скотт Бессент. Країни G7 ведуть переговори про укладення

торговельної угоди щодо критично важливих корисних копалин на тлі

занепокоєння надмірною залежністю від Китаю у галузі рідкісноземельних

елементів та інших матеріалів, необхідних для сучасних промислових

технологій.

Країни G7 ведуть переговори про укладення

торговельної угоди щодо критично важливих корисних копалин на тлі

занепокоєння надмірною залежністю від Китаю у галузі рідкісноземельних

елементів та інших матеріалів, необхідних для сучасних промислових

технологій.

США та Катар ведуть переговори з Україною щодо закупівлі

дронів-перехоплювачів для боротьби з іранськими "шахедами". Переговори

поки перебувають на ранній стадії.

США та Катар ведуть переговори з Україною щодо закупівлі

дронів-перехоплювачів для боротьби з іранськими "шахедами". Переговори

поки перебувають на ранній стадії. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.