Фінансові новини

- |

- 11.03.26

- |

- 17:18

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Венесуэла пытается перепродать бонды на $5 млрд с большим дисконтом

12:20 06.06.2017 |

Венесуэла в поисках средств на фоне ужесточения финансового кризиса пытается перепродать с большим дисконтом гособлигации на $5 млрд, первоначально выпущенные в декабре через китайскую брокерскую фирму, сообщает MarketWatch со ссылкой на инвесторов, которым были предложены эти бумаги.

Это является последним шагом в числе чрезвычайных мер, предпринятых страной для привлечения денежных средств, поскольку международный долговой рынок для Венесуэлы закрыт последние несколько лет, а ориентированная на нефть экономика рушится. Но даже фонды, которые специализируются на проблемных облигациях, не решаются покупать венесуэльские бонды из-за опасений относительно нарушений, связанных с этой сделкой, и вопросов со стороны юристов оппозиции о ее законности.

В то время как основная часть Уолл-стрит рассматривает дефолт Венесуэлы только как вопрос времени, страна может обратиться с предложением о покупке своих госбумаг к инвесторам, которые готовы взять на себя риски в обмен на потенциальную возможность получить существенную прибыль.

Так, в конце мая Goldman Sachs купил облигации Petroleos de Venezuela номиналом около $2,8 млрд, которые находились на балансе венесуэльского ЦБ. Американский банк заплатил 31 цент за каждый $1 номинальной стоимости бондов венесуэльской нефтекомпании, что в целом составило порядка $865 млн. Облигации с погашением в 2022 году были выпущены Petroleos de Venezuela в 2014 году.

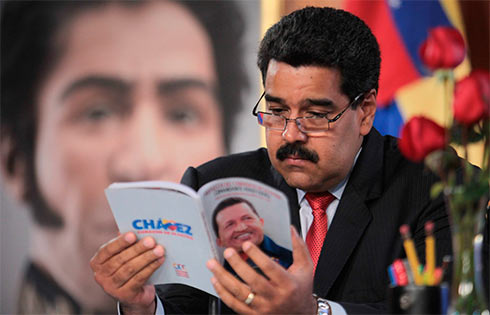

Эта сделка вызывала волну осуждения со стороны противников действующего президента Венесуэлы Николаса Мадуро. Они обвинили Goldman Sachs в оказании помощи в финансировании его авторитарной администрации.

"Это похоже на сделку, после которой люди выходят из бизнеса. Вот о чем должны беспокоиться инвесторы. Либо они (власти Венесуэлы - ИФ) в отчаянии, либо просто заполняют свой кошелек, не планируя что-либо выплачивать", - отмечает партнер в брокерской компании Caracas Capital Markets Русс Даллен.

Haitong Securities USA, подразделение китайской Haitong Securities Co. Ltd., последние недели ведет продажу проблемного долга управляющим американских хедж-фондов, которые специализируются на покупке облигаций emerging markets. Haitong выступал андеррайтером размещения, когда в декабре Венесуэла размещала облигации в пользу госбанка. В отличие от бондов, которые купил Goldman Sachs, эти госбумаги не были зарегистрированы у международных организаций, которые занимаются такими сделками. Это значит, что они не могут торговаться в электронных системах, что создает риски отказа инвесторов от покупки таких бумаг.

Представители министерства финансов Венесуэлы, а также Haitong Securities не ответили на запрос MarketWatch.

Политический кризис в Венесуэле отягощается сложной экономической ситуацией. В стране наблюдаются перебои с поставками энергии, дефицит товаров первой необходимости и гиперинфляция, которая по прогнозам Международного валютного фонда в этом году составит 720%, а в 2018 году может достигнуть 1660%. Объем экономики Венесуэлы с 2013 года сократился на 27%.

По данным источников WSJ, сделка по покупке облигаций является частью стратегии подразделения Goldman Sachs по наращиванию доли венесуэльских активов в своем инвестиционном портфеле. По мнению экспертов банка, изменения в правительстве Венесуэлы могут поднять более чем двое стоимость ее долгов, которые сейчас торгуются со значительным дисконтом. Доходность гособлигаций страны сейчас находится в районе 30% годовых из-за хронических опасений относительно возможного дефолта.

Подразделение Goldman Sachs управляет активами на общую сумму около $1,3 трлн, из которых примерно $40 млрд приходится на emerging markets.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Україні після схвалення кредиту МВФ

бюджетних коштів має вистачити до початку травня, щоб протриматися і

воювати. Тепер у ЄС є час, щоб вирішити питання з вето Угорщини на

кредит для України в розмірі 90 млрд євро.

Україні після схвалення кредиту МВФ

бюджетних коштів має вистачити до початку травня, щоб протриматися і

воювати. Тепер у ЄС є час, щоб вирішити питання з вето Угорщини на

кредит для України в розмірі 90 млрд євро. Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Європейська комісія закликала Сполучені Штати дотримуватися обмеження

цін на російську нафту, встановленого G7, та не знімати санкції.

Європейська комісія закликала Сполучені Штати дотримуватися обмеження

цін на російську нафту, встановленого G7, та не знімати санкції. Міністри фінансів держав G7 за підсумками онлайн-переговорів у понеділок

висловили готовність вжити різних заходів для стабілізації ситуації на

енергетичних ринках, включно з вивільненням нафти зі стратегічних

резервів.

Міністри фінансів держав G7 за підсумками онлайн-переговорів у понеділок

висловили готовність вжити різних заходів для стабілізації ситуації на

енергетичних ринках, включно з вивільненням нафти зі стратегічних

резервів. Новий раунд переговорів у форматі Україна, США та росія відбудеться наступного тижня у Швейцарії або Туреччині.

Новий раунд переговорів у форматі Україна, США та росія відбудеться наступного тижня у Швейцарії або Туреччині.  Україна обов'язково отримає кредит від Європейського Союзу у 90 млрд євро, незважаючи на блокування Угорщини.

Україна обов'язково отримає кредит від Європейського Союзу у 90 млрд євро, незважаючи на блокування Угорщини. Швеція збільшила внесок до Фонду підтримки енергетики України,

спрямувавши додатково 600 млн шведських крон (приблизно 56,38 млн євро),

що дозволяє зміцнити фінансування нагальних потреб української

енергетики.

Швеція збільшила внесок до Фонду підтримки енергетики України,

спрямувавши додатково 600 млн шведських крон (приблизно 56,38 млн євро),

що дозволяє зміцнити фінансування нагальних потреб української

енергетики. Міжнародне енергетичне агентство запропонувало найбільший у своїй

історії випуск нафтових запасів, щоб знизити ціни на сиру нафту, які

різко зросли під час війни США та Ізраїлю з Іраном, повідомили Wall

Street Journal чиновники, знайомі з цим питанням.

Міжнародне енергетичне агентство запропонувало найбільший у своїй

історії випуск нафтових запасів, щоб знизити ціни на сиру нафту, які

різко зросли під час війни США та Ізраїлю з Іраном, повідомили Wall

Street Journal чиновники, знайомі з цим питанням. Польща створює систему протидії безпілотникам, яку у Варшаві називають однією з найсучасніших у Європі. Рішення

про її розробку ухвалили після інциденту у вересні минулого року, коли

близько 20 російських дронів порушили повітряний простір країни.

Польща створює систему протидії безпілотникам, яку у Варшаві називають однією з найсучасніших у Європі. Рішення

про її розробку ухвалили після інциденту у вересні минулого року, коли

близько 20 російських дронів порушили повітряний простір країни. Apple представила новий бюджетний MacBook Neo, який оснащений процесором A18 Pro, що використовувався в iPhone 16 Pro та iPhone 16 Pro Max.

Apple представила новий бюджетний MacBook Neo, який оснащений процесором A18 Pro, що використовувався в iPhone 16 Pro та iPhone 16 Pro Max. Qualcomm довгий час годувала нас обіцянками про те, що Windows на Arm

- це не просто спроба вижити в світі без розетки, а повноцінна заміна

традиційним «пічкам» на x86.

Qualcomm довгий час годувала нас обіцянками про те, що Windows на Arm

- це не просто спроба вижити в світі без розетки, а повноцінна заміна

традиційним «пічкам» на x86.  Xiaomi, схоже, остаточно вирішила, що статус простого збирача

«заліза» інших компаній їй більше не до вподоби.

Xiaomi, схоже, остаточно вирішила, що статус простого збирача

«заліза» інших компаній їй більше не до вподоби.  Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.