Фінансові новини

- |

- 10.03.26

- |

- 01:54

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Сверхмягкая денежная политика крупнейших центральных банков, возможно, сработает и глобальная экономика скоро начнет расти

11:16 15.11.2013 |

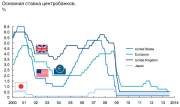

Но выиграли от нее далеко не все подряд. Правительствам стало легче занимать, компании скопили много денег, а вот пенсионеры по всему миру стали значительно беднее.После финансового кризиса 2008 года центральные банки развитых стран буквально залили экономику деньгами. Они снизили ставки почти до нуля, и начали проводить программы "количественного смягчения" (Quantitative Easing или просто QE): скупали разнообразные активы на свеженапечатанные деньги.

Но выиграли от нее далеко не все подряд. Правительствам стало легче занимать, компании скопили много денег, а вот пенсионеры по всему миру стали значительно беднее.После финансового кризиса 2008 года центральные банки развитых стран буквально залили экономику деньгами. Они снизили ставки почти до нуля, и начали проводить программы "количественного смягчения" (Quantitative Easing или просто QE): скупали разнообразные активы на свеженапечатанные деньги.

В 2008-2009 годах это помогло избежать коллапса мировой финансовой системы. Тогда это казалось оправданным. По мнению многих экономистов и исследователей, центробанки спасли мир от затяжной рецессии и взрывного роста безработицы.

Согласно оценкам экономистов ФРС, Банка Англии и других регуляторов, стимулирующая политика увеличила ВВП на 1-3%, а уровень безработицы в среднем снизился на 1 п.п. Также помогло предотвратить дефляцию.

Согласно оценкам экономистов ФРС, Банка Англии и других регуляторов, стимулирующая политика увеличила ВВП на 1-3%, а уровень безработицы в среднем снизился на 1 п.п. Также помогло предотвратить дефляцию.

После начала кризиса прошло уже пять лет, но центробанки по всему миру до сих проводят стимулирующую денежную политику. В McKinsey Global Institute проанализировали влияние политики центробанков на правительства, нефинансовые корпорации, банки, пенсионные фонды, страховые компании и население США, Великобритании и еврозоны. В каждой экономике нашлись выигравшие и проигравшие.

Правительства: можно дешево занимать

* От мягкой монетарной, в первую очередь, выиграли правительства. Им пришлось активно тратить в период кризиса. В итоге, серьезно выросли их долги и дефициты. Но благодаря мягкой монетарной политике центробанков стоимость заимствований для правительств снизилась.

* От мягкой монетарной, в первую очередь, выиграли правительства. Им пришлось активно тратить в период кризиса. В итоге, серьезно выросли их долги и дефициты. Но благодаря мягкой монетарной политике центробанков стоимость заимствований для правительств снизилась.

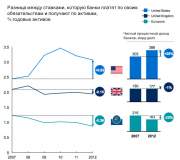

* С 2007 по конец 2012 года правительства США, Великобритании и еврозоны все вместе получили примерно $1,6 трлн благодаря мягкой денежной политике центробанков.

* Этим они обязаны снижению расходов на обслуживание госдолга и прибылям, которые им передавали центробанки.

Нефинансовые корпорации: компании смогли заработать на низких процентных ставках

* От снижения стоимости заимствований выиграли и нефинансовые корпорации.

* От снижения стоимости заимствований выиграли и нефинансовые корпорации.

* Но они не стали больше инвестировать, так как из-за рецессии они растеряли веру в будущий рост спроса. Деньги они использовали для создания огромных "подушек ликвидности".

* Их выигрыш от падения ставок в США, Великобритании и еврозоне составил порядка $710 млрд.

Банки: в Европе заработать все труднее

* Низкие процентные ставки серьезно снизили прибыль банков в еврозоне. У них снизилась маржа, потери чистого процентного дохода составили порядка $230 млрд.

* Низкие процентные ставки серьезно снизили прибыль банков в еврозоне. У них снизилась маржа, потери чистого процентного дохода составили порядка $230 млрд.

* Банки в США, напротив, повысили эффективную маржу прибыли. Процент по депозитам и другим обязательствам банков снизился более существенно, чем выплаты по кредитам и другим активам.

* С 2007 по 2012 годы чистый процентный доход американских банков вырос в общей сложности на $150 млрд.

* Конкурентоспособность американских банков выросла в сравнении с европейскими конкурентами.

* В банковском секторе Великобритании ситуация принципиальным образом не изменилась.

Домохозяйства: чем моложе, тем больше выигрыш

* Доходы домохозяйств от бумаг, которыми они владеют, снизились. Частично это может компенсировать рост стоимости их активов - недвижимости и акций.

* Доходы домохозяйств от бумаг, которыми они владеют, снизились. Частично это может компенсировать рост стоимости их активов - недвижимости и акций.

* Домохозяйства в США, Великобритании и еврозоне потеряли порядка $630 млрд чистого процентного дохода.

* Среди потерпевших в основном пожилые люди - пенсионеры, которые инвестировали свои средства в облигации, депозиты и другие инструменты с процентным доходом.

* Выиграли молодые люди, которые обычно больше занимают: падение процентных ставок увеличило их доходы.

* Благодаря росту цен на акции и недвижимость повысилось богатство домохозяйств.

* Но на потребление это пока серьезно не отразилось. Домохозяйствам сложно занимать даже под залог возросших в цене активов - стандарты кредитования ужесточились.

Финансовые активы: облигации все дороже

* Политика центробанков привела к тому, что цены на облигации выросли, а доходность по ним снизилась.

* Политика центробанков привела к тому, что цены на облигации выросли, а доходность по ним снизилась.

* Общая стоимость суверенных и корпоративных облигаций в США, Великобритании и еврозоне выросла с 2007 по 2012 годы на $16 трлн.

* В McKinsey не нашли доказательств, что низкие ставки привели к росту цен на акции. Влияние носило краткосрочный характер: вслед за объявлением об изменениb политики на рынках начинался бурный рост, который постепенно сходил на нет.

* Также нет доказательств, что инвесторы скупали акции из-за резкого падения доходности облигаций.

* Однако долгосрочное соотношение цены на акции к доходам компании и к их номинальной стоимости сейчас выше исторических значений. Но разрыв не такой значительный.

Цены на недвижимость: дешевле ипотека, ниже цены

* Низкие процентные ставки привели к росту цен на недвижимость. Низкие ставки сделали ипотеку более доступной.

* Низкие процентные ставки привели к росту цен на недвижимость. Низкие ставки сделали ипотеку более доступной.

* В итоге, к концу 2012 года цены на недвижимость в США и Великобритании были на 15% выше, чем в ситуации, когда центробанки не стимулировали бы экономику.

* В США, правда, зависимость между ставками и ценами на недвижимость сейчас снизилась из-за более жестких условий кредитования и избыточного предложения на рынке недвижимости.

Развивающиеся рынки: инвесторы начали искать доходность

* Из-за низких ставок увеличился приток капитала в развивающиеся страны, в первую очередь, это касается их облигаций.

* Из-за низких ставок увеличился приток капитала в развивающиеся страны, в первую очередь, это касается их облигаций.

* В 2007 году иностранные инвесторы купили облигаций развивающихся стран всего на $92 млрд. К 2012 году объем покупок составил уже $264 млрд.

* Инвесторы изменяют структуру портфеля облигаций. Они скупают бумаги развивающихся стран из-за их высокой доходности. Тем более, ситуация в экономике развивающихся стран стабильна, а кредитные риски низки.

* Однако многие развивающиеся рынки, например, Мексика и Турция оказались в сложном положении: инвесторы владеют слишком большой частью их облигаций, а текущие счета этих стран дефицитны. Они могут пострадать в случае оттока капитала, если центробанки развитых стран решат ужесточить политику.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана.

Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана. Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР.

Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР. Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.  Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів.

Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів. Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.

Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.  Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС.

Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС. Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.