Фінансові новини

- |

- 08.03.26

- |

- 09:27

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Обзор рынка потребительского кредитования

11:30 23.04.2014 |

Средние ставки по займам на товары сроком три года с начала года снизились в два раза - до 29,2% реальных годовых, и достигли минимума с 2008 года. А займы наличными - в частности, пятилетние - наоборот, почти вдвое подорожали, и теперь обходятся в среднем в 84,3% реальных годовых.

Средние ставки по займам на товары сроком три года с начала года снизились в два раза - до 29,2% реальных годовых, и достигли минимума с 2008 года. А займы наличными - в частности, пятилетние - наоборот, почти вдвое подорожали, и теперь обходятся в среднем в 84,3% реальных годовых.

По данным компании «Простобанк Консалтинг», в середине апреля-2014 займы на покупку товаров предлагают всего три банка из числа 50-ти лидеров по активам: Platinum Bank, УкрСиббанк и банк «Хрещатик».

За прошедший месяц их число не изменилось, а вот с начала 2014 года - сократилось на четыре участника (или 63% от начального уровня). Приостановили кредитование: АктаБанк, Дельта Банк, Приват Банк, банк «Киевская Русь».

При этом сегмент займов наличными представлен 14 банками, что на три учреждения (или 18%) меньше, чем месяц назад. Приостановили кредитование Platinum Bank, VAB Банк и Правэкс-Банк. С начала текущего года количество учреждений в этом сегменте сократилось на 17 банков (или 55% от начального уровня).

Несмотря на то, что потребительские займы - наиболее доходный кредитный продукт, многие банки вынуждены временно приостановить его. «Существенное повышение рисковости операций связано с нестабильностью в стране, дефицитом ликвидности и ухудшением показателей качества обслуживания существующих кредитных портфелей», - рассказывает Наталья Тарасенко, начальник отдела развития потребительского кредитования банка «Национальный Кредит ».

Кроме того, как утверждают банковские эксперты, привлекательность традиционно высокодоходного потребительского сегмента кредитования для банков падает. «В условиях продолжительной девальвации, нестабильной ситуации на востоке страны, отсутствия политической определённости и заметной экономической рецессии (сокращение ВВП в 2014 году как минимум на 5% , по сравнению с предыдущим годов), потребительские займы уже давно перестали быть таким уж высокодоходным бизнесом», - рассказывает Венсан Олливье, заместитель Председателя Правления, директор по вопросам потребительского кредитования УкрСиббанка BNP Paribas Group.

Чтобы снизить риски потребительского кредитования, банки пересматривают скоринговые модели оценки платежеспособности, повышая требования к заемщикам. «При прочих равных сегодня потенциальный заемщик может рассчитывать на меньшую сумму кредита и меньший срок кредитования. Уменьшились также лимиты займов для официально нетрудоустроенных клиентов. Некоторые банки и вовсе прекратили кредитовать таких заемщиков», - рассказывает Наталья Тарасенко.

Неизменным остался перечень документов, необходимый для получения потребительского займа. «Философия этого вида кредитования не допускает следующих усложнений в процессе его выдачи: расширения требуемого пакета документов, предоставления поручительств или залогов. Банк, скорее, заморозит программу, чем станет ее существенно усложнять», - продолжает Наталья Тарасенко.

С другой стороны, все большее значение в этих условиях приобретает кредитная история заемщика. «Банки фокусируются на клиентах, которых «знают» - у которых есть кредитная история, и которые получают зарплату в учреждении», - отмечает Аркадий Шидер, заместитель руководителя департамента кредитования и депозитов розничного бизнеса Первого Украинского Международного Банка .

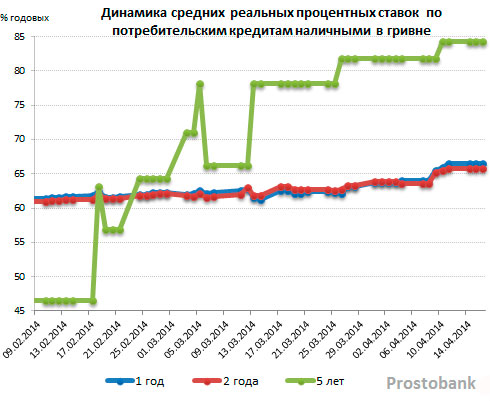

По данным компании «Простобанк Консалтинг» на 16.04.2014 года, средние реальные ставки по кредитам наличными сроком один и два года составляют 66,5% и 65,7% реальных годовых соответственно, что на 4-5 процентных пункта выше, нежели месяц назад. Таких высоких ставок на рынке не было с августа-2013.

Но наибольшее подорожание произошло в сегменте пятилетних займов, средняя реальная стоимость которых выросла на 6,2 процентного пункта до 84,3% реальных годовых. Что почти в два раза выше, нежели в начале 2014 года. Таких высоких ставок на рынке не было с начала исследования рынка в ноябре-2008.

Средние номинальные ставки по потребительским кредитам наличными практически одинаковые по всем срокам, и колеблются в узком диапазоне 13,7% - 14,5% реальных годовых. А вот средняя одноразовая комиссия по пятилетним займам в более чем в два раза выше, нежели по кредитам сроками год и два (13,5% против 6,5% от суммы). Уровень средней ежемесячной комиссии по займам сроком пять лет также выше на 0,5 процентного пункта: 3,2% против 2,5% от задолженности.

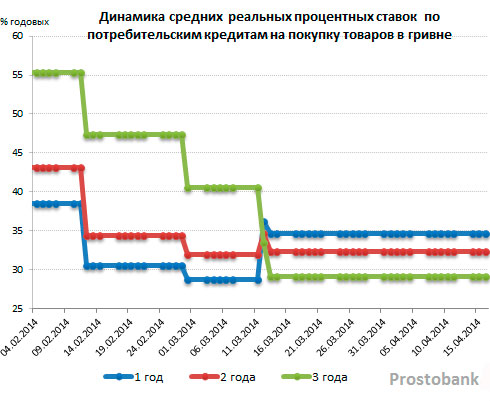

По данным компании «Простобанк Консалтинг» на 16.04.2014 года, средние реальные ставки по кредитам на покупку товаров на все сроки не изменились, и составляют 29,2 - 34,6% реальных годовых, в зависимости от срока. А вот с начала 2014 года их средняя реальная стоимость упала на 4-26 процентных пунктов, в зависимости от срока.

|

ьная ставка на 16.04.2014 г., % годовых |

Изменение за месяц, п.п. |

Изменение с начала 2014 года, п.п. |

|

|---|---|---|---|

|

Кредиты наличными |

|||

|

1 год |

66,48 |

5,17 |

6,56 |

|

2 года |

65,71 |

3,89 |

6,05 |

|

5 лет |

84,28 |

6,17 |

38,49 |

|

Кредиты на покупку товаров |

|||

|

1 год |

34,62 |

- |

3,95 |

|

2 года |

32,32 |

- |

10,74 |

|

3 года |

29,16 |

- |

26,17 |

По данным компании "Простобанк Консалтинг"

Наибольшее удешевление произошло в сегменте займов сроком три года (на 26 процентных пунктов, то есть, почти на половину, до 29,2% реальных годовых). Таких низких ставок на рынке не было с начала исследования рынка в ноябре-2008.

Товары в кредит предлагают три банка из числа 50-ти лидеров по активам:

|

Банк |

Программа |

Аванс, % |

Срок |

Реальная ставка, % годовых |

Макс. сумма, грн. |

|

|---|---|---|---|---|---|---|

|

мин. |

макс. |

|||||

|

УкрСиббанк |

В магазинах - партнерах |

10 |

1-3 года |

0,01 |

0,01 |

19999,99 |

|

В интернет-магазинах |

0 |

1 -2 года |

36,01 |

36,01 |

19999,99 |

|

|

Хрещатик |

Партнерская программ |

20 |

1-2 года |

34,18 |

34,42 |

50000 |

|

Platinum Bank |

Потребительский кредит |

0 |

1-3 года |

42,56 |

52,44 |

50000 |

Из меньших банков кредиты на товары предлагает всего один банк:

|

Банк |

Программа |

Аванс, % |

Срок |

Реальная ставка, % годовых |

Макс. сумма, грн. |

|

|---|---|---|---|---|---|---|

|

мин. |

макс. |

|||||

|

VS Bank |

Экспресс кредит |

0 |

1 -2 года |

72,01 |

72,01 |

15000 |

По данным компании "Простобанк Консалтинг"

По данным компании «Простобанк Консалтинг» на 16.04.2014 года, потребительское кредитование наличными предлагают 14 банков из числа 50-ти лидеров по активам:

|

Банк |

Программа |

Срок |

Реальная ставка, % годовых |

Макс. сумма, грн. |

|

|---|---|---|---|---|---|

|

мин. |

макс. |

||||

|

Украинский Бизнес Банк |

Для пенсионеров без залога и поручительства |

1 -2 года |

31 |

31 |

20000 |

|

Всеукраинский Банк Развития |

На обучение |

1 год |

36 |

36 |

20000 |

|

Срочные деньги |

63,74 |

63,74 |

100000 |

||

|

Кредит Стандартныей |

1 -3 года |

76,43 |

76,67 |

||

|

Быстрые деньги |

99,89 |

107,08 |

20000 |

||

|

Райффайзен Банк Аваль |

Для пенсионеров |

1 -2 года |

38,3 |

38,3 |

25000 |

|

Для частных клиентов |

2, 3 года |

40,8 |

40,8 |

100000 |

|

|

Без страховки |

48,8 |

48,8 |

|||

|

Украинский Профессиональный Банк |

Совмесно с ОТП Банком |

3 года, 5 лет |

39,35 |

41,52 |

49999,9 |

|

Mini max Лояльний, совместно с Ренессанс Кредит |

1 -3 года |

44,12 |

55,03 |

20000 |

|

|

TOP 2,5, совместно с Ренессанс Кредит |

44,12 |

56,66 |

|||

|

TOP 3,5, совместно с Ренессанс Кредит |

51,82 |

59,14 |

50000 |

||

|

Mini max 1,5, совместно с Ренессанс Кредит |

61,6 |

70,97 |

20000 |

||

|

Экспресс совместно с ОТП Банком |

70,71 |

79,39 |

30000 |

||

|

Совместно с Альфа-Банком |

79,76 |

84,07 |

50000 |

||

|

Кредобанк |

Наличка Кредобанк |

1 -3 года |

49,05 |

56,46 |

50000 |

|

Свои идеи |

49,05 |

51,79 |

|||

|

Большие деньги |

58 |

61,36 |

|||

|

Быстрая наличка |

68,91 |

73,04 |

10000 |

||

|

Credit Agricole |

Свобода |

1 -3 года |

51,02 |

54,2 |

35000 |

|

ОТП Банк |

Пенсионный |

1 -2 года |

53,42 |

54,43 |

20000 |

|

Экспресс |

72,01 |

74,89 |

30000 |

||

|

Альфа-Банк |

Кредит наличными |

1 -3 года |

54,53 |

83,41 |

212000 |

|

Мегабанк |

Кредит наличными |

1 -3 года |

57,23 |

63,01 |

150000 |

|

20000 |

|||||

|

50000 |

|||||

|

1 год |

63,01 |

63,01 |

10000 |

||

|

Городской Коммерческий Банк |

"Семейный", совместно с КредитМаркет |

1 -3 года |

60,57 |

64 |

75000 |

|

Совместно с Альфа-Банком |

79,76 |

84,07 |

50000 |

||

|

Совместно с КредитМаркет |

88,33 |

96,01 |

34999,99 |

||

|

Имэксбанк |

Для пенсионеров |

1 -3 года |

61,26 |

65,11 |

50000 |

|

На обучение |

72,63 |

76,42 |

20000 |

||

|

Без справки о доходах |

1 -3 года, 5 лет |

91,76 |

102,16 |

50000 |

|

|

Со справкой о доходах |

350000 |

||||

|

Хрещатик |

Кредит наличными |

1 -3 года |

68,13 |

70,06 |

45000 |

|

Банк Кредит Днепр |

Совместно с Альфа-Банком |

1 - 3 года |

79,76 |

84,07 |

75000 |

|

Совместно с Platinum Bank |

60,49 |

68,89 |

|||

|

Надра Банк |

Совместно с Альфа-Банком |

1 -3 года |

81,61 |

84,72 |

50000 |

Из меньших банков кредиты наличными предлагает восемь банков:

|

Банк |

Программа |

Срок |

Реальная ставка, % годовых |

Макс. сумма, грн. |

|

|---|---|---|---|---|---|

|

мин. |

макс. |

||||

|

Банк Кипра |

Mini max Лояльний, совместно с Ренессанс Кредит |

1 - 3 года |

44,12 |

55,03 |

20000 |

|

TOP 2.5, совместно с Ренессанс Кредит |

44,12 |

56,66 |

|||

|

TOP 3.5, совместно с Ренессанс Кредит |

51,82 |

59,14 |

50000 |

||

|

Mini max 1.5, совместно с Ренессанс Кредит |

61,6 |

70,97 |

20000 |

||

|

А - Предложение 2 |

68,77 |

73,22 |

50000 |

||

|

А - Предложение 3 |

84,71 |

90,2 |

|||

|

Со справкой о доходах совместно с КредитМаркет |

88,33 |

90,16 |

|||

|

Без справки о доходах совместно с КредитМаркет |

96,05 |

96,09 |

20000 |

||

|

А - Предложение 4 |

102,44 |

109,07 |

50000 |

||

|

Радикал Банк |

Просто как 2х2 |

1 - 3 года |

50 |

50 |

30000 |

|

Теплое жилище |

|||||

|

Готивочка, совместно с Дельта Банком |

86,15 |

87,92 |

30000 |

||

|

Банк Траст |

Профессионал |

1 - 3 года |

53,79 |

55,68 |

49999,99 |

|

Время возможностей |

56,06 |

56,56 |

50000 |

||

|

Деньги сейчас |

79,02 |

80,02 |

15000 |

||

|

VS Bank |

Семейный |

1 - 3 года |

60,57 |

62,86 |

75000 |

|

Наличными "ВиЭс Банк" |

88,33 |

90,16 |

50000 |

||

|

Без справки о доходах |

96,01 |

96,01 |

20000 |

||

|

ТАСкомбанк |

Совместно с КредитМаркет |

1 - 3 года |

62,73 |

96,09 |

75000 |

|

Глобус |

Выгодный, совместно с ОТП Банком |

1 - 3 года |

64,87 |

73,86 |

100000 |

|

Экспресс, совместно с ОТП Банком |

72,01 |

83,09 |

30000 |

||

|

Свой кредит совместно с Альфа-Банком |

79,76 |

84,99 |

50000 |

||

|

Еврогазбанк |

Свой кредит, совместно с Альфа-Банком |

1 - 3 года |

79,76 |

84,07 |

50000 |

|

Юнекс Банк |

Кредит наличными |

1 - 3 года |

79,76 |

84,07 |

50000 |

По данным компании "Простобанк Консалтинг"

Мнение

Венсан Олливье, заместитель Председателя Правления, директора по вопросам потребительского кредитования УкрСиббанка BNP Paribas Group

Приостановление потребительского кредитования связано с несколькими причинами. Во всех банках сейчас задумываются, сможет ли исправно выплачивающий по кредиту клиент сегодня так же исправно погашать завтра... Некоторые учреждения недавно столкнулись с серьёзной проблемой нехватки ликвидности в результате оттока депозитов. Поэтому они попросту не имеют ресурсов для выдачи новых кредитов, в том числе потребительских на покупку товаров, даже если бы они и решились пойти на такой риск.

Естественно, требования к заёмщикам по потребительским кредитам наличными и на товары стали более жёсткими, однако это однозначно в интересах самого клиента.

Александр Кударь, заместитель начальника управления развития розничного бизнеса ОТП Банка

Сокращение количества игроков на рынке потребительского кредитования сопряжено с несколькими факторами.

Во-первых, для ряда банков причиной сокращения или прекращения кредитования стали проблемы с ликвидностью, возникшие вследствие наблюдаемого с декабря оттока депозитов физических лиц. В результате у многих учреждений стало не хватать «свободной» гривны, чтобы использовать ее в процессе кредитования.

Вторым фактором можно рассматривать рефинанисирование от НБУ и запрет на выдачу займов. Так, два крупных банка из первой пятерки в феврале-марте получили финансирование от НБУ, и были лишены права проводить операции по кредитованию.

Третьим фактором является растущий уровень просрочки по кредитам - банки решают пока приостановить кредитование.

Требования к заемщикам как таковые не изменились, но сегодня банки, в виду указанных выше причин, стали «перестраховываться» и выдавать займы только клиентам с положительной кредитной историей. Так, например, даже те, кто впервые обратились за заемом, могут получить отказ.

Дмитрий Клименков, начальник управления средних и малых кредитов Имэксбанка

Из-за нестабильности, которая сейчас существует в стране, у банков произошел резкий отток ресурсов. Некоторые банковские учреждения свернули программы кредитования или совсем заморозили их. Из-за этого увеличилась стоимость кредитов. Наш банк не свернул ни одной программы, которые существовали до начала ухудшения экономической ситуации.

Среднестатистическому клиенту сейчас сложнее получить заем, чем это было в 2013 году, так как условия его выдачи стали жестче. И если у клиента были просроченные платежи по кредитам, взятым ранее, и он имеет не очень хорошую кредитную историю, ему сложнее будет кредит. Банки страхуют себя таким образом от выдачи заведомо проблемных кредитов.

Ирина Зюзина, начальник управления администрирования кредитных операций корпоративных клиентов банка «Хрещатик»

Требования к заемщикам не изменились. Как правило, кредиты выдаются проверненым, надежным, финансово-устойчивым клиентам с положительной кредитной историей. Вопросы больше возникают к ликвидности обеспечения. Востребованы на рынке кредиты под залог депозитов. Остальные требования не изменились.

Ольга Пархоменко, начальник управления разработки и поддержки продуктов Platinum Bank

На данный момент по нашим продуктам условия выдачи кредитов - ценовые параметры, суммы и сроки кредитов - остаются прежними. Стоит лишь отметить введение более строгих условий скоринговой системы. Именно сейчас важно правильно оценивать платежеспособность клиентов, прежде всего, в интересах самого клиента. Наша скоринговая система предполагает определение оптимальной для заемщика кредитной нагрузки. Зачастую клиент не может правильно оценить свой потенциал по ежемесячной выплате кредита. Наша система позволяет оценить возможности клиента без дополнительной нагрузки на семейный бюджет клиента. Сейчас мы пересматриваем свою продуктовую кредитную линейку с точки зрения предоставления заемщику оптимальных условий кредитных выплат.

Байденко Дмитрий, начальник департамента электронных каналов продаж Всеукраинского Банка Развития

Полагаю, что причина снижения кредитной активности, в основном, заключается в проблеме с ликвидностью украинской банковской системы в целом. Напуганные политической ситуацией в стране, вкладчики продолжают разрывать депозитные договоры. Также сегодня очень высока вероятность риска невозврата займов, что напрямую связано с ростом безработицы в стране.

Если раньше такой кредит можно было легко и быстро получить даже при помощи онлайн-заявки, то сейчас большинство финучреждений закрыли такую услугу из-за высокого риска невозврата займов. Теперь получить небольшой заем физическому лицу стало гораздо сложнее. На фоне высоких рисков банки ужесточают требования к заемщикам, в том числе, и к качеству их кредитной истории.

В 2014 году банковский сектор вряд ли будет переживать бурное развитие, так как риски, связанные с кредитованием, в совокупности с дефицитом ресурсов не позволят большинству украинских банков активно выдавать займы населению. Но, несмотря на это, предполагаю что, потребительские кредиты для населения: наличные кредиты, кредитные карты и целевые займы на приобретение товаров - по- прежнему будут пользоваться высоким спросом.

Аркадий Шидер, заместитель руководителя департамента кредитования и депозитов розничного бизнеса Первого Украинского Международного Банка

В контексте текущей ситуации можем наблюдать две основные причины приостановление потребительского кредитования: управление активами в контексте позиций ликвидности отдельных банков, а также макроэкономические риски.

Многие учреждения сфокусировали свою активность на качественных сегментах своей базы, которые имеют положительную кредитную историю в учреждении, что позволяет оценивать их платежеспособность выше.

Наталья Тарасенко, начальник отдела развития потребительского кредитования банка «Национальный Кредит»

Банки начали приостанавливать кредитные программы еще в феврале 2014 года, когда в банковской системе обозначился дефицит ликвидности. Однако самые доходные для банков программы потребительского бланкового кредитования останавливались в последнюю очередь.

Марина Ревуцкая, начальник управления кредитных продуктов UniCredit Bank

Требования к потенциальным заемщикам практически не изменились, так как банки приостановили бланковое (беззалоговое) кредитование в целом.

Оксана Ярмак

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Кінцевий строк розгляду поданих пропозицій та визначення переможця

відкритого конкурсу перенесено на 19 березня 2026 року включно.

Кінцевий строк розгляду поданих пропозицій та визначення переможця

відкритого конкурсу перенесено на 19 березня 2026 року включно. Курс долара США помірно підвищується в парах з євро, фунтом стерлінгів і японською єною вдень у п'ятницю.

Курс долара США помірно підвищується в парах з євро, фунтом стерлінгів і японською єною вдень у п'ятницю. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 6 березня 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 6 березня 2026 року. Міжнародні резерви України в лютому 2026 року зменшилися, за попередніми

даними, на $2,91 млрд, або на 5,0% - до $54,75 млрд станом на 1 березня

цього року, припинивши зростання, що тривало з серпня 2025 року

Міжнародні резерви України в лютому 2026 року зменшилися, за попередніми

даними, на $2,91 млрд, або на 5,0% - до $54,75 млрд станом на 1 березня

цього року, припинивши зростання, що тривало з серпня 2025 року Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день.

Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день. Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум.

Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум. На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи.

На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.