Фінансові новини

- |

- 05.03.26

- |

- 17:04

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Є лише один шлях, щоб уникнути критики: нічого не робити, нічого не говорити і бути ніким" Арістотель |

Автокредиты: все о "нулевых" процентах и скрытых комиссиях

Беспроцентный автокредит предполагает, что реальные проценты просто завуалированы под другие виды платежей. Причем изобретательность отдельных банков в "прятаньи" процентов по автокредиту не имеет пределов.

Беспроцентный автокредит предполагает, что реальные проценты просто завуалированы под другие виды платежей. Причем изобретательность отдельных банков в "прятаньи" процентов по автокредиту не имеет пределов.

О реальных условиях автокредитования, "нулевых" автокредитах и других уловках банков, а также о кредитах на покупку авто с пробегом ЛІГА.Финансы рассказал Александр Охрименко, президент Украинского аналитического центра, к.э.н.

Не хочешь ходить пешком? Купи машину в кредит!

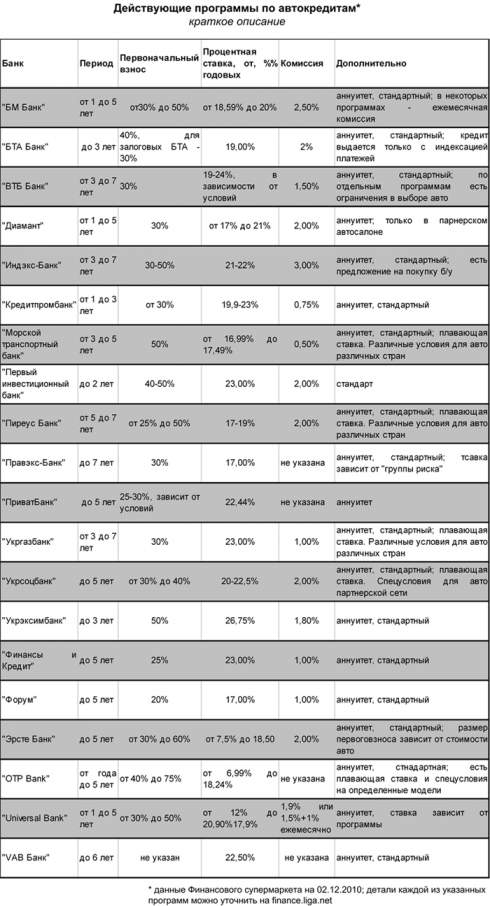

На текущий момент объемы автокредитования медленно, но восстанавливаются после кризиса. Согласно данным НБУ, заавгуст-октябрь 2010 года было выдано новых автокредитов (с учетом пролонгированных) на сумму более 8 млрд.грн. И хотя до докризисного уровня кредитования еще далеко, но в целом автокредиты стают все более доступными для физлиц. Может быть потому, что банки делают на автокредиты большую ставку: на рынке очень много предложения по автокредитованию. Кроме того, автосалоны заинтересованы в росте продаж и многие из них предлагают специальные программы (см. Таблицу 1) совместно с банками или финансовыми компаниями.

Автокредиты под "0%"

Рекламу о возможности получить кредит под "0%" или под очень низкие проценты очень часто можно встретить в различных автосалонах, а также среди специальных кредитных программ банков, которые они реализуют совместно с салонами. Это, кончено, рекламный трюк, который призван заинтересовать клиента, при этом на самом деле беспроцентный кредит не предусматривается. Бессмысленно думать, что банк или финансовая компания будет реально выдавать беспроцентный кредит в то время, как ей приходится платить вкладчиком за привлеченные деньги. Беспроцентный автокредит предполагает, что реальные проценты по кредиту просто завуалированы под другие виды платежей. Причем изобретательность отдельных банков и финансовых компаний в "прятаньи" процентов по автокредиту не имеет пределов.

Наиболее часто встречаемая уловка, которая используется банками по "беспроцентным" авткредитам - это ежемесячная комиссия, которая при пересчете на год показывает, что реальная стоимость автокредита - не ниже 20% годовых.

Отдельные банки скрытые проценты по автокредитам "прячут" в комиссии за зачисление денег на ссудный счет или за погашение кредита. В этом случае, опять таки, реальная стоимость кредита получается выше 20%, хотя она может быть меньше, если заемщик погасит кредит за один год.

Но на этом изыски по "прятанью" реальных процентов по автокредитам не прекращаются и, как результат, можно встретить очень оригинальные модели. Так, несколько банков одними из условиях беспроцентного автокредиты выдвигают обязательное страхование жизни заемщика. При этом застраховаться можно только в кэптивной (аффилированной с банком) страховой компании, и по этой страховке платежи необходимо совершать ежемесячно, а их размер значительно превышает классические страховые платежи. Четыре небольших банка доход по беспроцентному автокредиту получат за счет обязательного страхования КАСКО в их кэптивных компаниях. Как не сложно догадаться, ставки по КАСКО в этом случае значительно выше, чем в других страховых компаний.

Таблица 1. Примеры предложений по автокредиованию

Свою лепту в заманивание клиентов беспроцентными автокредитами вносят автосалоны. Часть из них рекламируют "беспроцентный" автокредит или автокредит по очень низкой ставке. Но при появлении реального клиента оказывается, что по льготному автокредиту можно приобрести только несколько машин, которые уже давно стоят в салоне и не пользуются спросом. Если же клиент хочет приобрести полноценный автомобиль, то он может получить автокредит, но уже на общих основаниях и под проценты.

Но самую интересную программу страхования предлагает один известный автосалон, который торгует европейскими автомобилями. Согласно его рекламе, можно приобрести автомобиль в кредит по ставке 4,99% годовых, без комиссий. При детальном изучении его условий кредитования оказывается, что сумма кредита не может быть больше условной базовой цены автомобиля. В то время как реальная цена автомобиля включает эту базовую цену и сумму доплат за комплектацию, которая взимается за уже установленное оборудование на автомобиле. Получается, что заемщик фактически за счет дополнительной оплаты комплектации, оплачивает проценты по кредиту наперед. Только деньги идут не банку, а автосалону, который уже делится доходом с банком.

Несмотря на все "игры с заемщиками", все же можно найти на рынке автокредиты по низкой реальной ставке, на уровне 10-15% годовых. Но заполучить автокредит по такой ставке можно только в случае, если приобретается автомобиль определенной марки и, как правило, это остатки распродажи автомобилей, которые скопились на складе автосалона. Фактически автосалон таким способом пытается избавиться от старых моделей, чтобы можно было завезти новые. Часто этот метод используется в конце и начале нового года, когда меняется модельный ряд. Кроме требования приобрести автомобиль определенной модели, эти льготные автокредиты имеют еще и особые требования к оплате первоначального взноса. По этим автомобилям, как правило, первый взнос не меньше 50%, а то и все 75% от стоимости автомобиля.

Автомобиль "с нуля". Средние ставки

Банки больше всего ориентированы на кредитование покупки нового автомобиля. В свою очередь клиенты если и готовы влазить в долги, то ради хорошей новой машины. Общее количество банков, которые декларирует автокредитование новых автомобилей, уже более 40. Причем автокредиты такого рода предлагают и большие, и мелкие банки. Несколько крупных банков предоставляют автокредиты на новые автомобили по фиксированным ставкам 23-26,75%. На первый взгляд, это высокая ставка по кредиту. Но стоит учитывать то обстоятельство, что эти банки предлагают автокредиты по фиксированной ставке, которая едина для всех заемщиков.

Большая группа банков, в том числе и крупных, рекламирует и предлагает получить автокредит по ставке 16-17%. Но при внимательном изучении оказывается, что это - минимальная ставка, на которую может рассчитывать заемщик. Реальная же ставка значительно выше, так как она устанавливается с учетом платежеспособности заемщика, срока кредита и модели автомобиля. В результате, реальная ставка по автокредиту оказывается выше 20%.

Практикуется и выдача автокредитов с плавающей ставкой. И, как и по ипотечным кредитам, автокредиты с плавающей ставкой имеют проблему базы расчета. Вновь-таки, банки предлагают разные методики расчета плавающей ставки, где чаще всего за основу берется средняя ставка по депозитам в гривне на срок один календарный год. В отдельных случаях такого рода автокредиты имеют ставку на уровне 18% годовых, но нет ясности, как она будет изменяться в будущем.

Первоначальный взнос

В отдельных случаях банки готовы пойти на снижение ставок по автокредитам при условии, что срок кредита будет минимальным, а первоначальный взнос - максимально большим. В среднем автокредиты предлагаются на срок до 5 лет. Можно получить льготу по автокредиту в виде снижения ставки на 1-2 п.п., если срок кредита уменьшить до 2-3 лет. Наибольшего снижения ставки по кредиту можно добиться, если как можно больше заплатить первоначального взноса. Основная масса банков требует, чтобы первоначальный взнос был не ниже 30% от стоимости автомобиля. Если же первоначальный взнос более 50% стоимости, то заемщик может рассчитывать на снижение процентной ставки на 2-5 п.п.

Но, несмотря на все успехи возрождения рынка автокредитования, остается проблемой оценка залога автомобиля, для покупки которого выдается кредит. Ряд банков оценку нового автомобиля осуществляют по цене продажи автомобиля в автосалоне. Но есть банки, наученные горьким опытом кризиса, которые при оценке залоговой стоимости автомобиля за основу берут не цены продажи в салоне, а текущие цены на б/у автомобиль аналогичной марки. Это делается для того, чтобы в случае изъятия залогового автомобиля при неплатежеспособности заемщика банк мог без потери для себя реализовать автомобиль на вторичном рынке.

Как это выглядит на практике? Например, продажная цена нового автомобиля в салоне составляет 100 тыс.грн., а аналогичный автомобиль б/у стоит только 70 тыс.грн. В этом случае залоговая оценка принимается в 70 тыс.грн. и размер кредита рассчитывается из залоговой цены. В результате, при первоначальном взносе в 30%, заемщик получает кредит в размере 49 тыс.грн, а ему необходимо заплатить в салоне все 100 тыс.грн. Так что его первоначальный взнос фактически равен 50%.

Кредит на авто с "историей"

До кризиса банки с большим нежеланием выдавали кредиты на б/у автомобили. Как правило, кредитованием покупки таких авто занимались кредитные союзы. На сегодняшний день к ним добавились ломбарды, которые очень активно развивают ломбардное кредитование. Хотя ставки по их кредитам - самые высокие на рынке. Отдельные автоломбарды дают кредиты по ставкам 60-100% годовых. Но и сама методика работы ломбардов специфическая и существенно отличается от банковской. Так, что создать конкуренцию банкам они вряд ли способны.

Банки сегодня во многом вынуждены заниматься кредитованием б/у автомобилей по принуждению. В результате кризиса у них скопилось большое количество залоговых авто. И за счет автокредитования они пытаются наладить их продажу. В целом все банки, которые занимаются автокредитованием б/у автомобилей, можно поделить на две группы: активные игроки и пассивные. Те банки, которые реально нацелены на реализацию своих залоговых автомобилей через автокредитование, предлагают кредиты на срок до 5 лет, при первоначальном взносе 20-40% и по ставкам 13-15% годовых в гривне, без скрытых платежей и доплат.

Другая часть банков предлагает автокредиты по б/у автомобилям по ставкам 20% и выше, при этом первоначальный взнос должен быть не меньше 50% и еще необходимо заплатить дополнительные платежи за переоформление. В данном случае неудивительно, что в отдельных банках кредитование б/у авто носит декларативный характер.

Ожидается, что в 2011 году рынок автокредитования будет развиваться наиболее быстро. Этому должно способствовать снижение ставок по автокредитам до уровня, который будет доступным большинству потенциальных заемщиков. Хотя для этого потребуется время и реальный рост доходов населения - иначе достичь докризисного уровня автокредитования невозможно.

|

***

03.12.10, , инфо

|

Откуда эти данные? НБУ таких данных не предоставляет, насколько я знаю

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день.

Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день. Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум.

Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум. На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи.

На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи. Перший український міжнародний банк (ПУМБ, Київ) став першим банком в

Україні, авторизованим Національним банком України (НБУ) на надання

нефінансових платіжних послуг у межах розвитку Open Banking, йдеться на

сайті фінустанови.

Перший український міжнародний банк (ПУМБ, Київ) став першим банком в

Україні, авторизованим Національним банком України (НБУ) на надання

нефінансових платіжних послуг у межах розвитку Open Banking, йдеться на

сайті фінустанови. Долар США слабо зростає в парі з японською єною і більш суттєво зміцнюється проти євро і фунта стерлінгів.

Долар США слабо зростає в парі з японською єною і більш суттєво зміцнюється проти євро і фунта стерлінгів. У лютому 2026 року Фонд гарантування вкладів фізичних осіб провів 10

результативних аукціонів з продажу активів п'яти банків на загальну суму

майже 8,6 млн грн.

У лютому 2026 року Фонд гарантування вкладів фізичних осіб провів 10

результативних аукціонів з продажу активів п'яти банків на загальну суму

майже 8,6 млн грн. Нацбанк не бачить підстав для різкого стрибка курсу валют, бо Україна

має "подушку безпеки" у вигляді міжнародних резервів, які на початку

2026 року сягали майже $60 млрд.

Нацбанк не бачить підстав для різкого стрибка курсу валют, бо Україна

має "подушку безпеки" у вигляді міжнародних резервів, які на початку

2026 року сягали майже $60 млрд. Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту. Китайські науковці розробили новий акумулятор для електромобілів із

щільністю енергії понад 700 Вт·год/кг, що потенційно дає запас ходу

понад 1000 км на одному заряді.

Китайські науковці розробили новий акумулятор для електромобілів із

щільністю енергії понад 700 Вт·год/кг, що потенційно дає запас ходу

понад 1000 км на одному заряді. Американський технологічний гігант NVIDIA оприлюднив фінансові

результати за IV квартал 2025 року та так званий 2026 фінансовий рік,

продемонструвавши стрімке зростання на фоні глобального попиту на

інфраструктуру штучного інтелекту (ШІ).

Американський технологічний гігант NVIDIA оприлюднив фінансові

результати за IV квартал 2025 року та так званий 2026 фінансовий рік,

продемонструвавши стрімке зростання на фоні глобального попиту на

інфраструктуру штучного інтелекту (ШІ). Український фонд стартапів приєднався до

глобальної мережі Microsoft for Startups Investor Network, що дозволить

IT-проєктам отримати до $150 тис. кредитів на сервіси Microsoft Azure.

Український фонд стартапів приєднався до

глобальної мережі Microsoft for Startups Investor Network, що дозволить

IT-проєктам отримати до $150 тис. кредитів на сервіси Microsoft Azure.