Фінансові новини

- |

- 27.02.26

- |

- 18:42

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Что будет с Мрией после реструктуризации

10:36 13.09.2016 |

Мария Бровинская

ЛIГАБiзнесIнформ

Спустя полтора года после начала переговоров о реструктуризации кредиторы агрохолдинга Мрия предварительно согласовали план реструктуризации $1,1 млрд долга, который оставил холдингу экс-менеджмент компании - семья Гута. Оба комитета кредиторов - представляющие интересы банков и держателей евробондов - приняли предложенные Мрией условия реструктуризации, чтобы избежать банкротства компании.

ПОЛЕЗНЫЕ ДАННЫЕ

Агрохолдинг Мрия - вертикально интегрированная компания, основанная в 1992 году. Владеет 180 000 га земли в Тернопольской, Хмельницкой, Ивано-Франковской, Черновицкой, Львовской и Ровенской областях. Компания выращивает пшеницу, подсолнечник, картофель, кукурузу, сою, рапс, ячмень, горох, гречку и сорго.

В августе 2014 года Мрия сообщила о невозможности выплатить около $9 млн процентного дохода и около $120 млн в счет погашения бондов. Совокупная задолженность перед всеми финансовыми кредиторами достигла $1,3 млрд. В январе 2015 года кредиторы получили операционный контроль над компанией и избрали новое руководство.

По факту мошенничества открыто 28 уголовных дел, а Николай Гута объявлен в розыск по линии Интерпола.

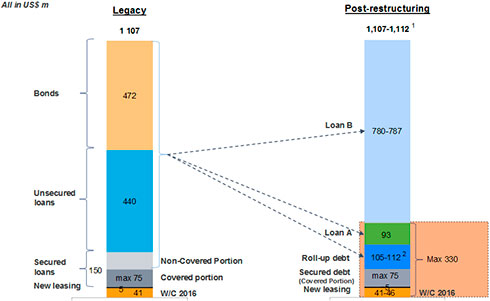

О чем договорились

Мрия стала первым в украинском агробизнесе холдингом, которому группа кредиторов (у Мрии их более 30) согласилась простить более 60% задолженности. По условиям реструктуризации, долговая нагрузка компании останется в пределах $330 млн, остальной долг конвертируют в так называемый акционерный капитал. Задолженность компании будет состоять из реструктурированных обеспеченных займов (не более $75 млн), нового рабочего капитала ($46 млн), отчислений для провайдеров (компаний, обеспечивших оборотный капитал в 2015-2016 годах, не более $112 млн), лизинговых программ ($5 млн) и так называемой Loan A - восстановленной части необеспеченной задолженности ($93 млн).

По результатам реструктуризации, 100% акционерного капитала Мрии будет принадлежать кредиторам и менеджменту, пояснил в ходе встречи с журналистами финансовый директор компании Тон Хулс. Провайдеры рабочего капитала на 2015 год получат 7,5% капитала, на 2016-й - 31-35% . В 2015-2016 годах кредиторы выдали Мрие $71 млн на пополнение оборотного капитала в период полевых работ.

Свою долю получат и управленцы: 7,5% акционерного капитала перейдет топ-менеджменту в качестве мотивационного пакета, а оставшиеся 50-54% распределят между необеспеченными кредиторами холдинга.

По словам Хулса, доля одного кредитора в капитале компании не будет превышать 10%. Такое распределение не означает, что менеджеры компании станут его акционерами, ведь речь идет не об акциях в натуральной форме, уточнил СЕО Мрии Саймон Чернявский.

"Это, скорее, будет доля на бумаге", - отметил он. Физически акций новые собственники не получат.

Структура капитала после реструктуризации

Такую структуру разработали с учетом интересов как украинских, так и международных кредиторов, говорит представитель комитета кредиторов, директор департамента инвестиционного банкинга ICU Роман Никитов. Планируется, что кредиторы смогут вернуть 25-45% вложенных средств. Компания обещает в течение 7 лет рассчитаться с долгом $93 млн перед необеспеченными кредиторами. Однако до конца сентября Мрия намерена привлечь еще $5 млн финансирования на пополнения оборотного капитала. "Если кредиторы, к которым мы обратились, не смогут выделить эту сумму, будем искать средства в других источниках", - говорит Хулс. По его словам, в программе финансирования предложили принять участие всем кредиторам, но поддерживают ее единицы.

Погашать переведенные в акционерный капитал $780 млн Мрия планирует за счет среднесрочной продажи акционерных долей, в результате будущего IPO или продажи стратегическому инвестору. По словам Никитова, необеспеченные кредиторы также могут рассчитывать на дивиденды и распределение любых доходов компании в случае продажи активов.

Курс на поправку

Предложенный вариант реструктуризации выгоден как Мрие, так и кредиторам, считают опрошенные аналитики. Условия выглядят привлекательными, так как потенциально кредиторы могут получить больше, чем долг стоит сейчас на рынке, считает Роман Тополюк из Concorde Capital. "Бонды котируются по 6-8 центов, а по условиям реструктуризации только тело необеспеченного долга будет погашаться в размере 11%. Кроме того, предполагается выплата процентов в размере 10% с 2018 года", - поясняет он. Соглашается с ним и представитель комитета кредиторов Роман Никитов. "Кредиторы, которые не присоединятся к соглашению, могут ожидать, что рассчитаются с ними по остаточному принципу", - отмечает он.

Тополюк считает, что в ближайшие годы кредиторам, возможно, придется дополнительно пополнять рабочий капитал Мрии. "Если кто-то вдруг перестанет поддерживать соглашение, устойчивость всей компании окажется под угрозой. Общая выгода будет выше, если компанию сохранить, поэтому, думаю, что возобладает рациональный подход", - говорит он.

С такой точкой зрения согласны не все. Как правило, реструктуризация согласовывается большинством кредиторов. Несмотря на согласие комитета, пока что Мрие поверила только половина тех, кто давал деньги агрохолдингу, признается Хулс. Сложности в переговорах возникли с двумя из четырех крупных финучреждений - Международной финансовой корпорацией и Укргазбанком, уточнил Чернявский. Вчера ни в IFC, ни в банке ЛІГА.net не смогли подтвердить готовность принять условия кредиторов.

Несмотря на прописанную в условиях возможность продажи компании третьим лицам, Тополюк сомневается в том, что это реально. "Сейчас акционерная стоимость отрицательная. Нельзя продать акции, ибо их стоимость меньше нуля. Продать можно, но здравый инвестор этого делать не будет", - поясняет он.

Впрочем, и покупателей на Мрию сегодня нет - этот бизнес слишком дорого обслуживать. Ранее в интервью ЛІГА.net владелец крупнейшего в Европе агрохолдинга Укрлендфарминг Олег Бахматюк говорил, что цены Мрии, как и любого украинского бизнеса, сегодня просто нет.

Несмотря на такие оценки, Саймон Чернявский с командой настроены позитивно. "По итогам 2016 года мы рассчитываем, что наш денежный поток будет положительным. А в 2018 году, думаю, мы покажем $60-70 млн EBITDA", - прогнозирует он.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Миколаївський глиноземний завод офіційно включено до переліку об'єктів,

які держава планує виставити на продаж у першу чергу, відповідно до

планів Фонду держмайна щодо відновлення процесу ''Великої

приватизації''.

Миколаївський глиноземний завод офіційно включено до переліку об'єктів,

які держава планує виставити на продаж у першу чергу, відповідно до

планів Фонду держмайна щодо відновлення процесу ''Великої

приватизації''. Компанія "Українська бронетехніка" планує використовувати вітчизняні

двоциліндрові двигуни на нових ударних БПЛА UB120W.

Компанія "Українська бронетехніка" планує використовувати вітчизняні

двоциліндрові двигуни на нових ударних БПЛА UB120W. Група ДТЕК оцінює відновлення пошкодженої рф своєї генерації в EUR300

млн і, окрім використання власних ресурсів, потребує EUR150 млн

зовнішнього фінансування для виконання робіт з підготовки до наступної

зими

Група ДТЕК оцінює відновлення пошкодженої рф своєї генерації в EUR300

млн і, окрім використання власних ресурсів, потребує EUR150 млн

зовнішнього фінансування для виконання робіт з підготовки до наступної

зими НАК "Нафтогаз україни" та Європейський банк реконструкції і розвитку

підписали угоду про виділення через ЄБРР гранту від уряду Норвегії.

НАК "Нафтогаз україни" та Європейський банк реконструкції і розвитку

підписали угоду про виділення через ЄБРР гранту від уряду Норвегії. «Укрпошта» отримала бронювання працівників не через статус державної компанії, а як об'єкт військової інфраструктури.

«Укрпошта» отримала бронювання працівників не через статус державної компанії, а як об'єкт військової інфраструктури. Група "Нафтогаз" продовжує цифрову трансформацію клієнтських сервісів:

усього за місяць кількість особових рахунків, підключених у застосунку

"Куб", перевищила 1 мільйон.

Група "Нафтогаз" продовжує цифрову трансформацію клієнтських сервісів:

усього за місяць кількість особових рахунків, підключених у застосунку

"Куб", перевищила 1 мільйон.  Укрпошта випустила марку на честь українського скелетоніста Владислава

Гераскевича, якого МОК дискваліфікував через "шолом пам'яті".

Укрпошта випустила марку на честь українського скелетоніста Владислава

Гераскевича, якого МОК дискваліфікував через "шолом пам'яті". Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку. Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту.

Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту. U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.

U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.