Фінансові новини

- |

- 10.03.26

- |

- 07:33

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Я не можу радити забувати про гривню чи забувати про долар, - голова НБУ Яков Смолій

Сьогодні в Україні зміниться уряд, а це призведе до змін у багатьох сферах економічного життя. У цей турбулетний час інвестори очікують чогось стабільного, що б дало їм підстави вірити в економіку країни. І одна з перших установ, від якої вони очікують сигналу про зрозумілі правила гри, - це Національний банк. Починаючи з 2015 року він цілеспрямовано «закручує гайки», тримає високу ставку, вимагає докапіталізації від банків. Частина людей вважають такі дії правильними, адже вони призводять до макроекономічної стабільності, яка дозволяє інвесторам робити довгострокові рішення про вкладання коштів в Україну. Але інші критикують НБУ за надмірний консерватизм, який стримує економічне зростання.

Що НБУ робитиме далі, коли в країні з'явиться новий Кабмін? Який план у банківського регулятора на випадок глобальної фінансової кризи? На ці та багато інших запитань The Page відповів голова Націоналного банку України Яків Смолій. Зокрема, він заявив, що не збирається йти з цієї посади до кінця строку дії свого контракту.

- Десь п'ять років тому я тут брав інтерв'ю у одного с керівників НБУ. І тоді йшлося про перехід від політики утримання курсу до інфляційного таргетування, тобто про досягнення певного рівня інфляції. До чого це призвело?

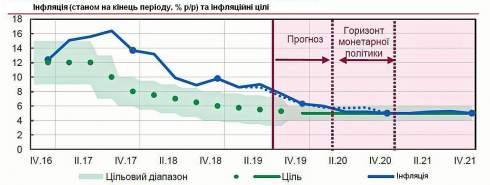

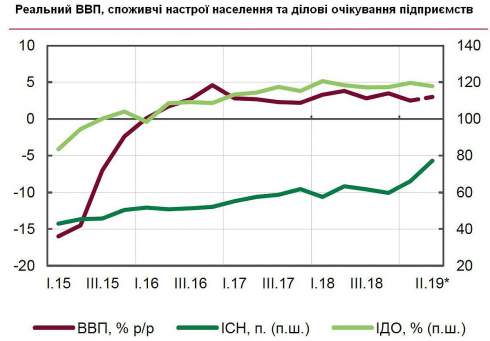

- До режиму інфляційного таргетування Національний банк перейшов у 2015 році. Тоді інфляція була вищою за 40%. За підсумками минулого року ми мали однознаковий показник (вперше за 5 років) - 9,8%. І ми очікуємо до кінця року інфляцію нижче 7%. Це результат жорсткої монетарної політики, до якої ми тоді вдалися. Звісно, це болючий момент: висока облікова ставка сьогодні стримує кредитування реального сектору економіки. Але низька інфляція - це підвалини майбутнього економічного зростання. А економіка у нас вже зростає 14 кварталів поспіль. Ми навіть змінили прогноз росту ВВП цього року з 2,7 до 3%.

- У липні почали говорити про відхилення від прогнозу щодо зниження інфляції до 6,3% на кінець року. Наскільки це було істотно?

- Ми у липні прогноз не змінювали. У четвертому кварталі зниження інфляції буде відбуватись більш швидкими темпами - через різницю у базі порівняння. Але ми маємо право переглянути прогноз у жовтні.

- Тобто суто математика грає на пониження інфляції?

- Не лише математика. Ми сьогодні маємо економічне підґрунтя для зменшення інфляції. Трудова міграція уповільнилась. А вона викликала підвищення зарплат, а це призводило до збільшення споживання й росту цін. Крім того, зниженню інфляції і надалі сприятимуть досить високі реальні процентні ставки завдяки монетарній політиці.

- Зараз у світі багато говорять про можливу фінансову кризу. У Німеччині буде рецесія, триває торгова війна з Китаєм. Як зміняться ваші прогнози у разі виникнення світової кризи?

- Ми очікуємо на зростання економіки на 3% у 2019-2020 роках. І не бачу якихось перешкод, щоб не досягти цього показника. Прогнози щодо врожаю зернових хороші. Кон'юнктура на зовнішніх ринках залишається для нас сприятливою. Ціни на зерно, пшеницю, кукурудзу - на рівні попередніх років. Залишається нормальна ситуація з цінами на металопродукцію. Безумовно, світова криза, торгові війни між Китаєм і США можуть частково на нас вплинути. Але продовження співпраці з МВФ, яке дасть доступ до зовнішнього фінансування більш дешевого, ніж розміщення цінних паперів, дозволить нормально пройти пікові виплати, які у нас є цього і наступного року.

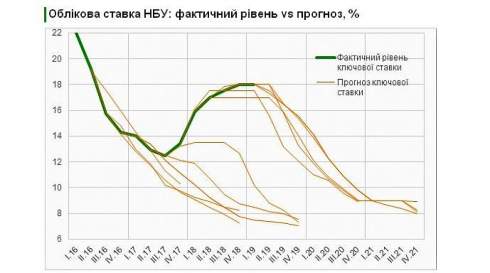

- Головне, за що сьогодні критикують Нацбанк представники реального сектору економіки, - це занадто повільне зниження облікової ставки. Чому б не робити це швидше, надаючи тим самим більш потужний поштовх для економіки?

- Ми задекларували і дали зрозуміти ринку та усім зацікавленим сторонам, що знижуватимемо ставку у відповідності до економічних умов. Наша мета - знизити облікову ставку до 9% до кінця 2020-го та 8% до кінця 2021 року. А інфляція за цей час повинна досягти 5%. Ми очікуємо, що наступного року інфляція знижуватиметься більш стрімко. Але й цього року за сприятливих факторів можемо розглянути можливість пом'якшити монетарну політику й понизити ставку.

- Ви проводите жорстку політику. А Європейський центробанк навпаки заявляє, що з вересня запропонує новий пакет підтримки економіки. Американська Федеральна резервна система також знизила ставку. Може, й Нацбанк перегляне свою консервативну політику?

- Безумовно, ми стежимо за подіями на зовнішніх ринках. Але ми маємо свої цілі. Зазначу, що сьогодні деякі структури, об'єкти господарювання облікову ставку Національного банку вважають якимось критерієм вартості ресурсу. Так, на міжбанку це так і є. Але з точки зору кредитування і вартості ресурсів для бізнесу облікова ставка Національного банку не є тим критерієм, від якого повинні відштовхуватись суб'єкти господарювання.

- Тобто їм ніхто не заважає знижувати кредитні ставки?

- Тут не існує прямого зв'язку. Тому що вартість ресурсів у банківському секторі формується в залежності від вартості строкових коштів, вартості коштів на поточних рахунках. І середня вартість портфелів, як правило, завжди є меншою, ніж облікова ставка Національного банку. Але маржа, яку закладають комерційні банки при кредитуванні, враховує не лише вартість ресурсу, але й ризики.

- Була заява представника Офісу президента про те, що банки наступного року зможуть видавати іпотечні кредити під 12-13% у гривні. Ви як ставитесь до такої заяви? Це можливо чи ні?

- Абсолютно можливо. Ми досить позитивно до цього ставимося, якщо облікова ставка буде 8-9%, як ми прогнозуємо. Порахуємо маржу у 4-5%, ось і отримаємо 12-13%.

- Що ще, крім облікової ставки, треба зробити, щоб це відбулося?

- Зараз у Верховній Раді є низка законопроектів, які потрібно проголосувати для доповнення вже проведених реформ. Сподіваємося, що це станеться після того, як парламент запрацює. Для нас і для всього фінсектору сьогодні важливо, щоб завершилася судова реформа. Поки що не до кінця імплементоване законодавство про захист прав кредиторів. А тому той, хто сьогодні видає позики, не може зменшувати маржу через високі ризики, і це впливає на ставки. Потрібно також посилювати захист прав споживачів фінпослуг і водночас - підвищувати фінансову грамотність позичальників, щоб вони були більш обізнані в тому, на яких умовах їм банки пропонують кредити. Все це разом створить комфортні взаємини між кредитором і позичальником, і це стосується іпотечного кредитування зокрема.

- Як ви взагалі оцінюєте банківську систему зараз? Наприклад, за п'ятибальною шкалою.

- Я не буду міряти за шкалою. Ми наблизилися до міжнародних стандартів нагляду, капіталізації банків, оцінки якості активів. І сьогодні всі банки мають достатній рівень капіталу на підставі стрес-тестування, яке проводить Національний банк щороку. Наприкінці року ми опублікуємо результати оцінки стійкості банків, яка триває зараз. Банківська система сьогодні стабільна, ліквідна та прибуткова. За сім місяців банківська система заробила 37 мільярдів прибутку. Це дуже здоровий показник. І це найкращі результати за останні роки діяльності банківської системи в Україні.

- А ризики які зараз є?

- Ризики завжди є. Ми думаємо, що із основних - це все ж таки продовження співпраці з МВФ, доступ до ресурсів (це один з викликів потенційних і для нас, і для уряду). Ми бачимо сьогодні доларизацію портфелів банків - як в депозитній складовій, так і в кредитній, валютна складова сьогодні перевищує 40%. Вона знижується, але норма для такої економіки, як Україна, - 20%, тобто є ще над чим працювати.

- У 2015 році Владислав Рашкован, коли він був заступником голови НБУ, радив українцям забувати про долари, про євро і думати в гривні. Але цього за цей час якось не відбулося. Все ж таки ми в доларах думаємо. Коли нам забувати про долар?

- Я не можу радити забувати про гривню чи забувати про долар. У людей має зникнути страх, що національна валюта може знецінюватись. Коли ми дивимось на ситуацію, яка у нас зберігається протягом останніх 2-3 років, то весь бізнес, ринки відмічають стабільність.

- На ваш погляд, українці довіряють гривні? Нормальний американець відкладає собі на рахунок у доларах, німець - у євро, а я мушу відкладати у доларах. Коли це зміниться?

- Довіра до банківської системи поступово підвищується, люди відкладають кошти на гривневі депозити, а отже можна говорити і про збільшення довіри до гривні.

Але от ви назвали Німеччину. В останніх публікаціях була інформація, що німецькі пенсійні фонди вкладають в корпоративні папери уряду. Там є 30-річні папери, які мають практично нульову дохідність. Це означає, що через 30 років пенсіонер не матиме додаткового інвестиційного прибутку. Він лише отримуватиме номінал, якщо дохідність не буде взагалі від'ємною. Тобто здатність валюти слугувати не лише для розрахунків, а й для накопичення заощаджень, залежить від країни й ситуації, в якій вона перебуває.

- Що є запорукою того, що НБУ збереже свою незалежність за нової влади?

- Ми сьогодні бачимо у ЗМІ спроби різних політиків чи то погрожувати, чи то маніпулювати інформацією проти керівництва і співробітників НБУ. Це спроби психологічного тиску: чи встоїть, чи витримає? І ми готові коментувати кожний з цих закидів.

Однак що таке незалежність центрального банку? Це те, що при зміні влади в країні керівництво регулятора не міняється під конкретного політика. Якщо Національний банк незалежний і виконує взяті на себе зобов'язання, а зміна Правління і Ради НБУ відбувається відповідно до закону «Про Національний банк», то є спадковість і передбачуваність політики НБУ. Натомість, якщо нове керівництво прийшло б і змінило всі ті реформи, які були проведені НБУ 3-4 роки тому (перехід на інфляційне таргетування, режим плаваючого обмінного курсу тощо), то всі, хто формував очікування чи робив прогнози, втратили б розуміння, що завтра буде відбуватися на ринку.

Таких загроз для незалежності, таких заяв від нових політичних сил про потребу зміни курсу Національного банку або тих рішень, які були прийняті, я сьогодні не бачу.

- Але вони якось невпевнено говорять про кадрові рішення. Наприклад, той самий заступник голови Офісу президента Олексій Гончарук в інтерв'ю нам говорив, що курс залишиться незмінним. А от кадрова політика - це інше питання.

- Я не можу коментувати того, що сказав Гончарук. Я прокоментував норми закону. Я вже колись говорив, що у нас немає в планах залишати свої посади передчасно. Якщо наступить термін закінчення каденції або якісь інші непередбачувані умови... Мій термін - сім років. Він розпочався у березні 2018 року.

- Коли Валерія Гонтарева йшла з цієї посади, вона сказала: «Місія виконана». Коли закінчаться ваші сім років, ви що хочете сказати?

- Ми поставили завдання знизити інфляцію. Ми мали на меті прийняття декількох реформаторських законопроектів. Один із них - закон «Про валюту і валютні операції», який впроваджений і практично імплементований. Ми очікуємо на ухвалення закону про спліт, закону про захист прав споживачів фінансових послуг, зміни до закону про запобігання корупції, фінансування тероризму, разове декларування. Також чекаємо на низку законів про протидію BEPS та обмін фінансовою інформацією в податкових цілях, щоб ми могли повністю лібералізувати вільний рух капіталу. Тобто нема чогось такого одного. Ще є багато нерозпочатих реформ.

- Разове декларування, тобто нульову декларацію?

- Це так звана нульова декларація. Всі розуміють цю ідею як те, що треба раз задекларувати і нічого не сплачувати в бюджет. Краще сказати, що це повинно бути разове декларування тих активів, які не були задекларовані.

Ми також разом з іншими фінансовими регуляторами підготували проект стратегії розвитку фінансового сектору на період до 2025 року і зараз почали її опрацювання з учасниками ринку. В ній закладено п'ять напрямків роботи: зміцнення фінансової стабільності, сприяння макроекономічному розвитку та зростанню економіки, розвиток фінансових ринків, розширення фінансової інклюзії, впровадження інновацій у фінсекторі. Очікуємо, що фінальний документ з'явиться в листопаді цього року.

- Ви говорили про закон про спліт. У ньому йдеться про розподіл повноважень між Національним банком та іншими регуляторами. Чому він викликає суперечки?

- Він передбачає ліквідацію Національної комісії з фінансових послуг і розподілення її функцій між НБУ та Національною комісією з цінних паперів і фондового ринку. Сьогодні кожен регулятор має свої повноваження на ринку. У НБУ вони більш жорсткі. Банки надають кредити сьогодні під 20%, а кредитна спілка - під 120%. Водночас кінцевий споживач, який сьогодні не має можливості, бо не прийнятий закон про захист прав споживачів фінансових послуг, не має куди поскаржитись, якщо його обманули, не розказали йому, на яких умовах він цей кредит отримує.

- Він може прийти з плакатиком під Національний банк.

- Такий досвід у нас був.

- Це не суто українська тенденція. Центробанки закручують гайки, ми бачимо, що відсотки падають. З'являється багато фінансових компаній, які надають ті ж самі послуги, тільки без цього регулювання. Це такий світовий тренд. Ви хочете, щоб цього тренду в Україні не було?

- Навпаки, ми цього хочемо, бо чим більше учасників ринку, тим більша конкуренція: вони борються за клієнта, тоді і якість послуг покращується, і знижується вартість цих послуг. Але всі учасники ринку повинні працювати в одних умовах. Повинні бути цивілізовані правила гри, однакові для всіх.

- Їх змусять стати банками?

- Не обов'язково. Для чого йому ставати банком, якщо він робить валютообмінну операцію чи він надає послуги з переказу коштів або видає кредити? Умови для кінцевого споживача повинні бути прозорими та зрозумілими. Людина повинна бути поінформованою, що саме собі вибрати, куди їй піти: їй іти в банк чи їй іти у фінансову установу.

- Страхові компанії теж будуть під Нацбанком?

- Згідно з проєктом закону про спліт планується, що пенсійні фонди і компанії з управління активами перейдуть під регуляцію комісії НКЦПФР. Страхові компанії, ломбарди, кредитні спілки - це регуляція Національного банку.

- Є взагалі якась оцінка, який об'єм фінансових транзакцій відбувається на цьому нерегульованому ринку?

- За розмірами активів небанківські фінансові установи - лише 10% від ринку усіх фінансових установ. Хоча за кількістю ситуація діаметрально інша: 96% усіх надавачів фінансових послуг - саме небанки. Більшість з них - це малий і середній бізнес, це зайнятість людей, це послуги, це доступність цих послуг. Тому що банки не завжди хочуть іти в невеликі районні центри чи міста. Для них дотримання всіх вимог може бути економічно невигідною справою. Цю нішу тоді займають небанківські фінансові установи.

- Чи буде подальша лібералізація валютного ринку?

- Коли у лютому цього року парламент ухвалив новий закон про валюту і валютні операції, понад 30 обмежень було знято. Зокрема, ми скасували попереднє резервування гривні для купівлі валюти бізнесом, вдвічі збільшили граничний строк здійснення розрахунків за експортно-імпортними контрактами, дозволили бізнесу купувати валюту за кредитні кошти. Для населення скасували індивідуальні валютні ліцензії та дозволили онлайн купівлю валюти. З червня - скасували обов'язковий продаж валютних надходжень для бізнесу. З липня - прибрали ліміти на репатріацію дивідендів інвесторами. Для того щоб повністю зробити вільним рух капіталу, потрібно схвалити ще низку законопроєктів, про які я вже згадував. Це протидія BEPS, обмін податковою інформацією, це декларування зокрема тих активів, які знаходяться за кордоном, і сплати з них податків, якщо вони не були сплачені. Для того щоб людина себе спокійно почувала, що її не будуть переслідувати, що вона чесна перед законом і може вільно розпоряджатись своїми коштами, активами, які є тут.

- Є такі плани?

- Безумовно. Це ті законопроєкти, які розробляв Національний банк спільно з Міністерством фінансів. І прийняття їх якраз дасть змогу трохи розширити це поле для проведення валютної лібералізації.

- Тобто в ідеалі буде так, що якщо у мене є валюта, я можу робити з нею будь-що.

- Це ж ваше.

- Національний банк цілковито скасував обмеження на продаж валюти. Ви вже оцінили вплив цього рішення на курс гривні?

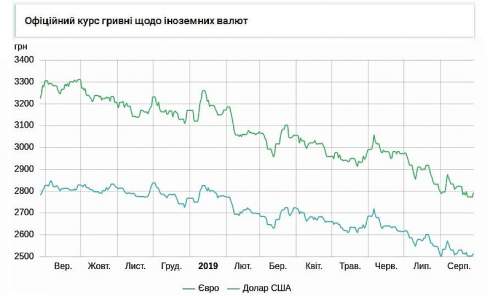

- Перш ніж ухвалити таке рішення, ми вивчили, як бізнес розпоряджається своєю валютною виручкою. З'ясувалося, що наші обмеження майже не впливали на рішення бізнесу, скільки валюти продавати. У більшості випадків підприємства понад 90% валютної виручки продавали за умов обов'язковоого продажу в 50%. Тобто ці обмеження носили більше моральний характер, ніж економічну суть. Але ми не могли це рішення ухвалити раніше - треба було переконатися, що воно не вплине на курс. Сьогодні ринок збалансований, і ознакою цього є той факт, що курс коливається, але незначними ривками.

- До речі, про курс. Коли гривня дуже сильно укріпилась цього літа, багато хто критикували НБУ. Казали, навіщо Національний банк це дозволяє, бюджет недоотримає кошти, облігації нам розміщувати не так вигідно. Що ви скажете з приводу такої критики?

- Національний банк не веде політику фіксованого курсу. Ринок формує.

- Але ж міг би трішки підтримати, купити.

- Ми не можемо для себе поставити мету більше або менше купити. Якщо є надлишок, який спричиняє різкі коливання, - ми викуповуємо. Якщо на ринку не вистачає валюти - ми продаємо. У червні ми продавали, дійсно, бо там був попит, коли сказали, що буде дефолт. У липні ситуація стала протилежною, і ми викупали надлишки з ринку. З початку року ми викупили майже 3 мільярди доларів. Мало це чи багато - можна порівняти з попередніми роками. Рівень міжнародних резервів сьогодні - 22 мільярди доларів. Все, що купується, йде у скарбницю Батьківщини. Ви кажете, що треба було більше викупити. Якщо б ми викупили більше, ніж дозволяв ринок, ми б сформували дефіцит валюти і переламали тренд курсу, і гривня почала би знецінюватися. Це не є нашою ціллю. Наша ціль - не допустити великої волатильності курсу, оскільки це погано позначається на ціновій стабільності, і поповнювати золотовалютні резерви, що ми і робимо.

- А ви взагалі думали про те, що бюджет недоотримав кошти через це? Ви ж давали прогноз, вони з цього прогнозу побудували бюджет, а тепер вони недоотримують.

- Тут є декілька складових. Якщо ми подивимось на структуру державного боргу країни, ми маємо 40 мільярдів у доларовому еквіваленті зовнішніх зобов'язань. Укріплюючи національну валюту на одну гривню, ми зменшуємо зобов'язання на 40 мільярдів гривень. За процентними виплатами для обслуговування боргу аналогічна ситуація. Інша складова - імпорт. У процесі виробництва всіх бізнесів є якась імпортна складова. Як мінімум - це паливо, яке ми сьогодні ввозимо. Його вартість при зміцненні національної валюти дешевшає. Треба в комплексі дивитись, а не лише на ті доходи, які недоотримали від курсової різниці. Національний банк цього року перерахував до державного бюджету на 17 мільярдів гривень більше, ніж було закладено в прогноз доходів державного бюджету від прибутку Національного банку. Це також складова, яка перекрила. Тобто не можна взяти щось одне і говорити, що ми на цьому програємо.

У комплексі треба дивитись. І укріплення національної валюти - це одна із ознак стабільності, про яку ми сьогодні також говорили.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.