Фінансові новини

- |

- 07.03.26

- |

- 12:48

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Почему Минфин вышел на внешний рынок в канун Дня Независимости

12:04 28.08.2018 |

Минфин экстренно вышел на внешние рынки заимствований с размещением бондов на $725 млн под рекордно высокую эффективную ставку в 9,2% годовых. Украина заплатит по этому полугодовому бридж-кредиту порядка $32,3 млн, но сможет продержаться до получения транша кредита МВФ и денег других институциональных кредиторов. Финансовая поддержка неназванных частных инвесторов спасла Украину от сценариев один хуже другого.

Независимость с привкусом долга

Задержка с предоставлением Украине транша кредита МВФ вынуждает страну экстренно искать дополнительные источники валютного финансирования. Министерство финансов впервые после последнего экономического кризиса задействовало инструмент частных внешних заимствований. В канун Дня Независимости Украины Минфин разместил на европейском рынке 6-месячные долларовые еврооблигации на $725 млн.

Возможность получения такого займа Минфин не анонсировал, не проводил он и роуд-шоу, поскольку формат частных заимствований предполагает их непубличный характер. Объем информации, которую вечером 24 августа обнародовал Минфин, был скудным. Называлась только привлеченная сумма и год погашения займа - 2019-й. В торговой системе Bloomberg появилось чуть больше информации: дата погашения бонда (28 февраля 2019 года) и его стоимость.

Купонная доходность оказалась нулевой, а украинские государственные облигации были проданы на Венской фондовой бирже дешевле номинала - по 95,551%. В пересчете на эффективную доходность речь идет о 9,19% годовых. Каких именно покупателей украинского долга нашел организатор размещения Goldman Sachs, не разглашается, как и размер его комиссии.

Последние разы Украина брала бридж-кредиты еще в 2010 и 2013 годах при президенте Викторе Януковиче - на $2 млрд и $750 млн соответственно. Тогда привлечением 6-месячного и 3-месячного финансирования для украинского бюджета занимались российские государственные банки ВТБ и Сбербанк. В 2010 году кредит Украина взяла накануне размещения суверенных еврооблигаций и получения первого транша нового кредита МВФ, в 2013-м - накануне нового выпуска еврооблигаций на $3 млрд, который полностью выкупила Россия, а теперь судится с Украиной за этот долг. Сейчас оба российских госбанка находятся под санкциями СНБОУ.

Бридж-кредит, промежуточный или вспомогательный кредит (от англ. bridge - мост и loan - заем) - краткосрочный кредит, выдаваемый банком заемщику на срок до одного года под высокий процент для покрытия его текущих обязательств. Такой кредит служит временной мерой и может не отвечать настоящим потребностям заемщика, а привлекается в ожидании основного финансирования, из средств которого потом погашается бридж-кредит.

Ровно год назад Украина уже выходила на внешний долговой рынок. В сентябре 2017 года Минфин побил предыдущие рекорды, разместив самые длинные (на 15 лет) и крупные ($3 млрд) еврооблигации под 7,375% годовых. Если посмотреть на кривую доходности всех выпусков евробондов, то бумаги с погашением в 2019-м сейчас торгуются с доходностью 7,1-7,5%.

Спор вокруг ставки

Критики Минфина сразу же заявили, что 9,2% - это слишком дорого, ведь на внутреннем рынке валютный ресурс намного дешевле: украинские банки привлекают валютные депозиты физлиц под 0-2%, а потом покупают у Минфина валютные ОВГЗ под 5,95%. Но попытки Минфина использовать этот ресурс показали, что его объем очень ограничен. «Забудьте сказку о $100 млрд под матрасами украинцев. Нет их. Депозиты под 2% в банках, потому что банкам доллары не нужны. Некуда их девать. Кредитовать-то надо в гривне. А попытки правительства взять на внутреннем рынке в долг наталкиваются на отсутствие спроса. И не на уровне в 2%, а по ставке в 6%. Нет внутри страны такого объема долларов», - уверен аналитик Dragon Capital Сергей Фурса.

С ним солидарны и другие эксперты: население не может одолжить Минфину необходимые суммы. «Все больше замечаю сообщения о несметном валютном ресурсе на руках населения и о том, что правительство якобы может заимствовать там большие объемы средств. Такая попытка уже была: казначейские обязательства в 2012 году. Доходность - 9,2% годовых. Кому интересно, может посмотреть эту историю. Какие объемы удалось привлечь и куда делся весь исходный энтузиазм?» - скептичен главный экономист Альфа-Банка Алексей Блинов. Первую эмиссию казначейских обязательств на $100 млн Минфин продал под 9,5% за 50 дней - с 10 октября по 29 ноября 2012-го, но вторая серия на те же $100 млн под 8% продавалась год - по 7 декабря 2013-го.

Сейчас физлица также не горят желанием напрямую покупать долги правительства. Несмотря на то что физические лица могут через брокера свободно купить валютные ОВГЗ, на утро 27 августа в портфеле физлиц долларовых ОВГЗ было всего на $111,2 млн, а в валюте ЕС - на 6,28 млн евро.

Собеседник FinClub в Минфине пояснил, что они летом каждую неделю выходили на внутренний рынок с предложением валютных бумаг, но спрос на них был слабым, да и то в основном в пределах текущего погашения валютных бумаг. Банки, в основном государственные, просто проводили ролловер своих валютных активов, и валютные запасы правительства не росли.

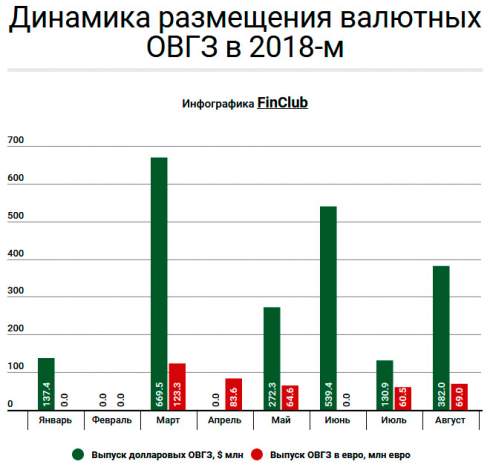

Наибольшие суммы Минфин привлекал на рынке в марте, июне и августе (см. график). На прошлой неделе 6-месячные долларовые ОВГЗ банки купили на $85,4 млн под 5,95%. И хотя суммарно Минфину в текущем году на внутреннем рынке удалось одолжить уже $2,1 млрд и 401 млн евро, эти суммы пошли на погашение предыдущих выпусков ОВГЗ.

В Госказначействе подсчитали, что за январь-июль 2018-го Минфин продал новые валютные и гривневые ОВГЗ на 94 млрд грн, а погасил старые ОВГЗ даже на большую сумму - на 96 млрд грн. По внешнему долгу объемы погашения превышали привлеченные средства на 21 млрд грн.

Поэтому участники рынка понимают, почему Минфин вышел на внешний рынок и заплатил премию к текущим котировкам. «На таких плохих рынках должна быть существенная премия к кривой. Обычно это 50-70 базисных пунктов для нового выпуска, но ввиду сложной ситуации (из-за Турции. - Ред.) и частного характера размещения премия может быть выше даже вдвое. Ближайшая точка на кривой - Украина-2019 - на этой неделе торговалась на уровне 7,1-7,5%. Добавив высокую премию, доходность кредита в 8-9% выглядит нормально. Но нужно знать все условия. Может там есть возможность досрочно погашать, или еще что», - отмечает главный экономист ИК Dragon Capital Елена Белан.

В ожидании МВФ

Спешка Минфина легко объяснима. Давно ожидаемый транш МВФ на сумму $1,9 млрд Украина летом так и не получила - этот вопрос перенесли на осень. Но график обязательных валютных платежей отложить нельзя.

В начале августа у Минфина на валютном счету было $778 млн. В течение месяца на внутреннем рынке он одолжил у банков $460 млн в долларовом эквиваленте, а вернул им $680 млн. Кроме того, Украина в августе тремя платежами должна вернуть МВФ порядка $600 млн. А уже 1 сентября Минфин должен выплатить держателям еврооблигаций купонный доход на сумму $444 млн, а 25-го числа - еще $111 млн. У Минфина просто не хватало валюты на эти трансакции.

У правительства было несколько альтернатив: одолжить необходимую сумму на внешнем рынке; либо потратить гривневые доходы бюджета на покупку валюты у НБУ, что привело бы к усилению девальвации гривны (Нацбанк и так потратил свыше $0,5 млрд на интервенции, а курс все равно упал почти до 28 грн/$) и остановке финансирования текущих бюджетных расходов; либо объявить дефолт. Второй и третий варианты были отклонены, оставался только первый.

Но вечно перекредитовываться под 9% Минфин не хочет. Он рассчитывает, что Украина по итогам работы сентябрьской миссии МВФ получит $1,9 млрд. После чего последует макрофинансовая помощь ЕС и кредиты Всемирного банка. А при условии благоприятной долговой конъюнктуры украинское правительство может выйти на рынок публичных евробондов.

Член Совета НБУ Тимофей Милованов подсчитал, что цена неправильной экономической политики составляет минимум $40 млн в год. Это разница между 3-процентной стоимостью ресурсов МВФ, которые Украина не получила из-за невыполнения условий Фонда, и взятого 9-процентного финансирования у частного кредитора. «Нужно понимать, что, не выполняя условия МВФ, мы платим больше по международным займам. Необязательно брать деньги у МВФ, но цену таких решений нужно знать», - сказал он.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.