Фінансові новини

- |

- 07.03.26

- |

- 15:47

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Почему Украина сократила экспорт зерновых

11:10 11.06.2018 |

С начала 2017/2018 маркетингового года (МГ) Украина поставила за рубеж на 4,19 млн т меньше зерновых, чем в аналогичном периоде 2017-го.

Поскольку Минагрополитики представило данные по состоянию на 30 мая 2018 г., понятно, что за один месяц до начала следующего маркетингового года особых изменений в этой динамике не будет, и Украина в этом году экспортирует меньше зерновых почти на столько, насколько меньше их произвела. Это было очевидно уже после данных по урожаю 2017 г., который почти на 5 млн т меньше урожая 2016-го.

Тактическое падение и стратегические проблемы

Уменьшение экспорта зерновых не стало неожиданностью. Например, согласно прогнозам FAO, общий экспорт зерновых в 2017/18 МГ прогнозировался на уровне 40 млн т, что на 9% ниже рекордного уровня прошлого года: экспорт пшеницы - 16,5 млн т, ячменя - 4,7 млн т, кукурузы - 19 млн т. Вероятно, прогноз немного не совпадет с данными в конце этого МГ, но тенденция падения экспорта зерновых была очерчена.

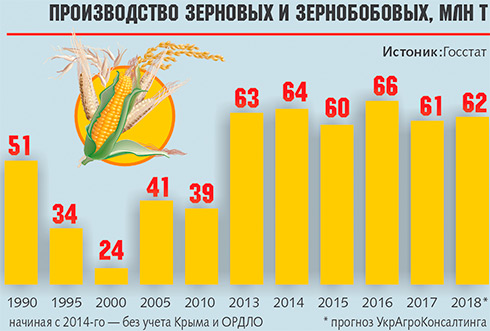

Уже шесть лет Украина собирает ежегодный урожай зерновых больше 60 млн т. Например, урожай 2017 г. Минагрополитики оценило в чуть больше 61 млн т. Абсолютный рекорд урожайности был поставлен в 2016-м, когда собрали почти 66 млн т зерна (без учета Крыма и зоны АТО), в 2015 г. - 60 млн т, в 2014-м - 64 млн т, в 2013-м - 63 млн т. В 2018 г. ожидается урожай на уровне 62 млн т.

Из более 60 млн т зерна, как правило, больше трети идет на внутренний рынок, который показывает тенденцию к сокращению. Например, в Украине объем внутреннего потребления зерна в 2017/18 МГ, как ожидается, достигнет 23,8 млн т, что почти соответствует показателю 2016/17 МГ (23,7 млн т), но на 6% ниже, чем в 2015/16 МГ (25,3 млн т).

Снижение внутреннего потребления объясняется проблемой в животноводстве и, в меньшей мере, демографическим спадом в Украине.

Если посмотреть на ситуацию в животноводстве за 25 лет, увидим серьезное падение в поголовье крупного рогатого скота (КРС). С 1991 до 2017 гг. в Украине существенно сократилось производство молока и молочных продуктов, поголовье коров и количество перерабатывающих предприятий. Также сокращается поголовье свиней, в последние годы остра проблема с африканской чумой свиней (АЧС). Через падение отрасли "уснули" многие комбикормовые заводы.

С экспортом тоже не все гладко. Да, в 2016/2017 МГ Украина экспортировала почти 44 млн т зерновых, что является абсолютным рекордом для страны. В 2015/2016 МГ экспортировала 39 млн т зерна. В этом маркетинговом году экспортные показатели будут похожи на сезон 2015/2016 МГ.

В денежном выражении экспорт зерновых культур приносит Украине около $6 млрд ежегодно в течение последних пяти лет. Для сравнения: в 2010 г. было $2,5 млрд, а в 2005-м - $1,4 млрд.

Если считать не только зерно, но и деньги, то увеличение поставок не всегда приносит большую выручку. В 2016 г. Украина вывезла рекордный тогда объем зерновых - 40,2 млн т, что почти на 7,5% превышал экспорт 2015 г. Но из-за непостоянства рынка, падения мировых цен на сырье, выручка осталась на уровне 2015-го - около $6,1 млрд.

Глобальная демография и спрос на зерновые

Несмотря на все проблемы сырьевых рынков и украинской экономики, за последние десять лет Украина нарастила производство зерна до более чем 60 млн т в год. Более того, есть предпосылки для того, чтобы в следующем десятилетии Украина и дальше наращивала производство и экспорт зерна. Причина - рост глобального спроса.

Украинский АПК связан с глобальным рынком и реагирует на его потребности. По прогнозам аналитиков, численность населения Земли в 2025 г. превысит 8 млрд человек, а в 2050-м. достигнет 9 млрд (нынешнее население Земли - 7,4 млрд). Потребление продуктов питания возрастет.

Конечно, возможно, ситуацию подкорректирует наука. Например, исследования в области фотосинтеза, усовершенствование гибридов, генная инженерия или развитие средств защиты растений, которые могут расширить, например, потенциальные посевные площади для той или иной культуры.

Гибкость потребления

Новая тенденция на рынке - гибкость потребления. Сегодня потребитель все меньше связан с одним производителем. Потребитель перестраховывает себя от рисков неурожая в том или ином регионе, может относительно быстро переключаться на предложение из других стран и регионов. Многие страны, как правило, пытаются диверсифицировать источники поставок любого сырья. В общем, зависеть от одного сырьевого поставщика в ХХІ в. - дурной тон.

Например, наращивание поставок украинского зерна в Восточную Азию может быть связано с неурожаями в США. Поэтому посольства Китая, Японии, а потом и Республики Корея (эти страны традиционно закупали там кукурузу и пшеницу) начали активно выходить на украинских производителей, заниматься диверсификацией поставок в свои страны, уменьшать зависимость от закупок зерна в США. Крупнейшие компании Японии и Китая даже приобрели мировых зерновых трейдеров (Nidera, Noble Group, Gavilon). Это было сделано для того, чтобы работать по всему миру, повысить гибкость источников поставки и продовольственную безопасность.

Нельзя сказать, что политика здесь не играет никакой роли. Как говорят, экономика - это и есть политика в Азии. Например, в конце мая 2018 г. Китай и США заявили о договоренности об "эффективных мерах" для существенного уменьшения торгового дефицита между странами. Под "эффективными мерами" подразумевается, что Китай намеревается покупать больше американской продукции в сельскохозяйственном и энергетическом секторе. Нельзя исключить, что в будущем эта договоренность повлияет на украинский экспорт зерновых в Китай и всю Восточную Азию. Конкуренцию со стороны России, где тоже растет экспорт зерновых через Черное море, также не стоит сбрасывать, особенно учитывая более сильную позицию Кремля после аннексии Крыма в Азовском и Черном морях.

Локальные проблемы: внутренняя инфраструктура

Украинские аграрии уже традиционно работают на пределе инфраструктурных возможностей. Главная проблема - пропускная способность "Укрзалізниці". Там все еще ощущается нехватка зерновозов. Остро стоит проблема их амортизации. С 1993 г. УЗ не проводила обновление парка зерновозов. Проблема перевозок по Днепру и речной инфраструктуры тоже остается острой.

Все это в комплексе приводит к срывам графиков поставок, дополнительным издержкам для трейдеров. Если произойдет наращивание производства зерновых до 80 млн т, где 57-58 млн т пойдет на экспорт, то сложно прогнозировать все проблемы, которые могут возникнуть при перевозке зерна в порты. Можно предположить потерю времени, товара и денег, а самое главное - доверия, наверное, главного капитала в глобальной экономике.

Порт - тоже важная логистическая точка для практически любой внешней торговли. Здесь ситуация выглядит относительно благополучно, особенно если сравнить с началом 1990-х. Емкость перевалочных комплексов в Украине превышает 50 млн т. Трейдеры продолжают вкладывать деньги в новые мощности.

Китайский и европейский бизнесы, включая украинский, осознают необходимость инвестиций в строительство современных портовых терминалов. Имея в своей структуре глубоководные зерновые терминалы, бизнес минимизирует издержки и риски. Возможность оперативной отгрузки больших партий для дальних морских перевозок - важный фактор, который может влиять на прибыльность, стоимость всех остальных активов больших компаний.

В целом небольшое наращивание экспорта зерновых или его сокращение является скорее временными симптомами, от которых нет смысла приходить в восторг или уныние. Это "тактические показатели", которые имеют слабое отношение к стратегическим проблемам нашего АПК. А вот преодоление последних и станет залогом наращивания производства и экспорта зерна.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.