Фінансові новини

- |

- 03.03.26

- |

- 23:05

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

В 2017 г. автогаз вышел победителем из схватки с бензином

11:00 05.02.2018 |

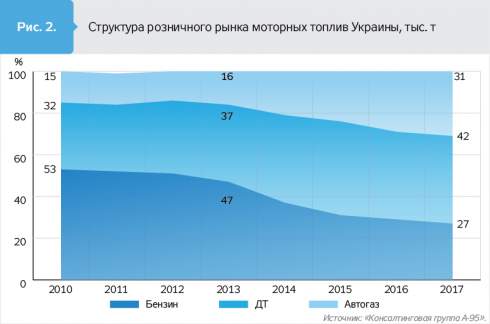

Газа было потреблено на 13% больше, чем бензина, или 2806 млн л. Секрет прост - газ дешевле бензина более чем вдвое. В рейтинге моторных топлив он уступает лишь дизтопливу. Какой будет стоимость "народного" топлива в дальнейшем? Во многом это будет зависеть от стабильности снабжения рынка.

Важность автогаза (СУГ) для украинцев хорошо стала понятна в августе 2017 г. Тогда из-за острой нехватки ценники на заправках за считанные дни взлетели с 11,5 до 16 грн/л. Немало газовых колонок впервые в своей истории остановились. Вопрос вышел на уровень премьера.

Этот кризис изрядно подпортил годовую статистику: в 2017-м рынок газа вырос на 8%, что весьма скромно на фоне 25-30-процентных скачков в 2015-2016 гг. И на сегодняшний день рынок близок к насыщению.

Но и такой объем - 1,5 млн т в год - еще нужно обеспечить. Здесь события разворачивались так же захватывающе, как в хорошей бане, - из жары в холод и обратно.

Дорог, но мал

Еще десять лет назад Украина была нетто-экспортером СУГ, а сегодня роль украинских производителей деградировала с ценообразующего игрока до снабженцев отдельных заправочных сетей. На резкий спрос на автогаз наши нефте- и газоперерабатывающие заводы (НПЗ и ГПЗ) ответили... сокращением производства. В 2017 г. "Укргаздобыча" (УГД) удержала позиции предыдущего года, в то время как "Укрнафта" недосчиталась 14%. С 2010-го по 2017 г. обе компании снизили выпуск автогаза на 22 и 28% соответственно. В итоге ценообразование строится по импортному паритету. Для производителя это золотое время, но стимулирует это почему-то не всех.

Государственная "Укргаздобыча" повсюду ищет сырье. "В 2018 г. мы ожидаем увеличения добычи природного газа и поступлений импортного сырья на Яблуновский и Селещинский ГПЗ. Это позволит переломить тенденцию падения выпуска СУГ", - оптимистично настроен директор по коммерции УГД Сергей Федоренко. По его словам, есть и планы по созданию новых производств, но это перспектива двух-трех лет.

Диаметрально противоположная ситуация в "Укрнафте". Контрольный пакет здесь принадлежит "Нафтогазу Украины", но де-факто всем управляет группа "Приват". Добыча нефти, газа, конденсата и, соответственно, выпуск СУГ монотонно движутся вниз. Перспектив смены вектора не просматривается, особенно учитывая 12-миллиардную задолженность по налогам.

Еще один украинский производитель, детище неравного брака "Нафтогаза Украины" и "Привата" - Кременчугский НПЗ. Уже несколько лет кряду "Укртатнафта" не отчитывается об объемах выпуска нефтепродуктов ни НАКу, ни министерству, ни Нацкомиссии по ценным бумагам. Оценочно в 2017 г. Кременчуг нарастил производство до 90 тыс. т СУГ, благодаря увеличению переработки. Весь ресурс был реализован в растущей сети АГЗП "Привата".

Почему-то не вдохновляет "газовый" мейнстрим малых добытчиков. Мощности крупнейшего из них - "Полтавской газонефтяной компании" (ПГНК, принадлежит JKX Oil&Gas) - загружены на треть. При потенциале производства более 35 тыс. т пропан-бутана в год компания выдает 10 тыс. т. Добыча углеводородного сырья стремится вниз, поэтому для поддержания выпуска СУГ в 2018 г. ПГНК планирует начать переработку стороннего сырья.

Другие частники рынка сжиженного газа - "Гео-Альянс" и Smart Energy - в 2017 г. показали прирост, но в масштабах рынка это мизер. "Smart Energy может дать больше газа только на давальческом сырье и за счет небольшой программы интенсификации. Загруженность мощностей "Гео-Альянса" также не позволяет рассчитывать на рост выпуска СУГ", - считает глава исследовательской компании "Ньюфолк" Андрей Закревский.

Швейцарский... газ

Безудержный рост украинского рынка сжиженного газа был обеспечен за счет российских ресурсов.

Главное событие 2017-го - централизация всего российского экспорта сжиженного газа в Украину. Федеральная служба экспортного контроля РФ дала разрешение на экспорт только "Роснефти". Однако кремлевский нефтегигант, понимая бесперспективность своей работы в Украине, продал весь объем швейцарскому трейдеру Proton Energy Group, который одновременно выступил и покупателем украинской сети заправок "Роснефти".

В апреле 2017-го Proton Energy перешел на продажу ресурса по терм-контрактам (длинные договоры, заключаемые, как правило, на год), сформировав пул из полутора десятка ведущих заправочных сетей.

"В контрактах прописана формула цены с привязкой к мировым котировкам. Во время взлета цен в августе 2017 г. мы продавали газ с поправкой +16 долл./т, тогда как у других поставщиков на спотовом рынке ресурс буквально улетал по +200 долл./т. Соблазн отказаться от выполнения обязательств был велик, но мы играем в длинную", - вспоминает коммерческий директор "Глуско Украина", дочерней компании Proton Energy, Сергей Остапец.

В прошлом году швейцарский трейдер привез около 360 тыс. т СУГ, что составило около 22% рынка. В этом году объемы сохранятся. В октябре 2017 г. начались поставки в рамках нового годового договора, который суммарно предусматривает поставку около

43 тыс. т ежемесячно. Среди покупателей - почти все крупнейшие розничные сети: ОККО, WOG, "Автотранс", "Авантаж", "Центргазпостач", GT Group, "БРСМ Нафта", КЛО и другие. Это гарантирует наличие топлива и его рыночную цену, что весьма немаловажно с оглядкой на события августа 2017-го.

...только в профиль

Для белорусов Украина - самый желанный рынок сбыта. Берем много, платим больше, чем кто бы то ни был. Летом прошлого года сябры сняли свою порцию сливок.

"Испуганные сетевики с высохшими заправками готовы были брать по любой цене. "Белоруснефть" продала терм-контракты на 2018 г. с премией 25-32 долл./т, хотя раньше она не превышала 15долл./т", - говорит директор украинской трейдинговой компании, сумевшей не поддаться ажиотажу.

Производство СУГ в Беларуси обещает расти. В 2017 г. россияне в очередной раз "воспитывали" "младшего брата", и тот недосчитался 15% переработки нефти. Теперь все позади, нефть есть, и газа у белорусов будет больше.

Но не одним производством отличились соседи. Они разыграли еще один свой конек - транзитный. Заслонка на пути прямых поставок в Украину заставила многочисленных поставщиков российского СУГ искать обходные пути. Поток пошел через Беларусь, а конкретно - через Витебск.

Здесь международный трейдер Vitol инвестировал в перевалочный терминал "Трансэкспедиция". Позднее тут же был запущен еще один пункт "Чесс Бел". Уже известно, что заточенные на перевалку газа в Украину базы вскоре появятся в Могилевской и Брестской областях. Даже государственная "Белоруснефть" заявила о готовности пойти этим путем. Технология простая: российский газ сливается в хранилища, паспортизируется как белорусский и отправляется в Украину.

В 2017 г. из Витебска прибыло более 217 тыс. т российского газа с белорусским паспортом. Вкупе с вышеупомянутым прямым экспортом из РФ это в точности напоминает уровень российских поставок в 2016 г. - 784 тыс. т. Это половина рынка, и переоценивать важность витебского "обводного" канала сложно. Поэтому рынок очень нервно реагирует на периодически возникающие слухи о желании россиян перекрыть этот шлюз.

"В конце года были опасения, что россияне закроют транзит, сейчас вроде бы улеглось", - говорит представитель одного из витебских терминалов, пожелавший остаться инкогнито.

Старые и новые друзья

Рекордные цены и растущие объемы привлекли внимание поставщиков, которые раньше в нашем направлении и не смотрели. Возникли в перечне новых источников газа Латвия, Польша, Венгрия, Египет, Алжир и Италия. Из трех последних газ в Украину пришел морским путем. Сначала Черноморск, а затем и Одесса с Николаевом начали прием танкеров с автогазом.

Море пока остается небольшим, но на южных рубежах весьма влиятельным каналом импорта. Острый дефицит ресурса заставил рынок стачивать острые края в схемах танкерных поставок в ускоренном режиме.

"Отработанные логистические решения позволяют говорить о возможности нарастить объемы поставок через порты Черноморск и Одесса в Украину до 20 тыс. т в течение месяца с момента возникновения форс-мажорных обстоятельств или значительной смены тренда", - говорит руководитель GT Group Владислав Колодяжный. Эта компания первой начала импорт морских партий в 2016 г.

Специфика морских поставок - локальные периоды дешевизны "морского" газа относительно сухопутной альтернативы.

"Без форс-мажоров, на которые был богат 2017 г., вероятность арбитражных поставок с моря повышается только в пиковый период потребления - с июля по сентябрь, но все равно остается крайне низкой. К примеру, сейчас стоимость морского ресурса выше железнодорожных или автопоставок минимум на 150 долл./т, или на треть", - отмечает В.Колодяжный.

Аналогично расценивают перспективы и в Польше, которая является одним из крупнейших рынков СУГ в Европе.

"Наш рынок работает как часы, тут нет крупных запасов. Сезонность у нас та же, что и в Украине, поэтому мы не можем переориентировать значительные объемы - нам нужно снабжать свой рынок", - рассказал Марцин Завиша, член правления UNIMOT, одного из крупнейших польских трейдеров.

Летние события вернули на рынок казахстанских поставщиков, покинувших это направление в 2013 г. Первым активизировался "Спектр-Трейдинг", отправивший за год в Украину порядка 21 тыс. т СУГ.

"Для спотовых продаж (мгновенная, не запланированная заранее продажа. - А.К.) в Украину мы зарезервировали около 60 тыс. т на 2018 г. Фактический же объем будет зависеть от цен, которые предложит рынок. Думаю, несколько месяцев в году Украина будет интересным направлением", - сообщил представитель Spectr Trading Зангар Кулакеев.

Но самым заметным и многообещающим событием стал выход на украинский рынок "Тенгизшевройла" (ТШО), крупнейшего производителя СУГ в Казахстане. Ранее компания транспортировала газ через Одессу, а с сентября начала контрактоваться с украинскими трейдерами. "Длинные" договоры на поставку СУГ в

2018 г. уже подписали несколько крупных компаний. Пока завозится около 10 тыс. т газа ТШО в месяц, но переговоры продолжаются.

Почему приход казахстанского гиганта так важен для украинского рынка? Во-первых, это железобетонная гарантия прихода ресурса на рынок. Во-вторых, казахстанский газ уже подстегнул конкуренцию на восточной границе, что в долгосрочной перспективе должно сказаться и на ценах.

***

В 2018 г. Украина заметно увеличит объем прогнозированных поставок, которых так не хватало летом 2017 г. Поставки по терм-контрактам из России, Беларуси и Казахстана уже видятся на уровне 40-50% потребностей украинского рынка. Вторую половину обеспечат украинские заводы и "экзотический" импорт.

Вместе с тем зависимость от импорта остается критической. Поэтому исключать вероятность потрясений (например, в результате очередного изменения экспортной политики в странах-поставщиках) также не приходится. Впрочем, уроки летнего кризиса 2017 г. игроками рынка хорошо изучены, и расчеты на поставку ресурса из альтернативных источников всегда лежат на столе.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних.

Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних. Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.

Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.  HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.

Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії. Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання.

Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США