Фінансові новини

- |

- 04.03.26

- |

- 06:08

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Є лише один шлях, щоб уникнути критики: нічого не робити, нічого не говорити і бути ніким" Арістотель |

Рынок LPG-2016: без передышки

10:21 06.02.2017 |

В последние два года о постоянно развивающемся украинском рынке сжиженного газа всерьез заговорили не только в Европе, но и на мировой арене. Темпы прироста LPG вывели Украину в топ-10 мировых лидеров по потреблению СУГ в качестве автомобильного топлива. Украинский водитель не смог смириться с дорогим бензином, отдав предпочтение в три раза более дешевой альтернативе - сжиженному газу. В итоге рынок пропан-бутана ожидаемо вырос на треть.

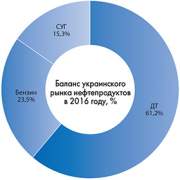

Согласно данным консалтинговой компании UPECO, в прошлом году украинский рынок сжиженного газа вырос на 32,2%, до 1,47 млн т (в подсчетах также учитывалась широкая фракция легких углеводородов, объемы которой поступали на ГНС, минуя производство). В итоге в общем балансе украинского рынка светлых нефтепродуктов доля сжиженного газа выросла с 13% до 15,3%. Добавим, что отметка в 1,5 млн т была достигнута без аннексированного Крыма и частей Донецкой и Луганской областей, неподконтрольных украинским властям.

По расчетам UPECO, уже порядка 90% объема LPG было использовано в качестве моторного топлива. На потребление в промышленном секторе, в первую очередь на сушилки для зерна аграриев, транспортные погрузчики, отопление предприятий и т. д., приходится около 5%. Использование сжиженного углеводородного газа (СУГ) в коммунально-бытовом секторе составляет 50-60 тыс. т, или около 5%.

Сейчас в Украине продажа баллонного газа для нужд населения находится в стагнирующем состоянии. К примеру, в 2016 году на аукционах государственных «Укргаздобычи» и «Укрнафты», которые обязаны продавать часть добытого СУГ для нужд населения, было реализовано всего около 20,3 тыс.т. Частично потребители удовлетворяют спрос, заправляя баллоны на заправках, что до сих пор вызывает вопросы, связанные с безопасностью. Бесспорно, в последнее время в Украине запускаются амбициозные проекты частных компаний по обеспечению баллонным газом, однако они требуют поддержки и инвестиций со стороны государства. Например, один из перспективных и удачных проектов реализации газа в баллонах - для использования на складских погрузчиках. Не до конца оценен рынок сбыта баллонного газа для пикников и уличной еды.

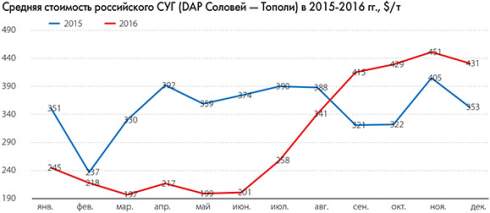

Ушедший 2016 год для рынка СУГ, как никогда, был богат на события, которые участники рынка запомнят надолго. Его первая половина не предвещала существенных колебаний, как по ценам, так и по наполнению ресурсом. Однако с середины лета отечественный импортозависимый рынок сжиженного газа вошел в полосу турбулентности.

Поскольку в последние годы наша страна стала зависеть от поставок из-за границы, основные производители - Россия и Беларусь - внесли свои коррективы в работу рынка. Сначала его всколыхнула поломка на Локосовском ГПЗ «Лукойла», который обеспечивал ШФЛУ завод в Перми. Потом - неопределенность нефтяного баланса между Беларусью и Россией и, как следствие, неритмичные отгрузки СУГ из Беларуси. На закуску газовикам оставили обоюдные украинско-российские санкции в отношении железнодорожных перевозчиков, которые повлекли сокращение поставок газа «Роснефти». Все это сделало 2016 год более чем запоминающимся для отечественного сегмента СУГ.

Удержать давление

На популярности пропан-бутана неплохо заработали украинские производители. В связи с падением добычи природного газа и газового конденсата производство сжиженного газа в Украине давно не показывало прироста. Впрочем, в этом году общий выход LPG практически не изменился и балансировал на отметке около 400 тыс.т. Несмотря на относительную стабилизацию, основные отечественные производители - «Укргаздобыча» и «Укрнафта» - продолжили показывать уменьшение объемов. Главный производитель пропан-бутана в Украине - «Укргаздобыча» - снизил выход СУГ на своих мощностях на 2,5%, с 172,6 тыс. т до 168,3 тыс.т.

В ушедшем году менеджмент УГД старался стабилизировать производство путем привлечения давальческих объемов широкой фракции легких углеводородов на мощностях ТЦСК «Базиливщина» и Яблунивского ОПГ. Кроме того, за счет проведения работ по модернизации Шебелинского ГПЗ (изменения схемы поступления сырья путем минимизации потерь, а также увеличения отбора ШФЛУ из газового конденсата, который стабилизируется на ТЦСК «Базиливщина») завод не только увеличил выход сжиженного газа с 4 тыс. т до 11,1 тыс. т, но и перешел на выпуск бутана технического.

В ушедшем году менеджмент УГД старался стабилизировать производство путем привлечения давальческих объемов широкой фракции легких углеводородов на мощностях ТЦСК «Базиливщина» и Яблунивского ОПГ. Кроме того, за счет проведения работ по модернизации Шебелинского ГПЗ (изменения схемы поступления сырья путем минимизации потерь, а также увеличения отбора ШФЛУ из газового конденсата, который стабилизируется на ТЦСК «Базиливщина») завод не только увеличил выход сжиженного газа с 4 тыс. т до 11,1 тыс. т, но и перешел на выпуск бутана технического.

Более всего выход сжиженного газа просел у «Укрнатфы». На газоперерабатывающих заводах компании выход СПБТ сократился на 13,2%, с 154,1 тыс. т до 133,8 тыс.т. В связи с уменьшением добычи нефти и газа госкомпания также могла бы привлекать давальцев на свои ГПЗ, однако пока воздерживается от этого. В свою очередь увеличили выработку СУГ на Кременчугском НПЗ, который по объемам является третьим производителем газа в Украине. За счет дополнительного притока сырья завод выпустил СПБТ на 37,5% больше.

Частные производители LPG в Украине показывали разнонаправленную динамику. На 2,7%, с 10,4 тыс. т до 10,1 тыс. т, уменьшилось производство пропан-бутана у Полтавской газонефтяной компании. А объемы второго негосударственного производителя СУГ, «Регал Петролеума», который входит в структуру «Смарт-Холдинга», увеличились на 19%, с 7,3 тыс. т до 8,7 тыс.т. Общее увеличение произошло из-за дополнительных объемов «жирного» природного газа, которые компания закупала на рынке. А вот производство ПБА из собственного сырья по сравнению с 2015 годом у компании снизилось на 9%.

В конце 2016 года прошла пусконаладка установки по производству СУГ у еще одной группы компаний - «Гео Альянс», которая является крупнейшим частным игроком на рынке добычи природного газа и газового конденсата в Украине. Выпуск СУГ был налажен в конце декабря в Лохвицком районе Полтавской области на одном из месторождений компании. Из-за «новизны» производителя пока сложно оценить объемы и качество получаемого LPG.

На динамично развивающийся сегмент сжиженного газа все больше обращают внимание газодобывающие компании. В ближайшие год-два на рынке могут появиться новые игроки из числа частных добытчиков. По крайней мере планы стать активным участником растущего рынка вынашивают в компаниях Burisma и «Укрнефтебурение».

На динамично развивающийся сегмент сжиженного газа все больше обращают внимание газодобывающие компании. В ближайшие год-два на рынке могут появиться новые игроки из числа частных добытчиков. По крайней мере планы стать активным участником растущего рынка вынашивают в компаниях Burisma и «Укрнефтебурение».

В 2017 году крупнейшие игроки «Укргаздобыча» и «Укрнафта» в связи с падением сырьевой базы будут стараться если не нарастить, то стабилизировать свои просевшие объемы. Таким образом, в этом году производство сжиженного газа в Украине существенно не вырастет и будет находиться уровне 400 тыс. т.

Предъявите паспорт

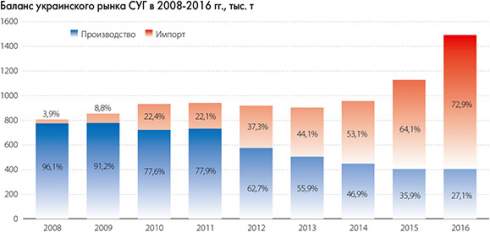

Растущие объемы рынка компенсировались прежде всего импортом. Впервые Украина импортировала сжиженный газ в небольших объемах (около 7,8 тыс. т) в 2006 году. Существенное увеличение произошло в 2010 году, когда в адрес украинских компаний поступило около 242 тыс.т. Как следствие, буквально за несколько лет Украина превратилась в страну, которая более чем на 70% зависит от иностранного СУГ. В связи с бурным ростом и нехваткой собственных производственных мощностей она уже превратилась в премиальный рынок для экспортеров, как это случилось ранее с отечественным рынком бензинов и дизтоплива.

Если в 2015 году рост заграничных поставок увеличился на треть, до 714 тыс. т (включая поставки ШФЛУ), то в прошлом году импорт прирос еще наполовину, или на 360 тыс. т, и перешагнул отметку в 1,07 млн т. Таким образом, в общей структуре поставок на газ, приобретенный за рубежом, приходится около 73%.

В 2016 году трейдеры в основном импортировали пропан-бутановые смеси. Импорт раздельных фракций уменьшился после ошибочного увеличения акциза на бутан технический (БТ) и изобутан, которые были необходимы для поддержания давления. Из-за недальновидного шага властей поставки данных продуктов обвалились с 85 тыс. т до 7 тыс.т. В свою очередь почти в два раза, с 11 тыс. т до 21,8 тыс. т, увеличился импорт широкой фракции легких углеводородов, которая является сырьем для LPG. Однако ШФЛУ не всегда шла на переработку, а очень часто заменяла отсутствующий бутан на ГНС.

В структуре поставок 84% зарубежного сжиженного газа доставлялось по железной дороге, 14,8% - автотранспортом. По сравнению с 2015 годом объемы ресурса, привезенные в газовозах, увеличились на 88%, с 85,5 тыс. т до 150 тыс.т. Около 78% LPG на авто поступали из Беларуси, остальные - из России. Тенденция увеличения автопоставок является сигналом для рынка, поскольку, привозя газ автотранспортом, трейдер значительно снижает себестоимость импорта. В первую очередь это связано с ценовой политикой «Укрзализныци», которая продолжает накручивать тарифы на перевозки, тем самым вынуждая участников рынка искать более дешевые виды транспортировки LPG. К примеру, в ушедшем году почти 65% поставок сжиженного газа с Речицкого ГПЗ осуществлялось в газовозах.

При оформлении автомобильного транспорта из Беларуси компании не платят ценового «плеча» от ж/д станции отгрузки (Барбаров или Речица) до пограничного перехода. Автотранспорт избавляет участников рынка от уплаты недешевых внутренних тарифов. Кроме того, если газотрейдер не имеет собственной ГНС, в цену не нужно закладывать услуги хранения и слива-налива на газонаполнительной станции. Таким образом, автомобильные поставки освобождают игроков от значительного числа дополнительных трат, которые отражаются на стоимости газа.

В ушедшем году рынок пережил одно из важных событий, расширив номенклатуру поставок за счет танкерных объемов. Постоянная угроза дефицита и, как следствие, рост цен стали неизменными пунктами повестки дня газовых трейдеров. Именно с 2016 года все отчетливее стала вырисовываться необходимость поиска альтернативных поставок газа из Европы и стран Средиземноморского бассейна. Ранее участников рынка от импорта в газовозах-танкерах удерживала экономическая составляющая. Ведь стоимость импорта по морю в сравнении с сухопутными поставками была выше. Однако на пике цен в сентябре-октябре импорт сжиженного газа морским путем стал экономически обоснованным. К примеру, в сравнении с началом лета 2016 года к осени цены на газовозные партии выросли почти на 126%.

С сентября по декабрь по морю в Украину было импортировано четыре танкера египетского, казахстанского и шведского сжиженного газа общим объемом чуть более 13 тыс. т, что составляет около 1,2% импорта. Диверсификатором рынка выступила компания «Газтрон» - первопроходец в танкерном импорте LPG через перевалку в Черноморске. Участников рынка, правда, беспокоит величина тарифа, по которому компания осуществила перевалку. Но будем рассчитывать, что здоровая конкуренция (например, появление нового терминала) в 2017 году снизит затраты в портах.

Газ с востока

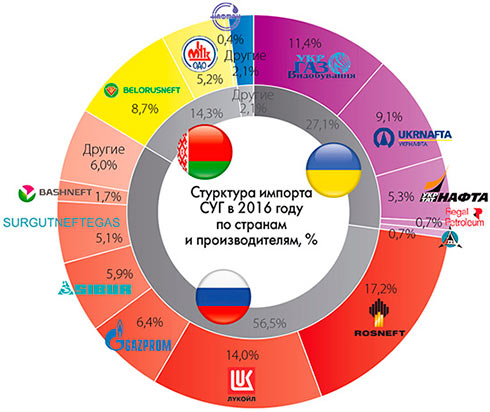

За последние два года в структуре поставщиков существенных изменений не произошло, главная тенденция - увеличение роли российского СУГ. К примеру, в январе-декабре 2016 года российские производители нарастили поставки в адрес украинских трейдеров на 87%, с 445 тыс. т до 832 тыс.т. Таким образом, в 2016 году сложилась ситуация, когда украинский рынок сжиженного газа на 56,5% стал зависеть от российских объемов (в 2015-м - 40%). Поэтому немудрено, что задержки отгрузок ресурса из РФ вызывают в Украине рост цен и дефицит.

По данным UPECO, в 2016 году основными поставщиками LPG из России оставались «Роснефть», «Лукойл», «Сибур», «Газпром» и «Башнефть». В этом списке первое место занимает «Роснефть». В связи с санкциями против ж/д перевозчика «СГ-транс», в подвижном составе которого газ «Роснефти» импортировался в Украину, в ноябре-декабре компания существенно сократила отгрузки. Однако это не помешало ей стать лидером по поставкам газа в Украину. За указанный период объемы российской НК выросли более чем на четверть, до 254 тыс. т (занимает 17,4% всего рынка).

В направлении Украины «Роснефть» в основном реализовывала LPG, полученный на мощностях Новокуйбышевской нефтехимической компании (ННК), которая является крупнейшим производителем сжиженных углеводородных газов в структуре компании. На поставки из Новокуйбышевска приходится около 46% всего «роснефтевского» газа, отгруженного в Украину.

В 2016 году рост показали и объемы «Лукойла». В сравнении с 2015 годом отгрузки на украинский рынок увеличились с 56 тыс. т до 206 тыс. т. В адрес украинских потребителей крупнейшая частная российская компания поставляла СУГ с таких заводов: «Пермнефтеоргсинтез» (ПНОС), Волгоградский НПЗ, «Нижегородоргсинтез», а также Коробковский ГПЗ. В результате «Лукойл» стал вторым поставщиком сжиженного газа в Украину (14,2% в общем балансе рынка). Из этого количества более 82% приходится на предприятие «Лукойла» в Перми.

В свою очередь в разрезе заводов, которые отгружали газ в Украину, лидером 2016 года является «Пермьнефтеоргсинтез». Несмотря на снижение объемов из-за поломки на Локосовском ГПЗ, который поставляет сырье на предприятие, ПНОС отгрузил в Украину около 170 тыс. т СУГ.

Рост объемов произошел в «Сибуре». В 2016 году холдинг увеличил экспорт украинским трейдерам с 45 тыс. т до 87,4 тыс. т. Преимущественно газ в Украину продавали с «Тобольскнефтехима» и «Уралоргсинтеза». Сейчас газотрейдеры ожидают, что в этом году главный российский производитель сжиженного газа поставит в приоритет украинский маржинальный рынок и будет внимательнее присматриваться к его развитию.

До 95 тыс. т увеличились поставки «Газпрома». Компания отгружала ресурс как с опорных ГНС дочерней «Газпром газэнергосети», так и с Оренбургского, Сосногорского ГПЗ, а также Омского, Салаватского и даже Московского НПЗ. Из-за дефицита и увеличения котировок во второй половине 2016 года нарастил объемы «Сургутнефтегаз». Если в 2015 году Сургутское УПГ поставило в Украину всего 4,2 тыс. т пропан-бутана технического, то в 2016-м его количество выросло до 75 тыс.т. А предприятия «Башнефти» (Шкаповский и Туймазинский ГПЗ), которые в конце года приобрела «Роснефть», сократили отгрузки газа с 44 тыс. т до 25 тыс.т.

Другой экспортер, Беларусь, в прошлом году снизил отгрузки для украинских контрагентов на 9%, с 232 тыс. т до 211 тыс.т. Причиной сокращения продаж СУГ Белорусским ГПЗ и Мозырским НПЗ на премиальный украинский рынок стали проблемы с поставками сырья из России. В связи с сокращением баланса нефти и ШФЛУ заводы перешли в режим напряженной работы для выполнения существующих контрактов.

Отметим, что во второй половине 2016 года Мозырский НПЗ минимизировал продажи сжиженного газа на экспорт и сконцентрировался на внутреннем рынке, отправив в Украину лишь около 77 тыс. т СПБТ. И вся «импортная» нагрузка легла на ГПЗ «Беларуснефти» в г. Речица, который отгрузил украинским трейдерам около 128 тыс. т LPG (смесь и раздельные фракции). Однако менеджменту белорусской компании не раз приходилось менять даты выгрузки или «обрезать» контракты. Впрочем, по словам представителей «Белоруснефти», в экспортном объеме с Белорусского ГПЗ Украина в 2016 году заняла 98% по поставкам пропан-бутана автомобильного.

В список белорусских поставщиков следует добавить и Новополоцкий НПЗ, который в 2016 году отгрузил в Украину более 5,7 тыс. т продукта, преимущественно ШФЛУ. В итоге из-за сокращения отгрузок и роста поставок из России в общем балансе рынка СУГ Украины доля белорусских производителей снизилась с 21 до 14,3%.

Вот уже на протяжении трех лет на украинском рынке сокращается количество казахстанского сжиженного газа. В конце 2015 года этот процесс усилился вследствие переориентации экспортных потоков Казахстана на другие страны (в первую очередь Таджикистан, Афганистан и Китай), а также из-за низких котировок, которые не покрывают логистику в Украину.

Если в 2015 году из Казахстана было импортировано около 37 тыс. т, то в 2016 году отечественные газотрейдеры оформили всего около 10 тыс.т. Добавим, что в январе-июне 2016 года газовики не привезли ни одной тонны СПБТ из этой страны. Возобновление поставок началось с осени, когда импортные цены стали покрывать затраты на логистику. Из указанного объема более 7,2 тыс. т составил ресурс «Тенгизшевройла», который был привезен в Украину по морю с Тамани.

В сложившейся ситуации с высокой ценой и нерегулярными отгрузками украинские газовики освоили схемы реверса российского и казахстанского газа из Восточной и Западной Европы, поставляемого туда по более низким ценам. Кроме того, рост цен дал возможность всерьез рассматривать прямые поставки из Европы. В ушедшем году компании импортировали около 10 тыс. т сжиженного газа из Литвы (производства Мажейкяйского НПЗ). Небольшие поставки приходили из Италии (топливный хаб в Генуе), Нидерландов (терминалы в регионе Амстердам - Роттердам - Антверпен) и даже Швеции.

Очевидней не бывает

Несмотря на рост и динамичное развитие рынка LPG в Украине, все очевидней становится отсутствие диверсификации зарубежных поставок. Ориентация на Россию и Беларусь чревата возникновением кризисных моментов. Зависимость украинского рынка сжиженного газа от российских производителей на фоне напряженных отношений между двумя странами несет в себе существенные риски, поскольку отсутствие диверсификации негативно влияет на работку рынка.

Это подтверждают обострения, которые в последнее время стабильно возникают один-два раза в год. К примеру, в октябре-ноябре 2015 года крупнейший российский экспортер СУГ в Украину «Роснефть» задержал отгрузки, чем вызвал рост цен на внутреннем рынке.

Со второй половины 2016 года из-за проблем с производством сжиженного газа на предприятиях «Лукойла» и введения российско-украинских санкций цены в Украине показали существенный рост. К этому добавляется сокращение отгрузок LPG из Беларуси.

Другая проблема - недостаток мощностей для хранения газа. На сегодняшний день объем газонаполнительных станций составляет около трети месячного потребления. Ограниченность в объемах не позволяет сформировать приемлемый запас на случай форс-мажора. Фактически украинский рынок СУГ работает «с колес».

Всем по +30

В 2016 году места топ-импортеров в основном продолжали удерживать компании, которые функционируют не один год на газовом рынке. Вслед за общими тенденциями большинство газовиков нарастили импортные поставки на 20-30%. В 2016 году некоторые трейдеры впервые пересекли отметку собственного импорта в 100 тыс.т.

Однако в прошлом году на рынке появлялись и новые импортеры. К концу года число компаний, оформлявших СУГ из-за границы, достигло 180, что является рекордом не только для газового сегмента, но и для рынка бензинов и ДТ. В 2016 году среди импортеров LPG появился ряд игроков с бензиновым «бэкграундом», которые стали пробовать себя на новом поле.

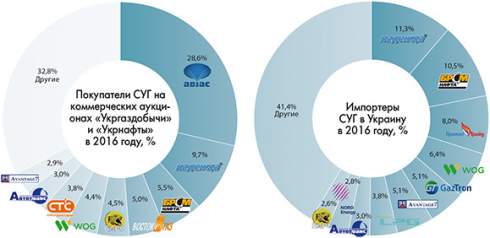

За указанный период основными украинскими импортерами сжиженного газа (с учетом ШФЛУ) стали компании «Надежда» (рост с 93 тыс. т до 122 тыс. т) «БРСМ-Нафта» (с 91 тыс. т до 113 тыс. т), «Пропан Трейд» (с 71 тыс. т до 86 тыс. т), WOG (с 53 тыс. т до 68 тыс. т), «Газтрон» (с 44,5 тыс.т. до 54,7 тыс. т), «Авантаж 7» (с 51 тыс. т до 56 тыс. т) и «Автотранс» (с 28 тыс. т до 32 тыс. т).

Из новичков необходимо выделить компанию «Норд Энерджи», которая в 2016 году импортировала более 30 тыс. т СУГ и заняла почти 3%-ную долю импортного рынка. На октябрьских поставках в объеме чуть более 40 тыс. т финишировал «Мастер Премиум» (с конца осени из-за корпоративного конфликта компания остановила активную деятельность на рынке). Из поставщиков отметим «Укргазпетролеум», оформивший 26 тыс. т российского и белорусского СУГ.

В газовый сегмент довольно успешно зашла «БНК-Украина». Компания довела объемы импорта LPG до 19,5 тыс.т. В основном указанный ресурс завозился для ОККО и «Укрпалетсистем». Кроме того, значительно укрепились ретейлеры ОККО и SOCAR, которые с 2016 года стали активно проявлять себя на рынке заграничных поставок и оптовых продаж. Структуры «Галнафтогаза», которые в прошлом году приросли более чем 50 новыми АГЗП, самостоятельно оформили 23,3 тыс.т. В свою очередь SOCAR увеличил поставки до более чем 15,8 тыс. т, что на 65% больше, чем в 2015 году. Существенно повысили объемы компании, которые входят в пул «Креатив Трейдинга», оформив 12,3 тыс. т LPG. Есть основания полагать, что «Креатив» существенно нарастит долю в 2017 году, учитывая симбиоз со структурами «Роснефти».

Кроме импортного СУГ, который сейчас остается основным на рынке, газовики приобретали и сжиженный газ украинских госкомпаний, являющихся его крупнейшими производителями, на коммерческих торгах. Таким образом, при составлении цельного баланса следует учитывать реализованные объемы «Укргаздобычи» и «Укрнафты», проданные в открытый рынок.

В 2016 году компании на торгах (без учета спецаукционов) реализовали около 268 тыс. т сжиженного газа. Основными покупателями ресурса госкомпаний стали структуры группы «Приват» - около 77 тыс. т, «Надежда» - 26 тыс. т, «БРСМ-Нафта» - 15 тыс. т, «ВостокГаз» - 13,3 тыс. т, «Барс 2000» - 12 тыс. т, WOG - 11,7 тыс. т, «Спецтранссервис» - 10,2 тыс. т, «Автотранс»» - 8 тыс. т, «Авантаж 7» - 7,7 тыс. т и «Пропан Трейд» - 5,7 тыс.т.

Куда идем?

Подводя итоги ушедшего 2016 года, отметим, что украинский рынок сжиженного газа продолжает показывать уверенный рост. Кризис послужил толчком к развитию рынка LPG как социального топлива. Приемлемое ценовое соотношение между бензином А‑95 и СУГ, которое в определенные периоды прошлого года достигало 34%, продолжает оставаться значимым стимулом для установки газобаллонного оборудования на автомобили украинцев. В отличие от стран Евросоюза, где при переходе на сжиженный газ все больше учитывают его значение как альтернативного топлива, в Украине драйвером роста является ценовой фактор.

Безусловно, нам важен опыт тех стран, в которых рынок LPG уже прошел период становления и считается сбалансированным, - полезно перенять наработки законодательства и госрегулирования.

Ключевой задачей рынка, помимо поиска надежных поставщиков ресурса LPG, является развитие инфраструктуры. Прежде всего строительство газонаполнительных станций (ГНС). При объемах рынка в 130-140 тыс. т, как это было в августе-сентябре 2016 года, в Украине суммарно насчитывается порядка 35 тыс. т мощностей хранения. Сегодня ряд операторов инвестирует в инфраструктуру. По данным UPECO, в нашей стране строится пять и проектируется три ГНС и одна морская перевалка (в Одесской области).

Впрочем, газовикам следует быть готовыми к тому, что в 2017 году правительство снова может обольститься «благополучием» рынка СУГ и провести ревизию фискальной политики, повысив акциз, - ведь в конце 2016 года попытки это сделать уже были. И все же, несмотря на многочисленные препятствия, можно смело утверждать, что в 2017 году потребление сжиженного газа в Украине продолжит расти и при позитивном сценарии достигнет отметки в 1,7 млн т.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних.

Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних. Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.

Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.  HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.

Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії. Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання.

Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США