Фінансові новини

- |

- 09.03.26

- |

- 23:49

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Кризис в Латинской Америке не пугает инвесторов

15:27 18.04.2017 |

Страны Латинской Америки, а особенно Южной Америки, находятся в состоянии кризиса уже несколько лет. Но иностранный капитал в виде прямых и финансовых инвестиций продолжает поступать в этот регион. Как пишет в своей статье на Project Syndicate профессор Колумбийского университета Хосе Антонио Окампо, это беспрецедентный случай в мировой практике.

В прошлом прекращение притока капитала, так называемые «внезапные остановки», были важнейшей чертой всех кризисов в Латинской Америке, а также в других развивающихся странах. Латиноамериканский долговой кризис 1980-х годов стал причиной остановки, длившейся восемь лет. Финансовый кризис, который разразился в середине 1997 года в Азии, а затем распространился и на остальные развивающиеся страны, стал причиной остановки, длившейся шесть лет. А сбой в притоке капиталов, вызванный Великой депрессией 1930-х годов, продолжался несколько десятилетий.

Но, похоже, что теперь эта динамика меняется. После краха американского инвестиционного банка Lehman Brothers в 2008 году приток капитала прекратился всего лишь на один год. Более того, несмотря на мощный первоначальный шок, объёмы притока капиталов и размер надбавок за риск фактически вернулись к норме уже в 2009 году, когда в Латинской Америке начался всплеск облигационного финансирования: его объёмы вскоре превысили средние уровни, наблюдавшиеся до 2008 года, втрое.

Шоки, которые происходили в дальнейшем, оказали даже меньшее влияние на финансовые потоки. В 2013 году Федеральный резерв США начал сворачивать программу скупки облигаций. В середине 2014 года рухнули цены на сырьё. В конце 2015 года и начале 2016 года финансовые рынки трясло из-за событий в Китае. Затем президентом США был избран Дональд Трамп, а ФРС начала повышать учётную ставку, сделав это уже дважды.

Тем не менее, наиболее длительная остановка в облигационном финансировании, вызванная этими шоками, длилась всего шесть месяцев (это произошло во второй половине 2015 года). Крах цен на сырьё в 2014 году взывал рост рисковых спредов в Латинской Америке, но всего лишь на 1,5 процентных пункта - это только треть от уровня шоковых последствий после краха Lehman Brothers.

Ещё больше впечатляет то, что два последних повышения учётной ставки ФРС не оказали никакого влияния на размер надбавок за риск и на объёмы финансовых потоков, хотя повышение ставок отразилось на Латинской Америке. Избрание Трампа привело к росту надбавок за риск в Латинской Америке меньше чем на один процентный пункт, и уже к концу года эта премия исчезла.

При этом все страны Латинской Америки, за исключением Венесуэлы, сохранили доступ к частному внешнему финансированию. Бразилия имела доступ к рынкам капиталов даже во время пика политического кризиса в прошлом году. В апреле прошлого года Аргентина разместила крупнейший в истории Латинской Америки выпуск облигаций. Это произошло после того, как урегулирование отношений с несогласными кредиторами в рамках реструктуризации прежнего долга позволило покончить с её статусом страны-изгоя на рынках капитала. Эквадор тоже разместил несколько выпусков облигаций. В первом квартале 2017 года объёмы размещения облигаций в Латинской Америке выросли на 53% (год к году), при этом стоимость этих заимствований оказалась ниже.

|

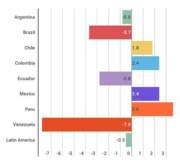

| Динамика ВВП стран Латинской Америки по итогам 2016 года. |

Означает ли это, что дни внезапных остановок во внешнем финансировании, а также резких разворотов в направлении потоков капитала, миновали?

Не совсем. Тот факт, что Латинская Америка сейчас успешно избегает перебоев в финансировании, можно объяснить двумя главными факторами. Первый фактор - региональный. С 2003 по 2008 годы в странах Латинской Америки произошло резкое снижение долговых коэффициентов. Сырьевой бум, наблюдавшийся в тот период, помог им аккумулировать значительные валютные резервы, благодаря чему размер внешнего долга региона (очищенный от резервов) снизился с уровня более 30% ВВП до уровня ниже 6%.

Второй фактор - глобальный. Из-за снижения процентных ставок после финансового кризиса развитые страны стали менее привлекательными для инвесторов, которые начали искать более высокие доходности на рынках развивающихся стран. В случае новых шоков Латинская Америка сможет и дальше избегать внезапных остановок в финансировании, если данные условия сохранятся.

Пока что долговые коэффициенты в регионе растут, но умеренными темпами. В среднем они по-прежнему значительно ниже тех уровней, которые наблюдались в начале столетия.

Политика адаптации к последствиям кризиса оказалась полезной, хотя её ценой стало серьёзное замедление темпов роста экономики и даже рецессия. Что касается процентных ставок в развитых странах, то они будут расти до тех пор, пока в конечном итоге не нормализуются, но этот процесс идёт медленно даже в США.

Новоявленная способность стран Латинской Америки избегать резких остановок в привлечении внешнего финансирования - это хорошая новость. По всей видимости, эта способность будет сохраняться ещё долгое время. Благодаря этому, у правительств стран региона появилось некоторое макроэкономическое пространство для манёвра, что позволяет им отказаться от продолжения политики консолидации, дав возможность экономике своих стран принять участие в том глобальном экономическом восстановлении, которое сейчас наблюдается.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана.

Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана. Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР.

Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР. Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.  Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів.

Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів. Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.

Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.  Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС.

Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС. Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.