Фінансові новини

- |

- 01.03.26

- |

- 20:57

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

FT: долговая "вечеринка" США подходит к концу

08:14 11.09.2015 |

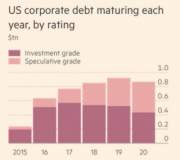

Ожидаемый рост процентных ставок в США, а также необходимость погашения или рефинансирования долговых обязательств в объеме $4 трлн в следующие 5 лет станет серьезным испытанием для американских корпораций.

Издание Financial Times (FT) отмечает, что корпоративному сектору США предстоит серьезное испытание на прочность. Раньше многие компании как с инвестиционным, так и со спекулятивным рейтингом могли привлекать заемные средства по сравнительно низким процентным ставкам.

Однако в ближайшие годы стоимость кредитования будет расти на фоне ужесточения монетарной политики ФРС США. При этом повышение процентных ставок будет проходить в период, когда корпорациям в течение следующих 5 лет придется погашать облигации в объеме около $4 трлн.

Различные эксперты, опрошенные FT, предупреждают о рисках заметного увеличения корпоративных дефолтов в США, в особенности в энергетическом секторе.

Interest rate rise: turning point looms for US debt binge

"Корпоративной Америке вскоре предстоит тест на зависимость от дешевых заемных средств на фоне необходимости погашения долгов в объеме $4 трлн в следующие 5 лет. Перспектива постоянного роста процентных ставок в ближайшие годы, по мере постепенного ужесточения монетарной политики Федеральной резервной системы, означает, что компании США, которые в предыдущие годы могли привлекать недорогие заемные средства, вскоре столкнутся с другой реальностью.

Данные: S&P, графика: FT

По данным Standard & Poor's, в период с 2012 по 2014 гг. американские корпорации бросились привлекать дешевые заемные средства, ожидая дальнейшего повышения ставок. За указанный период компании каждый год рефинансировали свои обязательства на сумму более $1 трлн.

Более жесткие условия кредитования будут знаменовать собой поворотный момент в недавней долговой вечеринке. По мере роста процентных ставок инвесторы могут столкнуться с обратной стороной дешевого финансирования, которое до этого обеспечивало им сравнительно легкий доступ к наличным средствам. Аналитики предупреждают о том, что компании начнут объявлять дефолты в более массовом порядке, в особенности в энергетическом секторе, который оказался под огнем на фоне падения цен на сырьевые активы.

Многие ожидают повышения процентных ставок ФРС в этом году, трейдеры ставят на декабрь, различные экономисты и аналитики прогнозируют, что повышение ставок в США может начаться уже в этом месяце на ближайшем заседании ФРС.

Стратег Bank of America Merrill Lynch Ханс Миккельсен указывает на перспективы ухудшения ситуации на долговом рынке: "Очевидно, что мы приблизились к моменту, когда ФРС начинает повышать ставки. Есть основания полагать, что ситуация на долговых рынках начнет ухудшаться после ужесточения монетарной политики ФРС. Речь идет как об объемах привлекаемых долговых средств, так и о процентных ставках, по которым компаниям придется обслуживать эти долговые обязательства".

Подобные перспективы беспокоят аналитиков, так как увеличение корпоративных долгов привело к ухудшению финансового здоровья американских компаний. Долговая нагрузка компаний США с высоким инвестиционным рейтингом в настоящий момент в 2,62 раза превышает их показатели доходности за последние 12 месяцев. По оценкам аналитиков Bank of America Merrill Lynch, данный показатель корпоративного сектора США достиг наиболее высокого значения с 2002 г.

При этом, даже без учета компаний энергетического сектора, пострадавших от падения стоимости сырья, а также с поправкой на выросшие уровни собственной наличности компаний, "кредитное плечо" (заемные средства для покупки тех или иных активов) корпоративного сектора США достигло своих наиболее высоких значений с финансового кризиса 2008 г.

Агентства Moody's и S&P предупреждают о том, что в ближайшие годы по мере роста процентных ставок количество дефолтов среди американских компаний будет расти. В частности, аналитики S&P ожидают, что дефолты среди компаний США с рейтингом ниже инвестиционного к июню 2016 г. увеличатся в два раза по сравнению с 2013 г.

Аналитик Moody's Билл Вульф отмечает: "В общем и целом кредитное качество долговых обязательств многих компаний за последние три года ухудшалось. Многие компании со спекулятивным рейтингом активно пользовались благоприятными условиями на долговом рынке. В целом количество компании с низким качеством долговых обязательств стало заметно выше, чем раньше".

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Пакистан у ніч на 27 лютого завдав масованих ударів по Афганістану,

включаючи столицю Кабул. Атаковано військовий корпус у районі

Дарул-Аман, а також об'єкти в провінціях Кандагар, Пактія і Нангаргар.

Пакистан у ніч на 27 лютого завдав масованих ударів по Афганістану,

включаючи столицю Кабул. Атаковано військовий корпус у районі

Дарул-Аман, а також об'єкти в провінціях Кандагар, Пактія і Нангаргар. Нафтодержави Саудівського півострову поспішають нарощувати експорт сирої

нафти, готуючи резервні плани на випадок можливих ударів США по Ірану,

які можуть зірвати постачання з Перської затоки.

Нафтодержави Саудівського півострову поспішають нарощувати експорт сирої

нафти, готуючи резервні плани на випадок можливих ударів США по Ірану,

які можуть зірвати постачання з Перської затоки. У межах Nansen Program Норвегія надає Україні на поточний рік $9 млрд допомоги на військові та цивільні цілі.

У межах Nansen Program Норвегія надає Україні на поточний рік $9 млрд допомоги на військові та цивільні цілі.

Міністерство фінансів США в середу оголосило, що дозволятиме

перепродаж венесуельської нафти на Кубу за умови, що поставки будуть

спрямовані кубинському приватному сектору, а не комуністичному уряду.

Міністерство фінансів США в середу оголосило, що дозволятиме

перепродаж венесуельської нафти на Кубу за умови, що поставки будуть

спрямовані кубинському приватному сектору, а не комуністичному уряду. Нижня палата парламенту Франції 26 лютого схвалила у другому читанні

закон, який легалізує асистований суїцид для важкохворих - проте

остаточне його ухвалення може затягнутися ще на місяці.

Нижня палата парламенту Франції 26 лютого схвалила у другому читанні

закон, який легалізує асистований суїцид для важкохворих - проте

остаточне його ухвалення може затягнутися ще на місяці.  ОПЕК+, ймовірно, розгляне можливість збільшення видобутку нафти на 137

тис. барелів на добу (б/д) у квітні, щоб завершити тримісячну паузу у

збільшенні виробництва, оскільки група готується до пікового літнього

попиту й напруженості між США та членом ОПЕК Іраном, що підвищує ціни.

ОПЕК+, ймовірно, розгляне можливість збільшення видобутку нафти на 137

тис. барелів на добу (б/д) у квітні, щоб завершити тримісячну паузу у

збільшенні виробництва, оскільки група готується до пікового літнього

попиту й напруженості між США та членом ОПЕК Іраном, що підвищує ціни. Німецька компанія Diehl Defence представила систему протиповітряної оборони IRIS-T SLM/X на виставці Enforce Tac 2026. Про це пише Army Recognition.

Німецька компанія Diehl Defence представила систему протиповітряної оборони IRIS-T SLM/X на виставці Enforce Tac 2026. Про це пише Army Recognition.

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку. Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту.

Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту. U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.

U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.