Фінансові новини

- |

- 12.03.26

- |

- 13:39

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Падение акций в Китае: новый тренд или коррекция?

10:08 29.05.2015 |

Падение фондового рынка Китая вызвало волную новых страхов, связанных с возможным разрушением образовавшегося пузыря. Тем не менее, это может быть просто коррекцией, а пузырь продолжает надуваться, угрожая стабильности не только в Китае, но и во всем мире.

Падение фондового рынка Китая вызвало волную новых страхов, связанных с возможным разрушением образовавшегося пузыря. Тем не менее, это может быть просто коррекцией, а пузырь продолжает надуваться, угрожая стабильности не только в Китае, но и во всем мире.

"Я не думаю, что это начало конца. Это коррекция, которая должна была произойти уже давно, - сказал глобальный стратег SG Securities Ксавье Дени. - Китай находится в хорошей форме".

Но на этой неделе фондовый рынок изрядно потрепал нервы трейдерам. После падения на 6,5% в четверг, на утренней сессии снижение составило целых 4,1%, но затем динамика улучшилась.

Падение, видимо, было связано с рядом факторов: волатильность, рост кредитования для покупки акций, фиксация прибыль после сильного роста в этом году, вывод средств из фондов для участия в предстоящих первичных размещений, а также изъятие ЦБ Китая ликвидности.

И аналитики не склонны обращать внимание на последнюю коррекцию. По их словам, наиболее ликвидные акции характеризуются высокой волатильностью, и это будет сохраняться в будущем.

В Deutsche Bank отмечают, что после активных распродаж в 2007 г. рынок консолидировался и возобновил восходящий тренд.

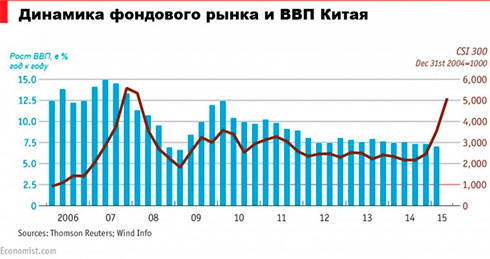

Тем не менее, одной из главных проблем китайского рынка остается его сильная зависимость от денежно-кредитного стимулирования, при этом экономические основы игнорируются практически полностью.

Китайский рынок был исключен из общемирового ралли в течение последних несколько лет, поэтому сейчас некоторые компании чрезвычайно недооценены, что и вызвало бурный рост.

Но проблем на рынке очень много. Сейчас появляется множество новых публичных компаний, которые рассказывают красивые истории, при этом истории, как таковой, просто нет. Меняющийся рынок привел к тому, что многие вынуждены менять профиль, и почему-то такая компания оказывается привлекательной для многих инвесторов.

В течение первых пяти месяцев текущего года известно не менее 80 случаев, когда компания поменяла свое название и сферу деятельности. Так, например, производителей деревянных полов Kemian Wood Industry переключил свое внимание на онлайн-игры и взял название Zeus Entertainment, компания, объединяющая группу отелей, теперь позиционирует себя как высокоскоростная железнодорожная компания, а производитель фейерверков стал кредитной организацией.

Реорганизация в высокотехнологичные компании связано с манией получения хорошей прибыли за счет рынка акций.

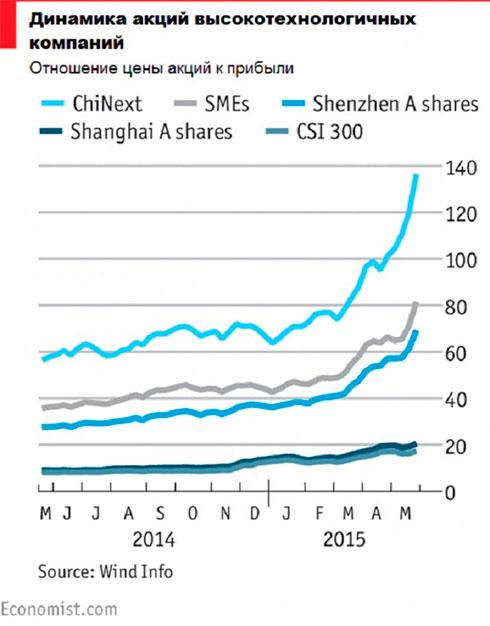

Shenzhen Composite Index, включающий в себя большое количество технологических компаний, вырост почти в три раза за прошедший год. Но вот ситуация с ChiNext, биржи для стартапов, особенно в высокотехнологичном секторе, совсем иная. Соотношение цены акций к прибыли достигло 130, и это вдвое превосходит разумный уровень для подобных компаний.

Показатель на уровне 50 - это уже очень хороший уровень для этого сектора. ChiNext должна была стать ответом Китая американскому Nasdaq. И на данный момент все выглядит так, как будто на дворе 1999 г., как раз перед тем, как лопнул пузырь доткомов.

Никто не знает, когда китайское безумие закончится, но резкая коррекция представляется неизбежной, и это может нанести сильный удар по экономике страны.

Сейчас ведется много дискуссия о том, насколько завышены цены на акции китайских компаний. Среднее соотношение стоимости и прибыль на Шанхайской фондовой бирже, где торгуются крупнейшие компании, составляет 23. Это много, но не сильно выше, чем по американскому S&P 500. При этом есть сильные перекосы. Например, большую долю на рынке занимают банки, но их акции почти не участвовали в ралли.

По некоторым компаниям можно точно сказать, что связь с реальностью перестала существовать: соотношение P/E у производителя кормов для животных составляет 221, производителя саун - 285, производителя вентиляторов - 732.

Экономический рост в I квартале упал до 7%, и это самый низкий годовой показатель за последние шесть лет, но акции начиная с середины прошлого года выросли более чем в два раза.

Если пузырь лопнет, последствия для экономики будут очень неприятными. В ралли сыграло большую роль кредитное плечо: кредитования под покупку акций за прошедший год выросло в пять раз до 2 трлн юаней ($325 млрд).

По оценкам Credit Suisse, что 6-9% от рыночной капитализации Китая финансируется за счет кредитования, и это в пять раз больше показателя в развитых странах.

Все это означает, что коррекция, скорее всего, будет очень резкой, так как инвесторам надо будет гасить свои кредиты. Последствия должны быть значительно хуже, чем в 2007 г. Тем не менее, непосредственная ущерб от краха рынка будет не таким уж большим, как это могло быть в других странах. Объем китайского рынка составляет 40% от ВВП, тогда как в странах с развитой экономикой этот показатель, как правило, превышает 100%. ChiNext составляет менее одной десятой от ВВП.

Кроме того, ралли стали менее полезны для экономики, чем предполагалось. Устойчивый спад розничных продаж показывает, что рост цен на акции почти никак не влияет на реальную экономику. Некоторые домохозяйства, возможно, даже отказались от покупки каких-либо товаров для участия в ралли.

Долгосрочные последствия более тревожны. После краха 2007 г., инвесторы потеряли веру в фондовую биржу Китая на долгие годы, а размещение новых акций стало очень редким событием.

Компании почти не имели выбора источников финансирования, кроме банков, поэтому уровень долга вырос со 150% ВВП в 2008 г. до более чем 250% в настоящий момент.

Многие надеялись, что текущее ралли даст хорошую основу финансовой системе Китая, так как компании смогут снизить зависимость от долга за счет размещения акций по высоким ценам. Но ситуация не сильно изменилась: на размещение акций приходится только 4% от всего объема корпоративного финансирования.

Регуляторы хотели бы видеть умеренный бычий рынок, но им придется столкнутся с "неуправляемым зверем". И если рост акций превратится в сильное падение, восстановление финансовой системы потребует огромных усилий.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Україні після схвалення кредиту МВФ

бюджетних коштів має вистачити до початку травня, щоб протриматися і

воювати. Тепер у ЄС є час, щоб вирішити питання з вето Угорщини на

кредит для України в розмірі 90 млрд євро.

Україні після схвалення кредиту МВФ

бюджетних коштів має вистачити до початку травня, щоб протриматися і

воювати. Тепер у ЄС є час, щоб вирішити питання з вето Угорщини на

кредит для України в розмірі 90 млрд євро. Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Блокування Ормузької протоки спровокувало стрибок цін на сірку,

побічного продукту переробки нафти і газу, який, хоч і є

вузькоспеціалізованим товаром, однак має велике значення для виробництва

добрив, хімікатів, комп'ютерних мікросхем і металообробки.

Блокування Ормузької протоки спровокувало стрибок цін на сірку,

побічного продукту переробки нафти і газу, який, хоч і є

вузькоспеціалізованим товаром, однак має велике значення для виробництва

добрив, хімікатів, комп'ютерних мікросхем і металообробки. Шість комерційних суден за останню добу зазнали атак Ірану в Перській

затоці, три з яких отримали серйозні пошкодження, випливає з даних

Управління морських торговельних операцій Великої Британії (UKMTO).

Шість комерційних суден за останню добу зазнали атак Ірану в Перській

затоці, три з яких отримали серйозні пошкодження, випливає з даних

Управління морських торговельних операцій Великої Британії (UKMTO). Міжнародне енергетичне агентство (МЕА) схвалило вивільнення нафтових

резервів для вирішення проблеми перебоїв на ринках, які спричинив

конфлікт на Близькому Сході. Про це заявила пресслужба організації.

Міжнародне енергетичне агентство (МЕА) схвалило вивільнення нафтових

резервів для вирішення проблеми перебоїв на ринках, які спричинив

конфлікт на Близькому Сході. Про це заявила пресслужба організації. Велика Британія цього року позбавляє спадкових аристократів місць у Палаті лордів, завершивши понад 700-річну традицію.

Велика Британія цього року позбавляє спадкових аристократів місць у Палаті лордів, завершивши понад 700-річну традицію. Уряди Японії та Південної Кореї на тлі різкого скорочення постачань з

країн Перської затоки прийняли рішення розпочати вивільнення запасів

нафти зі своїх стратегічних резервів.

Уряди Японії та Південної Кореї на тлі різкого скорочення постачань з

країн Перської затоки прийняли рішення розпочати вивільнення запасів

нафти зі своїх стратегічних резервів. Адміністрація Трампа ініціювала

глобальне розслідування проти Китаю, ЄС та ще десятка країн, щоб в обхід

рішення Верховного суду відновити імпортні мита.

Адміністрація Трампа ініціювала

глобальне розслідування проти Китаю, ЄС та ще десятка країн, щоб в обхід

рішення Верховного суду відновити імпортні мита. Європейська комісія закликала Сполучені Штати дотримуватися обмеження

цін на російську нафту, встановленого G7, та не знімати санкції.

Європейська комісія закликала Сполучені Штати дотримуватися обмеження

цін на російську нафту, встановленого G7, та не знімати санкції. Замість того, щоб нескінченно вдосконалювати власну архітектуру MMA, Mercedes-Benz готує глобальну платформу нового покоління. Вона має стати основою для всього «молодшого» модельного ряду: від A-Class та B-Class до популярних кросоверів GLA та GLB.

Замість того, щоб нескінченно вдосконалювати власну архітектуру MMA, Mercedes-Benz готує глобальну платформу нового покоління. Вона має стати основою для всього «молодшого» модельного ряду: від A-Class та B-Class до популярних кросоверів GLA та GLB. Apple представила новий бюджетний MacBook Neo, який оснащений процесором A18 Pro, що використовувався в iPhone 16 Pro та iPhone 16 Pro Max.

Apple представила новий бюджетний MacBook Neo, який оснащений процесором A18 Pro, що використовувався в iPhone 16 Pro та iPhone 16 Pro Max. Qualcomm довгий час годувала нас обіцянками про те, що Windows на Arm

- це не просто спроба вижити в світі без розетки, а повноцінна заміна

традиційним «пічкам» на x86.

Qualcomm довгий час годувала нас обіцянками про те, що Windows на Arm

- це не просто спроба вижити в світі без розетки, а повноцінна заміна

традиційним «пічкам» на x86.  Xiaomi, схоже, остаточно вирішила, що статус простого збирача

«заліза» інших компаній їй більше не до вподоби.

Xiaomi, схоже, остаточно вирішила, що статус простого збирача

«заліза» інших компаній їй більше не до вподоби.  Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.