Фінансові новини

- |

- 09.03.26

- |

- 22:28

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Почему Европа не Америка

19:16 19.08.2013 |

Европейцы не переезжают из страны в страну внутри ЕС в поисках работы, а банки одной страны не доверяют банкам другой. Пока ЕС не перестроит свою политическую структуру и не станет полноценным союзом, как США, из кризиса выйти не получится, уверен известный экономист Барри Эйхенгрин.

Европейцы не переезжают из страны в страну внутри ЕС в поисках работы, а банки одной страны не доверяют банкам другой. Пока ЕС не перестроит свою политическую структуру и не станет полноценным союзом, как США, из кризиса выйти не получится, уверен известный экономист Барри Эйхенгрин.

Европа, кажется, начала выползать из рецессии, но доверие к ее экономике все равно не восстановилось. 83% предпринимателей, опрошенных в рамках ежеквартального отчета FT/Economist Global Business Barometer, полагают, что проблемы еврозоны никуда не делись.

Дело не в производстве и не в долгах: дело в самой структуре союза, уверен известный экономист Барри Эйхенгрин из Университета Калифорнии в Беркли и его коллеги. Они внимательно изучили проблемы ЕС и выяснили, что выйти из кризиса Европе мешает низкая мобильность рабочей силы и отсутствие доверия между банками разных стран еврозоны.

Кризисы по-бразильски и по-корейски

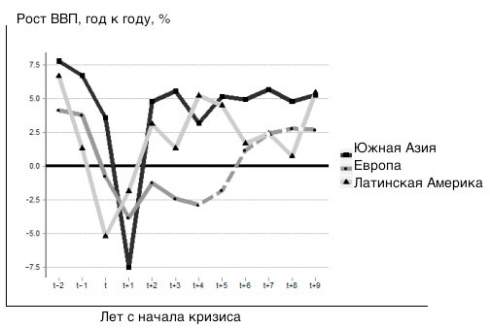

Есть два сценария развития любого экономического кризиса: он бывает или затяжным, или скоротечным.

* "Потерянное десятилетие". Этот сценарий реализовался в экономике стран Латинской Америки. В 1982 году на континенте начался кризис, лишь через девять лет страны смогли восстановить докризисные темпы роста.

* "Птица Феникс". По этому сценарию развивался кризис в Азии в 1990-е годы. В 1998 году в этих странах началась рецессия, но уже в 1999 году экономики начали бурное восстановление. Экспорт быстро вырос, а задолженность сократилась.

Эйхенгрин и коллеги уверены, что в Европе кризис развивается по первому сценарию - он затяжной. С начала кризиса прошло уже пять лет, а экономики стран Южной Европы и Ирландии продолжают сокращаться. Долги этих стран, несмотря на политику экономии, растут. Чего не скажешь об экспорте, который почти не увеличился. До азиатского чуда Европе далеко, но дела там могут пойти хуже, чем это было в Латинской Америке. Девальвация, к которой прибегли все латиноамериканские страны, столкнувшиеся с экономическими проблемами, для стран еврозоны недоступна.

Кризис в еврозоне напоминает кризис в странах Латинской Америки

Во время латиноамериканского кризиса 1980-х годов в наибольшей степени пострадали Аргентина, Бразилия, Чили, Мексика и Уругвай. Эпицентр азиатского кризиса пришелся на Филиппины, Южную Корею, Индонезию и Таиланд. От европейского кризиса пострадали, в первую очередь, Греция, Ирландия и Португалия. Именно эти страны проанализировали экономисты.

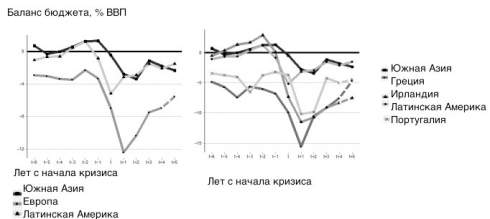

* Европа не может избавиться от бюджетных дисбалансов. Европейцы для лечения кризиса применили одно из самых противоречивых лекарств - программы жесткой экономии.

* Даже для кризисных стран Европы характерна различная динамика бюджетных дисбалансов. Бюджет Греции был дефицитен, начиная с 2006 года, а бюджеты Ирландии и Испании имели профицит вплоть до 2007 года - высокие дефициты бюджетов этих стран стали результатом кризиса, а не его причиной.

* У стран Азии и Латинской Америки также были проблемы с дефицитами бюджета, но не столь серьезные. В Азии эти проблемы были достаточно быстро разрешены, в Латинской Америки на их решение ушло значительно больше времени.

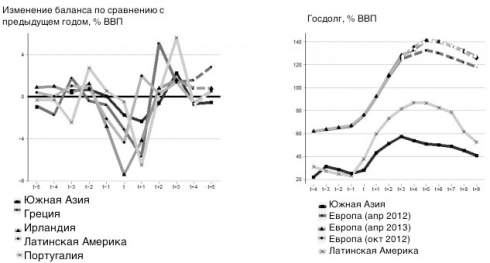

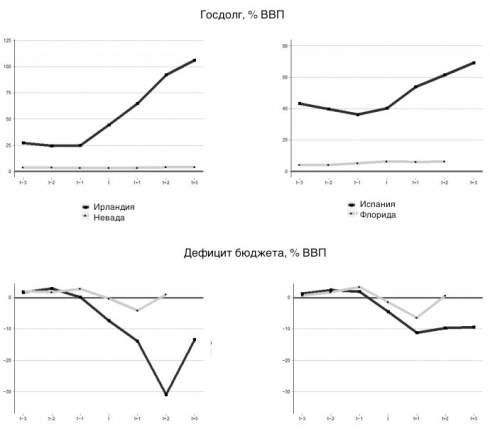

* Европейцы провели беспрецедентную консолидацию бюджетных расходов. Приверженность европейцев программам жесткой экономии связана с тем, что долговые проблемы Европы росли куда быстрее, чем в Латинской Америке и Азии. Даже сегодня, несмотря на сокращение госрасходов и повышение налогов, дефициты в ряде стран все равно растут.

Бюджетные проблемы в европейских странах

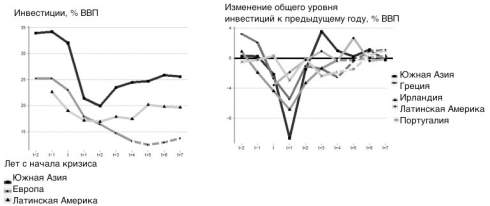

* Европейские компании не хотят инвестировать. Каждый кризис сопровождался обвалом частных инвестиций. Самый серьезный случился в Азии: доля инвестиций в ВВП упала с 35 до 20%. Но уже через два года этот показатель вновь начал расти, это оживило экономику.

* В Латинской Америке через три года инвестиции вновь начали расти.

* В Европе рост после глубокого падения так и не восстановился.

Инвестиции в Европе все никак не начнут расти

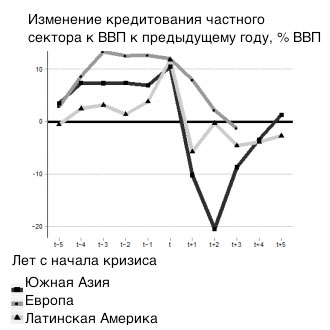

* Последствия кредитного бума в Европе не разрешены. Каждому кризису предшествовал кредитный бум. В Азии и Латинской Америке кредитование частного сектора вскоре после начала кризиса начало сокращаться: проблемные долги списывались, банки закрывались, началась волна слияний.

* В Европе проблемные банки искусственно поддерживаются на плаву, разрешение долгового кризиса затягивается.

Разрешение банковского кризиса в Европе затягивается

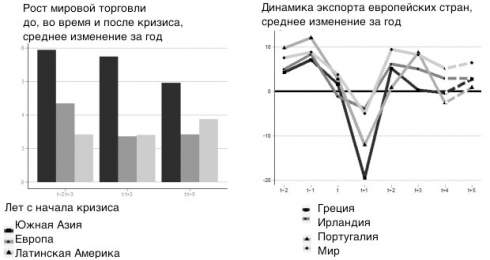

* Товары европейских стран никому не нужны. Азию и Латинскую Америку из кризиса вытащил бурный рост экспорта, который помог компенсировать падение внутреннего спроса. Экспорт Ирландии и Португалии сейчас растет, чего не скажешь о Греции.

* Азии помогла внешняя конъюнктура: во время азиатского кризиса на рынке США надувался пузырь доткомов, а значит, импорт из азиатских стран рос. Европе с конъюнктурой повезло меньше.

Рост внешней торговли пока не помогает Европе

Валютный союз мешает Европе стать второй Азией или Латинской Америкой

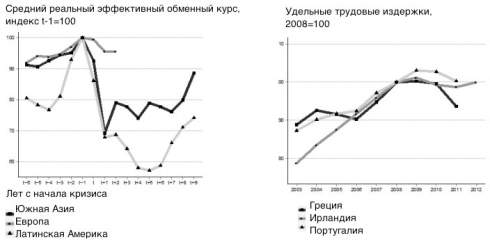

* В Европе невозможна девальвация.Ключевое отличие даже не в темпах роста экспорта, а в качестве валюты: валюты стран Азии и Латинской Америки из-за кризиса резко подешевели. Европе вместе этого пришлось идти на болезненную внутреннюю девальвацию.

* Европа не становится более конкурентоспособной. В ряде стране конкурентоспособность повысилась, но это временное явление: просто часть неэффективных сотрудников лишилась работы; когда экономика начнет восстанавливаться и появятся новые рабочие места, удельные трудовые издержки вновь начнут расти.

* Благодаря помощи другим странам европейские должники могли позволить себе не сокращать дефицит счета текущих операций. Это также отложило начало выхода из кризиса.

Европе дорого обошелся монетарный союз

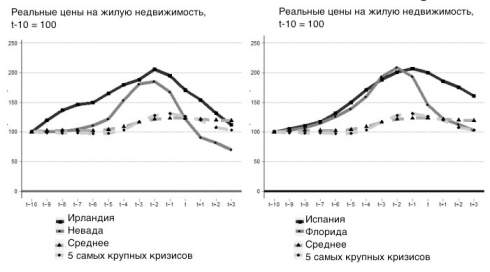

* Причина кризиса в валютном союзе. Создание монетарного союза привело к резкому снижению ставок для экономик, для которых раньше были типичны высокие ставки, вроде Греции. Это привело к буму в отраслях, особенно чувствительных к снижению ставок, например, в строительстве.

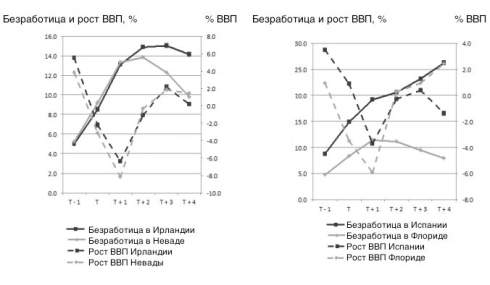

* Подобное происходит в других экономических союзах, например, в США. Экономисты сравнили кризисы на рынке недвижимости Ирландии и Испанией соответственно с Невадой и Флоридой. Из общей тенденции выбивается Испания, где пузырь сдувался необычно долго.

Монетарный союз усугубил динамику кризисов на рынке недвижимости

В США создана целая система для разрешения региональных кризисов: рабочие более мобильны и легко уезжают из охваченных кризисов областей страны, федеральная бюджетная система хорошо развита, а также существует система разрешения банковских проблем.

Европе далеко до такой системы. Вопросы внутренней миграции не затрагивают, а реформы по созданию банковского союза замедлились.

* Кризис на рынке труда Европы все глубже. Безработные просто уехали из охваченных кризисом Невады и Флориды туда, где легче найти работу. В Испании и Ирландии возможности для отъезда ограничены, безработица там бьет все рекорды.

* В США миграция населения также становится меньше: в 2012 году примерно 2% населения в среднем жило в другом штате. Однако для Европы этот показатель в разы меньше.

* Из охваченной кризисом периферии в страны Центральной Европы к 2011 году уехало всего 60 тысяч человек - это меньше, чем 1,5% населения Южной Европы.

* Вместо этого европейцы начинают покидать Европу. По данным на апрель 2012 году, чистый уровень эмиграции ирландцев во все страны мира составил 0,75% населения - это много даже по американским меркам.

* Еще один канал адаптации - снижение доли рабочей силы среди населения в трудоспособном возрасте. Часть населения просто перестает искать работу - это вредно для экономики. Во Флориде и Неваде этот показатель упал на 1,3 п.п. после кризиса - это выше, чем в среднем по США. Примерно то же самое происходит в Ирландии, но испанцы, например, не отчаиваются.

В Европе проблемы на рынке труде не решаются с помощью переезда

* В США есть механизм разрешения региональных бюджетных кризисов. Между американским штатами существует налоговая конкуренция: штат не может ввести слишком высокие налоги - бизнес уйдет в соседний штат.

* При этом размер местного правительства органичен, а законы требуют от него сбалансировать бюджет, на крайней случай, могут вступить в действие автоматические стабилизаторы бюджета. У Невады есть, например, специальный фонд на черный день. Долговые проблемы американских штатов не могут вырасти до европейского уровня.

* В США развита система трансфертов между штатами. Трансферты в Неваду во время кризиса составили $20 млрд при дефиците бюджета в $2 млрд и ВВП в $130 млрд. В США подобные трансферты компенсируют 10-30% колебаний доходов штата. Центральное правительство обязано поддерживать местные власти. Но штаты могут самостоятельно выходить на долговой рынок.

Острый бюджетный кризис на уровне штатов невозможен

* США - это большой банковский союз. Невада и Флорида получили помощь от Федеральной корпорации по страхованию депозитов (FDIC), которая существует на вклады самих банков и других институтов. Она компенсирует часть потерь во время банковских кризисов.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана.

Президент Європейської комісії Урсула фон дер Ляєн заявляє, що не

зважаючи на перепони з остаточним ухваленням рішення надати Україні

позику в розмірі 90 млрд євро, ця обіцянка буде виконана. Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР.

Споживчі ціни (індекс CPI) в Китаї в лютому зросли на 1,3% порівняно з

тим же місяцем попереднього року - максимально з січня 2023 року,

йдеться в звіті Державного статистичного управління (ДСУ) КНР. Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

Україна розглядає питання розробки ракетних

систем разом з європейськими партнерами на фоні необхідності розширювати

оборонне виробництво, спричинене зменшенням запасів озброєння у країнах

ЄС.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.

У США суддя Ройс Ламберт постановив, що керівництво Кері Лейк

Агентством США з глобальних медіа (USAGM) протягом більшої частини

минулого року порушувало федеральний закон.  Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів.

Уряд США відмовляється повертати мита, які Верховний суд визнав

незаконними: адміністрація Дональда Трампа намагається зберегти до 150

млрд доларів спірних зборів. Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.

Українська компанія UDD (Ukrainian

Defense Drones Tech Corp) увійшла до переліку 11 компаній, відібраних

для подальших замовлень для армії США.  Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС.

Європейський Союз ухвалив Регламент (ЄС) 2026/215, який оновлює

максимально допустимі рівні залишків (МДР) димоксистробіну, етефону та

пропамокарбу у фруктах і овочах, які потрапляють на ринок ЄС. Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.