Фінансові новини

- |

- 23.02.26

- |

- 14:19

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Мінфін рекордно збільшив продаж ОВДП на аукціонах до 24 млрд грн і $150 млн і різноспрямовано змінив ставки

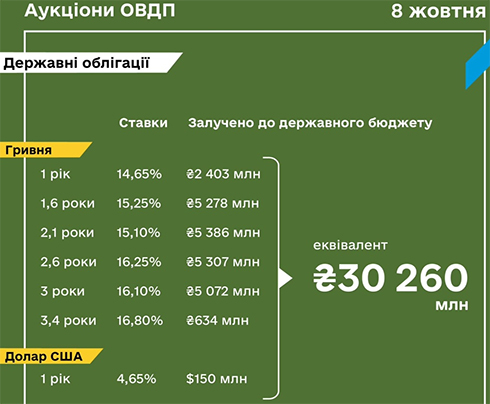

Міністерство фінансів України, яке в жовтні розширило пропозицію гривневих облігацій внутрішньої держпозики з чотирьох випусків до шести, на аукціонах цього вівторка збільшило продаж гривневих облігацій до 24,08 млрд грн із 12,14 млрд грн тижнем раніше і залучило ще $150 млн на валютному аукціоні.

Крім зростання продажу, ці аукціони відзначилися різноспрямованою зміною ставок: якщо за 20-міс. і 32-міс. військовими облігаціями Мінфін підвищив ставки порівняно з аукціонами тижневої давності відповідно з 15,1% до 15,25% і з 16,1% до 16,25%, то за 25-міс. і 36-міс. бенчмарк-облігаціями він, навпаки, знизив їх відповідно з 15,6% до 15,1% і 16,59% до 16,1% річних.

Такого результату Мінфіну вдалося домогтися завдяки рекордному попиту на 25-міс. і 36-міс. бенчмарк-облігації - відповідно 27,79 млрд грн (тут і далі за номіналом) і 33,76 млрд грн за умови пропозиції на кожному з шести аукціонів 5 млрд грн, тоді як на 20-міс. і 32-міс. попит відповідав пропозиції.

Підсумки аукціонів державних облігацій

| Номер аукціону | 147* | 148* | 149 |

| Код випуску облігацій | Дорозміщення UA4000232599 | Дорозміщення UA4000232888 | Дорозміщення UA4000232896 |

| Номінальна вартість | 1000 | 1000 | 1000 |

| Кількість виставлених облігацій, шт. | 5 000 000 | 5 000 000 | 5 000 000 |

| Дата розміщення | 08.10.2024 | 08.10.2024 | 08.10.2024 |

| Дата оплати за придбані облігації | 09.10.2024 | 09.10.2024 | 09.10.2024 |

| Дата оплати відсотків | 02.04.2025 | 20.11.2024 | 30.10.2024 |

| Дата оплати відсотків | 01.10.2025 | 21.05.2025 | 30.04.2025 |

| Дата оплати відсотків | 19.11.2025 | 29.10.2025 | |

| Дата оплати відсотків | 20.05.2026 | 29.04.2026 | |

| Дата оплати відсотків | 28.10.2026 | ||

| Розмір купонного платежу на одну облігацію | 73.25 | 75.50 | 78.00 |

| Номінальний рівень дохідності, % | 14.65 | 15.10 | 15.60 |

| Термін обігу (днів) | 357 | 588 | 749 |

| Дата погашення | 01.10.2025 | 20.05.2026 | 28.10.2026 |

| Обсяг поданих заявок (за номінальною вартістю) | 2 396 547 000 | 5 047 877 000 | 27 791 269 000 |

| Обсяг задоволених заявок (за номінальною вартістю) | 2 396 547 000 | 5 000 000 000 | 5 000 000 000 |

| Загальний обсяг випуску (за номінальною вартістю) | 7 644 959 000 | 5 130 850 000 | 10 000 000 000 |

| Кількість поданих заявок, шт. | 23 | 14 | 25 |

| Кількість задоволених заявок, шт. | 23 | 14 | 12 |

| Максимальний рівень дохідності облігацій, % | 14.65 | 15.25 | 15.60 |

| Мінімальний рівень дохідності облігацій, % | 14.60 | 15.00 | 15.10 |

| Встановлена дохідність, % | 14.65 | 15.25 | 15.10 |

| Середньозважена дохідність, % | 14.65 | 15.25 | 15.10 |

| Надходження до бюджету | 2 403 069 537.48 | 5 277 594 921.20 | 5 386 400 000.00 |

* - військові облігації

Дані: Мінфін України

Підсумки аукціонів державних облігацій

| Номер аукціону | 150* | 151 | 152 | 153* |

| Код випуску облігацій | Дорозміщення UA4000232904 | Дорозміщення UA4000232912 | Дорозміщення UA4000231625 | Доразмещення UA4000232821 (Ном. в ін.вал. США) |

| Номінальна вартість | 1000 | 1000 | 1000 | 1000 |

| Кількість виставлених облігацій, шт. | 5 000 000 | 5 000 000 | 5 000 000 | 150 000 |

| Дата розміщення | 08.10.2024 | 08.10.2024 | 08.10.2024 | 08.10.2024 |

| Дата оплати за придбані облігації | 09.10.2024 | 09.10.2024 | 09.10.2024 | 09.10.2024 |

| Дата оплати відсотків | 13.11.2024 | 02.04.2025 | 12.02.2025 | 10.04.2025 |

| Дата оплати відсотків | 14.05.2025 | 01.10.2025 | 13.08.2025 | 09.10.2025 |

| Дата оплати відсотків | 12.11.2025 | 01.04.2026 | 11.02.2026 | |

| Дата оплати відсотків | 13.05.2026 | 30.09.2026 | 12.08.2026 | |

| Дата оплати відсотків | 11.11.2026 | 31.03.2027 | 10.02.2027 | |

| Дата оплати відсотків | 12.05.2027 | 29.09.2027 | 11.08.2027 | |

| Дата оплати відсотків | 09.02.2028 | |||

| Розмір купонного платежу на одну облігацію | 80.50 | 82.95 | 84.00 | 23.30 |

| Номінальний рівень дохідності, % | 16.10 | 16.59 | 16.80 | 4.66 |

| Термін обігу (днів) | 945 | 1 085 | 1 218 | 365 |

| Дата погашення | 12.05.2027 | 29.09.2027 | 09.02.2028 | 09.10.2025 |

| Обсяг поданих заявок (за номінальною вартістю) | 5 004 487 000 | 33 757 490 000 | 618 773 000 | 203 474 000 |

| Обсяг задоволених заявок (за номінальною вартістю) | 5 000 000 000 | 5 000 000 000 | 618 773 000 | 150 000 000 |

| Загальний обсяг випуску (за номінальною вартістю) | 5 144 314 000 | 10 000 000 000 | 11 859 557 000 | 300 000 000 |

| Кількість поданих заявок, шт. | 9 | 31 | 15 | 44 |

| Кількість задоволених заявок, шт. | 9 | 15 | 15 | 43 |

| Максимальний рівень дохідності облігацій, % | 16.25 | 16.57 | 16.80 | 5.00 |

| Мінімальний рівень дохідності облігацій, % | 16.00 | 16.10 | 16.80 | 4.60 |

| Встановлена дохідність, % | 16.25 | 16.10 | 16.80 | 4.66 |

| Середньозважена дохідність, % | 16.25 | 16.10 | 16.80 | 4.65 |

| Надходження до бюджету | 5 307 254 482.26 | 5 071 600 000.00 | 634 322 765.49 | 150 010 255.00 |

* - військові облігації

Очевидно, що такий попит і такий результат аукціонів пов'язаний із підвищенням з 11 жовтня норми обов'язкових резервів на 5 відсоткових пунктів майже за всіма вкладами та включенню Нацбанком з 15 жовтня зазначених 25-міс. і 36-міс. облігацій до бенчмарк-ОВДП, якими можна формувати 60% обов'язкових резервів.

У результаті Мінфін за 25-міс. облігаціями задовольнив 12 із 25 заявок, а за 32-міс. - 15 із 31, тоді як на чотирьох інших аукціонах були задоволені всі заявки.

"Найкоротші" 12-міс. і "найдовші" 41-міс. папери розміщувалися за попередніми ставками - відповідно 14,65% і 16,8% річних, а попит на них був нижчим за пропозицію - відповідно 2,40 млрд грн і 0,62 млрд грн.

Таким чином крива прибутковості стала ламаною на її середній ділянці від 20 до 36 міс., що можна пояснити інтересом банків до випусків бенчмарк-ОВДП, яких з 15 жовтня буде 15.

Що стосується аукціону з розміщення доларових ОВДП, то незважаючи на перевищення попиту над пропозицією - $200 млн проти $150 млн - Мінфіну не вдалося знизити ставку відсікання, яка залишилася на рівні 4,66%, тоді як середньозважена знизилася всього на один базисний пункт - до 4,65% річних.

Як повідомлялося, ухвалені в середині вересня правки до держбюджету-2024 передбачають додаткове фінансування дефіциту до кінця року на 216 млрд грн коштом ринку ОВДП: обсяг залучення збільшено до 742,02 млрд грн за обсягу погашень 386,01 млрд грн.

Для полегшення цього завдання Нацбанк збільшив нормативи обов'язкового резервування з 11 жовтня на 5 відсоткових пунктів (в.п.) разом із підвищенням ліміту на формування їхніх ОВДП із 50% до 60%, що створює потенційний чистий попит із боку банків на купівлю ОВДП у розмірі близько 130 млрд грн.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних.

Правління Національного банку України 19 лютого 2026 року ухвалило

рішення про віднесення АТ "Мотор-Банк" та АТ "Перший Інвестиційний Банк"

до категорії неплатоспроможних. Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.

Американський президент Дональд Трамп офіційно продовжив ще на рік санкції проти Росії через війну в Україні.  Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни.

Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни. У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість.

У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість. У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Національний банк України продовжує проводити активні валютні

інтервенції, витрачаючи міжнародні резерви для стримування девальвації

гривні.

Національний банк України продовжує проводити активні валютні

інтервенції, витрачаючи міжнародні резерви для стримування девальвації

гривні. 19 лютого 2026 року складність майнінгу першої криптовалюти зросла на 14,73% і досягла 144,40 T. Про це свідчать дані CloverPool.

19 лютого 2026 року складність майнінгу першої криптовалюти зросла на 14,73% і досягла 144,40 T. Про це свідчать дані CloverPool.  Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 20 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 20 лютого 2026 року. Курс долара США помірно підвищується до євро, фунта стерлінгів і японської єни вранці в п'ятницю.

Курс долара США помірно підвищується до євро, фунта стерлінгів і японської єни вранці в п'ятницю. Ціни на нафту посилили зростання в четвер вдень, зберігаючи позитивну

динаміку після сильного зростання за підсумками попередніх торгів.

Ціни на нафту посилили зростання в четвер вдень, зберігаючи позитивну

динаміку після сильного зростання за підсумками попередніх торгів. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 19 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 19 лютого 2026 року. Стартап OpenStar Technologies з Нової Зеландії вперше у світі

утримував плазму з температурою 1 000 000 °C за допомогою надпровідного

магніту вагою в 1,5 тонни.

Стартап OpenStar Technologies з Нової Зеландії вперше у світі

утримував плазму з температурою 1 000 000 °C за допомогою надпровідного

магніту вагою в 1,5 тонни.  За словами Стеценка, у грудні 2025 року Україна подала до Міжнародного

союзу електрозв'язку (ITU) заявку на реєстрацію UASAT-NANO, а вже 17

лютого 2026 року мережа з'явилася в офіційній публікації BR IFIC Space.

За словами Стеценка, у грудні 2025 року Україна подала до Міжнародного

союзу електрозв'язку (ITU) заявку на реєстрацію UASAT-NANO, а вже 17

лютого 2026 року мережа з'явилася в офіційній публікації BR IFIC Space.

Інвестиційний бум навколо ШІ може призвести до появи нового класу

фінансових інструментів, пов'язаних із чипами та обчислювальними

потужностями

Інвестиційний бум навколо ШІ може призвести до появи нового класу

фінансових інструментів, пов'язаних із чипами та обчислювальними

потужностями Google розробляє нову систему розблокування обличчям для Pixel і Chromebook під назвою “Проект Тоскана”. За даними звіту, вона має бути на рівні Face ID.

Google розробляє нову систему розблокування обличчям для Pixel і Chromebook під назвою “Проект Тоскана”. За даними звіту, вона має бути на рівні Face ID. Перший серійний екземпляр Cybercab зійшов з конвеєра в Техасі. Про це

повідомив керівник Tesla Ілон Маск у соцмережі X. Новий двомісний

електромобіль позбавлений керма і педалей - замість водія у нього

автопілот.

Перший серійний екземпляр Cybercab зійшов з конвеєра в Техасі. Про це

повідомив керівник Tesla Ілон Маск у соцмережі X. Новий двомісний

електромобіль позбавлений керма і педалей - замість водія у нього

автопілот. Google оголосила про запуск нової музичної моделі Lyria 3,

інтегрованої в Gemini. Відтепер користувачі можуть створювати

30-секундні треки на основі текстового запиту або реміксувати вже

існуючі композиції.

Google оголосила про запуск нової музичної моделі Lyria 3,

інтегрованої в Gemini. Відтепер користувачі можуть створювати

30-секундні треки на основі текстового запиту або реміксувати вже

існуючі композиції.  Єврокомісія 25 лютого представить проєкт Industrial Accelerator Act,

який визначить умови отримання субсидій на покупку електромобілів в ЄС.

Єврокомісія 25 лютого представить проєкт Industrial Accelerator Act,

який визначить умови отримання субсидій на покупку електромобілів в ЄС.