Фінансові новини

- |

- 03.03.26

- |

- 17:59

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Я не можу змінити напрям вітру, але я можу налаштувати вітрила, щоб завжди добиратися до місця призначення" Джиммі Дін |

Американские индексы снизились, так как данные по инфляции повышают шансы на резкое повышение ставки ФРС

07:58 14.07.2022 |

Американские индексы закрылись в среду с небольшим снижением после того, как инвесторы переварили более горячие, чем ожидалось, данные по инфляции в США, которые усилили опасения, что Федеральная резервная система может повысить ключевые процентные ставки на целых 100 базисных пунктов в конце этого месяца.

В то время как все три основных фондовых индекса США отскочили от минимумов, достигнутых в начале дня, и время от времени выходили на положительную территорию в течение сессии, все они были красными к закрытию.

Рост потребительских цен в годовом исчислении ускорился до невероятных 9,1%, самого высокого показателя с ноября 1981 года, вызванного ежемесячным скачком цен на бензин на 11,2%.

Если исключить волатильные цены на продукты питания и энергоносители, которые снизились с момента составления отчета, базовый индекс потребительских цен снизился до годового уровня 5,9%.

«Можно было бы ожидать, что CPI (отчет), который мы видели, будет большим событием, исключающим риск, но рынок пожал плечами», - сказал Росс Мэйфилд, аналитик инвестиционной стратегии Baird в Луисвилле, Кентукки. «(Инвесторы) уже ожидали очень ястребиной реакции ФРС, и я не думаю, что это сильно повлияет, кроме неопределенности, и это как-то связано с тем, почему сегодня рынки не распродаются».

Отчет повысил вероятность того, что Федеральная резервная система повысит процентные ставки даже больше, чем ожидалось ранее на 75 базисных пунктов. Трейдеры фьючерсов, привязанных к целевой ставке ФРС, теперь оценивают вероятность более крупного повышения на 100 базисных пунктов по завершении заседания по политике в конце этого месяца.

«Если ФРС заглянет за пределы заголовка, она увидит, что цены на сырьевые товары уже начали немного снижаться» после периода опроса ИПЦ, сказал Мэйфилд, добавив, что повышение ставки на 100 базисных пунктов на основе июньского отчета по ИПЦ может поставить политику центрального банка «за кривой».

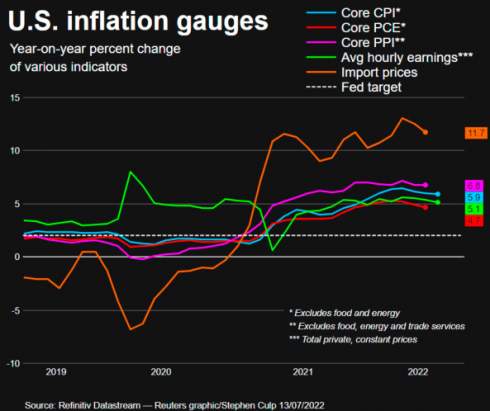

Как видно на графике ниже, базовый индекс потребительских цен подтверждает, что инфляция продолжает снижаться по сравнению с мартовским пиком, но еще предстоит пройти долгий путь, прежде чем она приблизится к среднему годовому целевому уровню инфляции 2%, установленному центральным банком:

Вопрос о том, сможет ли ужесточение политики ФРС обуздать инфляцию, не ввергнув экономику в рецессию, похоже, смещается в сторону того, насколько серьезным может быть спад.

Индекс Dow Jones Industrial Average упал на 208,54 пункта, или 0,67%, до 30 772,79 пункта, S&P 500 - на 17,02 пункта, или 0,45%, до 3 801,78 пункта, а Nasdaq Composite - на 17,15 пункта, или 0,15%, до 11 247,58 пункта.

Девять из 11 основных секторов S&P 500 потеряли свои позиции, при этом промышленные предприятия и услуги связи пострадали от наибольшего процентного падения, в то время как потребительский сектор получил наибольший прирост.

Сезон отчетности за второй квартал начнется в четверг, когда JPMorgan Chase & Co и Morgan Stanley должны опубликовать результаты, а в пятницу за ними следуют Citigroup и Wells Fargo & Co.

По данным Refinitiv, по состоянию на прошлую пятницу аналитики прогнозировали рост совокупной годовой прибыли S&P на 5,7% за период с апреля по июнь по сравнению с прогнозом в 6,8% в начале квартала.

Акции Delta Air Lines упали на 4,5% после того, как прибыль перевозчика во втором квартале не оправдала ожиданий, хотя генеральный директор Эд Бастиан заявил, что высокий спрос на поездки приведет к «значительной» прибыли за весь год.

Более широкий индекс S&P 1500 Airlines упал на 1,7%.

Акции Tesla Inc выросли на 1,7%, в то время как производители чипов также выросли.

Акции Twitter Inc подскочили на 7,9% после того, как Hindenburg Research заявила, что заняла значительную длинную позицию по акциям компании.

Количество падающих выпусков на NYSE превысило число растущих в соотношении 1,37 к 1; на Nasdaq соотношение 1,08 к 1 благоприятствовало снижению.

S&P 500 зафиксировал один новый 52-недельный максимум и 41 новый минимум; Nasdaq Composite зафиксировал 16 новых максимумов и 231 новый минимум.

Объем на биржах США составил 10,66 млрд акций по сравнению со средним показателем в 12,56 млрд за последние 20 торговых дней.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Біткойн знову впав у вівторок після того, як напередодні ненадовго

перевищив позначку в 70 000 доларів, знизившись разом з іншими

ризиковими активами через побоювання щодо затягування війни на Близькому

Сході.

Біткойн знову впав у вівторок після того, як напередодні ненадовго

перевищив позначку в 70 000 доларів, знизившись разом з іншими

ризиковими активами через побоювання щодо затягування війни на Близькому

Сході. Курс долара США посилив зростання в парах з євро і фунтом стерлінгів, помірно зміцнюється до японської єни вдень у вівторок.

Курс долара США посилив зростання в парах з євро і фунтом стерлінгів, помірно зміцнюється до японської єни вдень у вівторок. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 3 березня 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 3 березня 2026 року. У застосунку «Дія» можна придбати нову військову облігацію «Феодосія» з терміном погашення у березні 2027 року.

У застосунку «Дія» можна придбати нову військову облігацію «Феодосія» з терміном погашення у березні 2027 року. Кабінет міністрів вніс зміни до порядків визначення незалежних членів

наглядових рад державних банків, а також відбору компаній, які

претендентів на ці посади пропонують.

Кабінет міністрів вніс зміни до порядків визначення незалежних членів

наглядових рад державних банків, а також відбору компаній, які

претендентів на ці посади пропонують. Національний банк України (НБУ) у лютому зменшив інтервенції на

міжбанківському ринку на $547,6 млн, або на 15,5% - до $2 млрд 990,5

млн, тоді як офіційний курс гривні до долара знизився на 0,8%, або на 36

коп.

Національний банк України (НБУ) у лютому зменшив інтервенції на

міжбанківському ринку на $547,6 млн, або на 15,5% - до $2 млрд 990,5

млн, тоді як офіційний курс гривні до долара знизився на 0,8%, або на 36

коп. Національний банк України має намір посилити контроль за якістю готівки, що перебуває в обігу.

Національний банк України має намір посилити контроль за якістю готівки, що перебуває в обігу.

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.

Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії. Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання.

Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США