Фінансові новини

- |

- 05.03.26

- |

- 08:31

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Хедж-фонды стали приносить меньше дохода, чем консервативные индексные фонды. Но альтернативы у инвесторов нет

17:14 13.02.2015 |

Семь лет назад миллиардер Уоррен Баффетт заключил пари на $1 млн, что за 10 лет индексный фонд на акции S&P 500 принесет инвесторам больший доход, чем хедж-фонды. Он поставил на Vanguard S&P 500 Admiral. Его оппоненты, владельцы Protege Partners, выбрали пять своих хедж-фондов (названия не раскрываются). С 2008 г. паи Vanguard подорожали на 63,5%, хедж-фондов - на 19,6%. Vanguard берет за управление 0,05%, хедж-фонды - стандартные 2% плюс 20% от заработанной прибыли.

Семь лет назад миллиардер Уоррен Баффетт заключил пари на $1 млн, что за 10 лет индексный фонд на акции S&P 500 принесет инвесторам больший доход, чем хедж-фонды. Он поставил на Vanguard S&P 500 Admiral. Его оппоненты, владельцы Protege Partners, выбрали пять своих хедж-фондов (названия не раскрываются). С 2008 г. паи Vanguard подорожали на 63,5%, хедж-фондов - на 19,6%. Vanguard берет за управление 0,05%, хедж-фонды - стандартные 2% плюс 20% от заработанной прибыли.

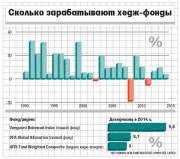

Высокие комиссионные должны компенсироваться еще большими доходами, которые хедж-фонды обещают зарабатывать на любом рынке. Но на практике они проигрывают не только классическим индексным фондам, но и еще более консервативным «сбалансированным». Vanguard Balanced Index Fund (60% акций, 40% облигаций) в 2014 г. заработал инвесторам 9,8% дохода, а в среднем с 2009 г. - 12,6%. S&P 500 в 2014 г. вырос на 11,4%, а за пять лет - на 93,6%. Средний хедж-фонд в 2014 г. заработал 3% дохода, с 2009 г. - 6,97% (данные Hedge Fund Research).

В сентябре 2014 г. крупнейший пенсионный фонд США Calpers сообщил, что выведет из хедж-фондов все свои инвестиции - $4 млрд. В долгосрочной перспективе эти вложения не оправдывают себя из-за дороговизны, объяснил и. о. директора по инвестициям Calpers Тед Элиопулос. В январе третий по размеру пенсионный фонд в Европе - нидерландский PFZW ($185 млрд активов) сообщил, что по тем же причинам больше не будет инвестировать в хедж-фонды.

В 2014 г. хедж-фонды зафиксировали максимальный приток инвестиций с 2007 г. - $76,4 млрд, но эта цифра обманчива. К осени инвесторы поняли, что рассчитывать на хороший доход не приходится, и в октябре - декабре 60% хедж-фондов столкнулись с оттоком. Да и приток был обусловлен тем, что в первом полугодии закрылся 461 хедж-фонд и клиенты реинвестировали деньги. Хуже было только в кризисном 2009 году, когда сектор потерял 1023 фонда, сообщает Bloomberg.

Среди закрывшихся фондов не только новички, которым не повезло. В числе неудачников, например, фонд Emrys Partners под управлением Стива Айсмана, сделавшего себе имя в кризис: он рано начал играть против ипотечных бумаг и хорошо заработал на этом.

Morgan Stanley намерен избавиться от доли в лондонском хедж-фонде Landsdowne Partners (управляет $17,5 млрд), пишет WSJ. Ранее то же сделали Deutsche Bank, JPMorgan и Goldman Sachs.

Осенью Комиссия по ценным бумагам и биржам США (SEC) сообщила, что в 185 из них обнаружила нарушения. По словам директора SEC по надзору Эндрю Боудена, некоторые из фондов завышали стоимость активов, переоценивая их по нескольку раз в год на основании разных методик.

Похвастаться стабильными результатами не могут даже самые звездные управляющие хедж-фондов. Eaglevale Partners, основанный тремя бывшими банкирами Goldman, включая мужа Челси Клинтон Марка Мезвински, по слухам управляющий деньгами гендиректора Goldman Ллойда Бланкфейна, в 2012 г. принес 1,96% убытка, в 2014 г. - 3,6%. В 2013 г. он заработал 2% прибыли.

Еще хуже дела идут у хедж-фонда Джона Полсона, который в 2010 г. лично заработал $5 млрд. С 2010 г. он неудачно играл на котировках золота и банковских акций, а в 2014 г. - нефти. В 2011 г. под управлением фондов было $38 млрд, сейчас, по данным DJ, осталась половина.

И все же активы под управлением хедж-фондов увеличились с $1,6 трлн в 2009 г. до $2,845 трлн. Теперь в них текут деньги не столько богатых индивидуальных инвесторов, сколько страховых компаний, пенсионных и других фондов. Из-за этого у хедж-фондов нет стимула зарабатывать - свои 2% за управление они и так получат. В частных беседах управляющие фондов признают, что им непросто уговорить своих трейдеров принимать риски.

Сотрудники управляющих компаний, инвестирующих в хедж-фонды, получающие большое вознаграждение за размещение средств, тоже оказались в двусмысленной ситуации. Рекомендовать инвестору дешевый индексный фонд просто, причем настолько просто, что может возникнуть вопрос, за что эти люди получают зарплату. По данным Preqin, 26% институциональных инвесторов в этом году намерены увеличивать вложения в хедж-фонды, 16% - сокращать.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Національний банк України 4 березня встановив довідковий курс гривні

щодо долара на рівні 43,6388 грн/$1, за день він послабився майже на 24

коп. та оновив історичний мінімум.

Національний банк України 4 березня встановив довідковий курс гривні

щодо долара на рівні 43,6388 грн/$1, за день він послабився майже на 24

коп. та оновив історичний мінімум. Національний банк України визначив обов'язкові реквізити платіжної

інструкції при переказові коштів без відкриття рахунку; зокрема, при

оплаті житлово-комунальних послуг можна не вказувати прізвище, ім'я, по

батькові та ідентифікаційний код.

Національний банк України визначив обов'язкові реквізити платіжної

інструкції при переказові коштів без відкриття рахунку; зокрема, при

оплаті житлово-комунальних послуг можна не вказувати прізвище, ім'я, по

батькові та ідентифікаційний код. Долар США продовжує зміцнюватися до євро і фунта стерлінгів, слабо дешевшає в парі з єною.

Долар США продовжує зміцнюватися до євро і фунта стерлінгів, слабо дешевшає в парі з єною. Національний банк України затвердив перелік важливих об'єктів платіжної

інфраструктури за підсумками моніторингу діяльності у 2025 році. Про це

він повідомив на своєму сайті 3 березня.

Національний банк України затвердив перелік важливих об'єктів платіжної

інфраструктури за підсумками моніторингу діяльності у 2025 році. Про це

він повідомив на своєму сайті 3 березня. Від початку 2026 року в межах програми бізнес залучив 4,3 тис. кредитів

на загальну суму 20,1 млрд грн, повідомляє пресслужба Мінекономіки.

Від початку 2026 року в межах програми бізнес залучив 4,3 тис. кредитів

на загальну суму 20,1 млрд грн, повідомляє пресслужба Мінекономіки. Європейський центральний банк опублікував робочий документ під назвою «Стейблкоїни та трансмісія грошово-кредитної політики».

Європейський центральний банк опублікував робочий документ під назвою «Стейблкоїни та трансмісія грошово-кредитної політики».  Від початку 2026 року уряд України залучив від продажу / обміну ОВДП на аукціонах майже 132 млрд грн.

Від початку 2026 року уряд України залучив від продажу / обміну ОВДП на аукціонах майже 132 млрд грн. Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту. Китайські науковці розробили новий акумулятор для електромобілів із

щільністю енергії понад 700 Вт·год/кг, що потенційно дає запас ходу

понад 1000 км на одному заряді.

Китайські науковці розробили новий акумулятор для електромобілів із

щільністю енергії понад 700 Вт·год/кг, що потенційно дає запас ходу

понад 1000 км на одному заряді. Американський технологічний гігант NVIDIA оприлюднив фінансові

результати за IV квартал 2025 року та так званий 2026 фінансовий рік,

продемонструвавши стрімке зростання на фоні глобального попиту на

інфраструктуру штучного інтелекту (ШІ).

Американський технологічний гігант NVIDIA оприлюднив фінансові

результати за IV квартал 2025 року та так званий 2026 фінансовий рік,

продемонструвавши стрімке зростання на фоні глобального попиту на

інфраструктуру штучного інтелекту (ШІ). Український фонд стартапів приєднався до

глобальної мережі Microsoft for Startups Investor Network, що дозволить

IT-проєктам отримати до $150 тис. кредитів на сервіси Microsoft Azure.

Український фонд стартапів приєднався до

глобальної мережі Microsoft for Startups Investor Network, що дозволить

IT-проєктам отримати до $150 тис. кредитів на сервіси Microsoft Azure.

Науковці з Міського університету Гонконгу та Південного університету

науки та технологій розробили екологічну водну батарею, яка стабільно

працювала протягом 120 000 циклів.

Науковці з Міського університету Гонконгу та Південного університету

науки та технологій розробили екологічну водну батарею, яка стабільно

працювала протягом 120 000 циклів. HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.

Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.