Фінансові новини

- |

- 25.02.26

- |

- 10:12

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Краткая история распродаж американского госдолга за полвека

14:36 09.08.2013 |

Этим летом инвесторы как сумасшедшие распродают самый безопасный актив на планете - казначейские облигации США. Экономисты Федерального резервного банка Нью-Йорка изучили историю вопроса и утверждают, что это происходит не в первый и даже не в десятый раз за последние 50 лет.

Этим летом инвесторы как сумасшедшие распродают самый безопасный актив на планете - казначейские облигации США. Экономисты Федерального резервного банка Нью-Йорка изучили историю вопроса и утверждают, что это происходит не в первый и даже не в десятый раз за последние 50 лет.

Майское заявление Бена Бернанке о том, что ФРС вот-вот начнет сокращать программу количественного смягчения, заставило инвесторов распродавать самый безопасный актив в мире - казначейские облигации США. Их доходность этим летом резко выросла, в июле распродажа приостановилась, но доходность так и не вернулась к привычным для рынка значениям.

Доходность по недавно выпущенным облигациям выросла с 1,63%, по состоянию на 2 мая, до 2,74% 5 июля. Это самый высокий уровень с июля 2011 года. Это означает, что инвесторы, вложившие деньги в казначейские облигации США, несут потери.

Это напугало не только игроков и аналитиков, но и представителей ФРС и Казначейства США. Но, возможно, паниковать не стоит: такие распродажи - это типичное явление для американской экономики, которое вызвано не ожиданием роста ставок, а просто желанием инвесторов получить большую доходность.

В Федеральном резервном банке Нью-Йорка изучили, историю вопроса и подсчитали возможные потери инвесторов в долгосрочной перспективе.

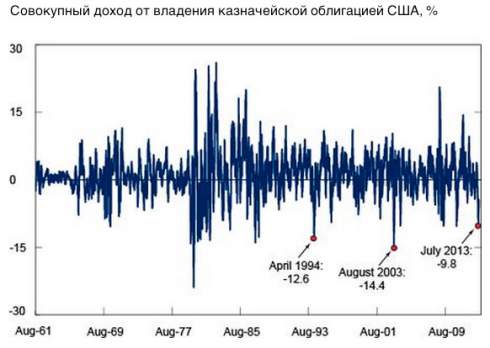

Рост доходности оборачивается для инвесторов потерями

Любое увеличение доходности облигаций означает, что цены на них падают. Рост доходности облигаций в последние несколько месяцев обернулся потерями для инвесторов, которые недавно их приобрели.

* Если учитывать десятилетние облигации с нулевым купоном, то общий доход от их владения в последние два месяца составил минус 9,8%.

* Это довольно большое сокращение по историческим меркам. Но в истории казначейских облигаций США были и более драматические эпизоды: в 1994 году за два месяца доход от владения казначейскими облигациями составил минус 12,6%, в 2003 году - минус 14,4%, а в конце 2010 года - минус 10,3%.

Инвесторы, купившие облигации, несут потери

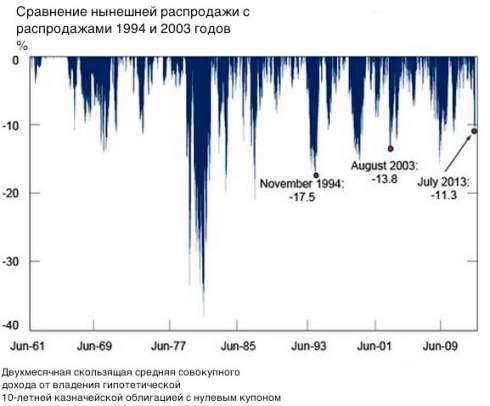

Сколько распродаж облигаций было в послевоенной истории США

Конечно, не все распродажи облигаций длятся ровно два месяца. В ФРБ Нью-Йорка разработали гибкий подход к тому, чтобы определить, когда на рынке начинается распродажа.

Во-первых, они рассчитали накопленный доход от владения гипотетической 10-летней казначейской облигации с нулевым купонным доходом с июня 1961 года. На этой основе они выявили точки, когда накопленный доход был максимальным.

Во-вторых, они еще раз проанализировали все данные. Они выявили эпизоды, когда доход серьезно снижался - примерно на 1,2 п.п. ниже максимума.

* С 1961 года на рынке облигаций была зафиксирована 31 распродажа.

* Средние накопленные потери во время таких распродаж составили 11,9%.

* Самая существенная распродажа произошла с июня 1980 года по август 1982 года, когда потери составили 38%. Это один самых драматических периодов в новейшей истории США - тогдашний глава ФРС Пол Волкер решил покончить с высокой (до 18%в год) инфляцией и начал резко поднимать ключевые ставки.

* В среднем распродажи длились 303 календарных дня, если считать нынешнюю распродажу, которая пока не закончилась.

* Минимальная продолжительность составила 16 дней - самая короткая распродажа была отмечена летом 1985 года.

* Самая долгая распродажа длилась 1309 дней, то есть больше трех лет кряду. Она происходила с апреля 1967 года по ноябрь 1970 года.

* Нынешняя распродажа не является чем-то из ряда вон выходящим. Она сравнима по своей динамике с распродажами 1994 и 2003 годов, хотя они были чуть более тяжелыми.

* 5 июля 2013 года совокупный доход от владения казначейскими облигациями составил минус 11,3%, в августе 2003 года он составлял минус 13,8%. В ноябре 1994 года он был еще ниже - минус 17,5%.

* Ни нынешние потери, ни потери 1994 и 2003 годов невозможно сравнить с потерями, которые инвесторы понесли во время распродаж 1979-1980 годов и 1980-1982 годов.

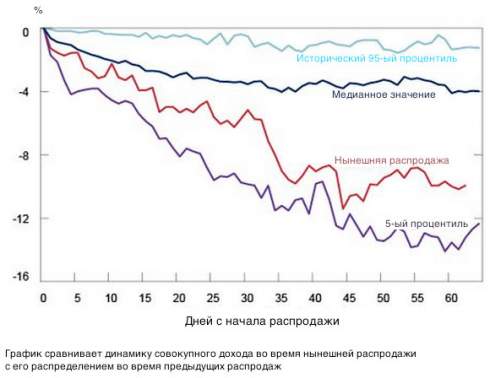

В нынешней распродаже нет ничего уникального

* Распродажи 2013, 2003 и 1994 годов похожи друг на друга по динамике: в первый месяц распродажи совокупный доход упал практически на одну и ту же величину.

* В 2013 и 2003 годах на втором месяце распродаже доход продолжил снижаться, а в 1994 году не изменился. Однако затем доход продолжил снижаться, а распродажа закончилась лишь спустя год.

Распродажа-2013 повторяет распродажу 2003 года

* Однако распродажа мая-июня 2013 года была все-таки одной из самых быстрых в истории США: совокупный доход в эти два месяца сократился очень резко. Но уже в июле снижение доходности замедлилось, а затем доходность начала расти.

Исторически в этот раз доход сократился очень быстро

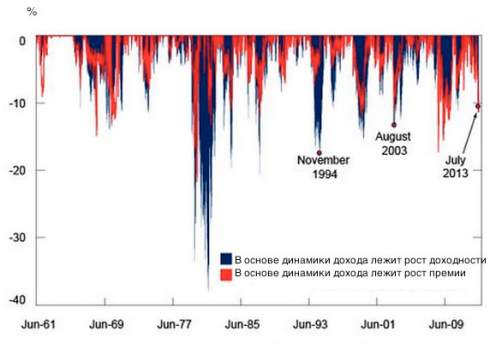

Почему случилась распродажа?

Чтобы ответить на этот вопрос, в ФРБ Нью-Йорка изучили премию за владение 10-летней казначейской облигацией с нулевым купонным доходом. Они выявили случаи падения совокупного дохода на основе роста премии.

* Практически каждый эпизод, когда доходность росла в последнее время, можно было объяснить с помощью роста премии.

* Этоключевое отличие от периодов ужесточения денежной политики 1994 года и 2004 года. Тогда падение совокупного дохода было полностью связано с ожидаемыми изменениями в денежной политике ФРС.

Нынешняя распродажа связана с желанием инвесторов получать большую премию за риск

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).

Президент США Дональд Трамп заявив про підвищення тимчасової митної

ставки на імпорт з усіх країн з 10 до 15 відсотків, яку він запровадив у

відповідь на рішення Верховного суду про незаконність тарифів,

уведених ним за механізмом закону про міжнародні надзвичайні економічні

повноваження (IEEPA).  У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Ціни на нафту підвищуються в середу, ринок стежить за розвитком ситуації

навколо Ірану й очікує публікації даних про запаси енергоносіїв у США.

Ціни на нафту підвищуються в середу, ринок стежить за розвитком ситуації

навколо Ірану й очікує публікації даних про запаси енергоносіїв у США. 24 лютого вартість золота знизилася, оскільки інвестори фіксували

прибуток після того, як під час попередньої сесії ціни на злитки

підскочили більш ніж на 2%.

24 лютого вартість золота знизилася, оскільки інвестори фіксували

прибуток після того, як під час попередньої сесії ціни на злитки

підскочили більш ніж на 2%. У січні кредиторам банків, що ліквідуються, виплатили 193 мільйона

гривень, більше частину коштів, 96% суми, отримали юридичні особи.

У січні кредиторам банків, що ліквідуються, виплатили 193 мільйона

гривень, більше частину коштів, 96% суми, отримали юридичні особи. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 24 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 24 лютого 2026 року. Голова Національного банку Андрій Пишний заперечив конфлікт із

британською фінтех-компанією Revolut, яка з 22 лютого закрила рахунки

користувачів - резидентів України.

Голова Національного банку Андрій Пишний заперечив конфлікт із

британською фінтех-компанією Revolut, яка з 22 лютого закрила рахунки

користувачів - резидентів України. Курс долара США слабо підвищується в парах з євро і фунтом стерлінгів і

помірно зростає до японської єни вранці у вівторок на тлі посилення

невизначеності в сфері міжнародної торгівлі.

Курс долара США слабо підвищується в парах з євро і фунтом стерлінгів і

помірно зростає до японської єни вранці у вівторок на тлі посилення

невизначеності в сфері міжнародної торгівлі. У Google Maps з'явився обмежений режим перегляду для користувачів, які не увійшли в обліковий запис Google.

У Google Maps з'явився обмежений режим перегляду для користувачів, які не увійшли в обліковий запис Google. Це дасть змогу Україні масштабувати цифрові сервіси, розбудувати

хмарні рішення та інтегрувати штучний інтелект у державні процеси.

Це дасть змогу Україні масштабувати цифрові сервіси, розбудувати

хмарні рішення та інтегрувати штучний інтелект у державні процеси.  Samsung Electronics спільно з оператором KT Corporation та фахівцями з вимірювань із Keysight офіційно відзвітували про успішне випробування технології X-MIMO. Це не черговий лабораторний стенд за зачиненими дверима, а повноцінний тест у реальних вуличних умовах Сеула

Samsung Electronics спільно з оператором KT Corporation та фахівцями з вимірювань із Keysight офіційно відзвітували про успішне випробування технології X-MIMO. Це не черговий лабораторний стенд за зачиненими дверима, а повноцінний тест у реальних вуличних умовах Сеула Американська Nvidia Corp. обговорює вкладення до $30 млрд в AI-стартап

OpenAI в рамках інвестраунду з потенційною оцінкою вартості всієї

компанії на рівні $730 млрд без урахування залучених коштів (pre-money),

пише CNBC із посиланням на джерело.

Американська Nvidia Corp. обговорює вкладення до $30 млрд в AI-стартап

OpenAI в рамках інвестраунду з потенційною оцінкою вартості всієї

компанії на рівні $730 млрд без урахування залучених коштів (pre-money),

пише CNBC із посиланням на джерело. Квантові обчислення, які десятиліттями залишалися переважно в наукових

лабораторіях, поступово наближаються до етапу комерційного застосування.

Квантові обчислення, які десятиліттями залишалися переважно в наукових

лабораторіях, поступово наближаються до етапу комерційного застосування. Стартап OpenStar Technologies з Нової Зеландії вперше у світі

утримував плазму з температурою 1 000 000 °C за допомогою надпровідного

магніту вагою в 1,5 тонни.

Стартап OpenStar Technologies з Нової Зеландії вперше у світі

утримував плазму з температурою 1 000 000 °C за допомогою надпровідного

магніту вагою в 1,5 тонни.  За словами Стеценка, у грудні 2025 року Україна подала до Міжнародного

союзу електрозв'язку (ITU) заявку на реєстрацію UASAT-NANO, а вже 17

лютого 2026 року мережа з'явилася в офіційній публікації BR IFIC Space.

За словами Стеценка, у грудні 2025 року Україна подала до Міжнародного

союзу електрозв'язку (ITU) заявку на реєстрацію UASAT-NANO, а вже 17

лютого 2026 року мережа з'явилася в офіційній публікації BR IFIC Space.