Фінансові новини

- |

- 28.01.26

- |

- 05:07

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Рынок корпоративных облигаций пытается набрать докризисные обороты

16:44 22.06.2011 |

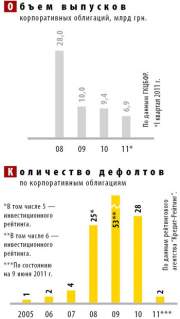

В этом году на рынке корпоративных облигаций стали наблюдаться признаки восстановления после кризиса. "Сейчас на "Фондовой бирже ПФТС" активно начали проводить первичные размещения корпоративных облигаций. Только с начала этого года на нашей бирже общий объем первичных размещений этих ценных бумаг превысил 3 млрд грн. Это в три раза больше, чем в 2010 г.", - говорит Андрей Коломиец, начальник управления по работе с эмитентами "Фондовой биржи ПФТС" (г.Киев; с 1997 г.; 34 чел.).

В этом году на рынке корпоративных облигаций стали наблюдаться признаки восстановления после кризиса. "Сейчас на "Фондовой бирже ПФТС" активно начали проводить первичные размещения корпоративных облигаций. Только с начала этого года на нашей бирже общий объем первичных размещений этих ценных бумаг превысил 3 млрд грн. Это в три раза больше, чем в 2010 г.", - говорит Андрей Коломиец, начальник управления по работе с эмитентами "Фондовой биржи ПФТС" (г.Киев; с 1997 г.; 34 чел.).

По словам фондовиков, одна из причин постепенного восстановления рынка - падение доходности на рынке государственных ценных бумаг (ЦБ; см. статью "Риск нем?"). Если в декабре 2009 г. ставки по краткосрочным ОВГЗ при размещении достигали 27% годовых, то уже в апреле 2011 г. - 7,8%. Это при том, что в мае инфляция выросла до 11% годовых.

Как результат, уменьшение интереса инвесторов к рынку ОВГЗ и повышение внимания к более доходным бумагам, в частности, к корпоративным облигациям.

Следует отметить, что восстанавливаться рынок корпоративных бондов начал с подачи государственных компаний. В 2010 г. корпоративные облигации разместили такие госкомпании, как "Борисполь", "Укртелеком" (приватизирован 11 марта 2011 г.) и "Украинские железные дороги". Следом за субсуверенными выпусками в 2011 г. начался выпуск облигаций банковского сектора. "Только нашей компании с начала года удалось привлечь более 2,5 млрд грн. для банков", - говорит Валерия Гонтарева, председатель совета директоров группы компаний "Инвестиционный Капитал Украина".

При этом в основном облигации выпускали банки с российским капиталом: "Сбербанк России", "Проминвестбанк", "ВТБ", "Русский Стандарт". "В этом году мы ожидаем размещения облигаций банковского сегмента еще на 4 млрд грн.", - уверяет г-жа Гонтарева. По словам Сергея Бирюка, члена Государственной комиссии по ценным бумагам и фондовому рынку, активизация выпусков банковских облигаций после экономического спада - естественный процесс.

"После кризиса сразу начинает восстанавливаться финансовый сектор. Потому в экономику идут прямые инвестиции и только потом - портфельные. Сейчас мы как раз подходим к тому этапу, когда должны пойти прямые инвестиции, в частности через выпуски корпоративных облигаций", - считает он.

Неприличное общество

Несмотря на оптимистические ожидания фондовиков, рынок корпоративных облигаций восстанавливается не так уж быстро. Ранее аналитики давали смелые прогнозы, согласно которым объемы рынка корпоративных бумаг достигли докризисного значения уже в 2011 г.

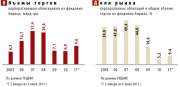

Однако этого пока не произошло. С начала нынешнего года доля торгов корпоративными облигациями в общем объеме сделок на фондовых биржах составила всего 9%. Это при том, что в докризисном 2007 г. данный показатель поднимался почти до 50% (см. "Доля...").

Однако этого пока не произошло. С начала нынешнего года доля торгов корпоративными облигациями в общем объеме сделок на фондовых биржах составила всего 9%. Это при том, что в докризисном 2007 г. данный показатель поднимался почти до 50% (см. "Доля...").

Инвесторы, в принципе, готовы вкладывать деньги в корпоративные бумаги, но делают это крайне осторожно. Причина очевидна: отсутствие большого количества надежных заемщиков. "На данный момент мы ощущаем дефицит качественных заемщиков", - отмечает Мария Репко, аналитик долговых рынков "Тройка Диалог Украина" (г.Киев; с 2005 г.; 30 чел.).

То же говорят и другие эксперты. "Может быть, в этом году мы решим провести размещение одного или двух корпоративных эмитентов из реального сектора экономики. Но пока очень сложно найти хороших корпоративных заемщиков для публичного выпуска облигаций", - утверждает Валерия Гонтарева.

Все дело в политике крупных компаний, имеющих доступ на западные рынки капитала. "Крупные компании с большой выручкой предпочитают занимать деньги за рубежом. Это понятно: ставки по еврооблигациям существенно ниже", - говорит г-жа Репко. На местный рынок корпоративных бумаг вынуждены выходить только те компании, у которых нет возможности привлечь деньги на западных биржах.

Долгая память

Следует отметить, что после кризиса инвесторы стали намного серьезнее подходить к выбору корпоративных облигаций. Это и неудивительно. Они хорошо помнят события 2009-2010 гг., когда обязательства по корпоративным облигациям массово не выполнялись.

Только в 2009 г. дефолт по облигациям допустили 53 эмитента, из которых 6 имели рейтинг инвестиционного уровня (см. "Количество дефолтов...").

И пока нет оснований полагать, что ситуация в корне изменилась к лучшему. С начала текущего года уже произошло два технических дефолта по облигациям строительных компаний в целом на 52,3 млн грн. По данным рейтингового агентства "Кредит-Рейтинг", компании не смогли своевременно выкупить облигации, предложенные инвесторами к досрочному выкупу, который предусмотрен условиями размещения. При этом были перенесены сроки введения в эксплуатацию строительных объектов.

"Несвоевременное выполнение обязательств компаниями было обусловлено низкими темпами восстановления строительной отрасли на фоне ограниченного доступа к кредитным ресурсам, а также недостаточностью платежеспособного спроса", - говорит Алексей Черноротов, и.о. начальника отдела корпоративных рейтингов агентства "Кредит-Рейтинг" (г.Киев; с 2001 г.; 40 чел.).

Напомним, что от дефолтов по выпускам корпоративных бумаг пострадали и вкладчики инвестиционных фондов. В 2007-2008 гг. многие частные инвесторы вложили деньги в диверсифицированные фонды. Тогда эти фонды часть активов вкладывали в корпоративные облигации.

При этом считалось, что таким образом управляющая компания снижает риски инвесторов при обвале рынка акций. Ярким примером может служить инвестфонд "Премиум-фонд Индексный" (компания по управлению активами "Конкорд Эссет Менеджмент"), который в прошлом году показал отрицательную доходность (-9%) при росте индекса ПФТС за тот же период на 70%. (см. статью "Клубника в слив...").

При этом считалось, что таким образом управляющая компания снижает риски инвесторов при обвале рынка акций. Ярким примером может служить инвестфонд "Премиум-фонд Индексный" (компания по управлению активами "Конкорд Эссет Менеджмент"), который в прошлом году показал отрицательную доходность (-9%) при росте индекса ПФТС за тот же период на 70%. (см. статью "Клубника в слив...").

Обусловлено это было тем, что в портфеле инвестфонда оказались дефолтные облигации. Стоит отметить, что в разгар кризиса, пользуясь неразберихой на рынке, некоторые эмитенты облигаций не выполняли свои обязательства перед кредиторами не столько по объективным причинам, сколько из-за нежелания платить (см. "Фондовик - о борьбе...").

По словам фондовиков, наблюдая волну дефолтов на рынке, некоторые предприимчивые собственники, не желая возвращать долг, искусственно обанкротили свои предприятия. Наиболее крупный скандал разгорелся с облигациями торговой сети "Караван". По информации, размещенной на сайте "Украинской ассоциации инвестиционного бизнеса" (УАИБ), без ведома облигационеров с баланса эмитента облигаций (ООО "Караван") были списаны активы и переведены в компанию "Адвентис", которая "ведет финансово-хозяйственную деятельность в киевском гипермаркете "Караван". Еще в 2009 г. в отношении ООО "Караван" было возбуждено уголовное дело. Однако инвесторы до сих пор так и не смогли вернуть свои деньги.

Темпы восстановления рынка замедляет и отсутствие спроса на корпоративные облигации украинских компаний со стороны нерезидентов.

По словам фондовиков, нерезиденты почти не инвестируют в украинские корпоративные бумаги небанковского сектора. "Основная причина - не очень хорошее отношение нерезидентов к гривне. Риски девальвации присутствуют. А захеджировать свои риски они не могут ввиду отсутствия на украинском рынке таких инструментов", - говорит Мария Репко. При этом процентные ставки по корпоративным бондам не настолько высоки, чтобы покрыть риск, который несет инвестор.

Взять и разрулить

Чтобы не столкнуться с пережитыми проблемами повторно, фондовики стараются добиться внесения в законодательство ряда изменений, которые сделали бы украинские бонды менее рисковым инструментом (см. "Фондовик - об изменениях"). В частности, в "Украинской ассоциации фондовых торговцев" (АУФТ) уже подготовили ряд инициатив. Во-первых, по мнению АУФТ, необходимо учредить институт собрания облигационеров с определенными полномочиями.

Такими полномочиями могут быть, например, получение компанией согласия на изменение предмета залога, назначение внеплановой аудиторской проверки в компании-эмитенте, предоставление эмитенту отсрочки выполнения обязательств по облигациям с погашением установленных процентных выплат на это время и др. Во-вторых, ввести представителя облигационеров в руководство эмитента.

"Представитель облигационеров - это лицо, которое будет обладать полномочиями контроля эмитента для защиты прав держателей облигаций. В том числе, чтобы исключить возможное списание активов эмитента без ведома облигационеров", - говорит Наталья Завгородная, начальник отдела нормативно-правового обеспечения АУФТ (г.Днепропетровск; с 2009 г.; 748 торговцев).

В-третьих, в АУФТ считают, что стоит внести изменения в законодательство, чтобы позволить эмитентам выпускать обеспеченные залогом облигации. По сути, облигации с залоговым обеспечением могут стать новым финансовым инструментом, который позволит эмитентам снизить процентную ставку при размещении, а инвесторам - придаст уверенности в том, что, в крайнем случае, у них будет возможность продать залог и выручить за него хоть какие-то деньги.

Стоит отметить, что до сих пор действия инвесторов по выбиванию долгов из эмитентов облигаций не увенчались успехом. Не создана даже ассоциация облигационеров, о которой фондовики начали говорить более года назад (см. "Чиновник - об ассоциации").

Чиновник - об ассоциации

Сергей Бирюк (50),

Сергей Бирюк (50),

член Государственной комиссии по ценным бумагам и фондовому рынку:

- Нам очень жаль, что до сих пор не создана ассоциация владельцев облигаций. Эта организация могла бы разрабатывать стандарты, что, в свою очередь, могло бы сделать инвестирование в облигации более надежным. Это необходимо, если инвесткомпании и банки не хотят опять выяснять друг у друга, кто кому продал некачественные ЦБ и почему потом эмитент не выполнил обязательства...

Так уже было в 2009 г. Может, стоит подумать о неком сообществе "друзей облигаций", которые будут помогать друг другу и вести себя по отношению друг к другу более корректно, а не продавать бумаги собственников компаний, которые привыкли всех обманывать. Понимание рынка банкирами и фондовиками должно основываться не только на сиюминутном желании получить прибыль. Стоит думать и о будущем - о периоде погашения облигаций.

Фондовики - ...

...о борьбе с эмитентами

Валерия Гонтарева (46),

Валерия Гонтарева (46),

председатель совета директоров группы компаний "Инвестиционный Капитал Украина" (г.Киев; с 2006 г.; 26 чел.):

- Наша борьба с недобросовестными заемщиками на украинском рынке не увенчалась успехом. Мы не продвинулись ни на йоту с той точки, с которой стартовали в 2009 г.

Заемщики, которые не рассчитались по облигациям вовремя, не сделали этого до сих пор. Все позиции наших фондов в таких бумагах обнулены. Та безнаказанность, которая была, никуда не делась. Один из примеров хорошо известен - это "Надра Банк". Мы выиграли все суды, включая Высший хозяйственный суд.

Уже полтора года у нас на руках имеется исполнительный лист. И с такими решениями судов еще три тысячи человек. Ни один юрист страны не может ответить, куда нам нужно обратиться по вопросу невыполнения решения суда. Может быть, в Суд по правам человека в Гааге? В прошлом году рынок корпоративных облигаций начал потихоньку восстанавливаться. Но память у инвесторов не настолько короткая, чтобы рынок корпоративных облигаций быстро восстановился.

...об изменениях

Андрей Герус (29),

Андрей Герус (29),

руководитель аналитического департамента инвесткомпании "Конкорд Капитал" (г.Киев; с 2004 г.; 80 чел.):

- Чтобы рынок корпоративных облигаций быстрее восстанавливался, необходимо изменить две вещи. Во-первых, раскрыть конечных бенефициаров тех эмитентов, которые размещают свои облигации. У нас был такой случай: когда мы размещали облигации эмитента, инвестор задал вопрос: кто собственник компании?

И лишь выяснив это, инвестор принял решение о покупке облигаций. Отношение собственника компании к своим кредиторам действительно имеет значение. Очень важно, как компания выплачивала обязательства по ЦБ во время кризиса. Если проблем не было, то отношение к компании у инвесторов будет достаточно хорошим.

Во-вторых, следует защитить права держателей облигаций в момент реструктуризации или дефолта. Я не уверен, что должна быть смена очереди кредиторов (согласно действующему законодательству, в случае банкротства юрлица требования держателей его облигаций удовлетворяются далеко не в первую очередь. - Ред.), но считаю, что права держателей облигаций должны быть более серьезно защищены. В Украине, в реалиях нашей судебной системы, облигации - инструмент более рисковый, чем в других развитых странах.

Уляницкая Анна

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Президент України Володимир Зеленський заявив, що двосторонній документ про гарантії безпеки від США готовий на 100 відсотків. Про це він повідомив у неділю, 25 січня, під час у Вільнюсі з президентами Литви та Польщі.

Президент України Володимир Зеленський заявив, що двосторонній документ про гарантії безпеки від США готовий на 100 відсотків. Про це він повідомив у неділю, 25 січня, під час у Вільнюсі з президентами Литви та Польщі. Президент України Володимир Зеленський повідомив, що на зустрічі з

президентом США Дональдом Трампом домовився про пакет ракет PAC-3 для

Patriot.

Президент України Володимир Зеленський повідомив, що на зустрічі з

президентом США Дональдом Трампом домовився про пакет ракет PAC-3 для

Patriot. Президент України Володимир Зеленський заявив, що лідер США Дональд Трамп підтримує ідею про зону вільної торгівлі для України.

Президент України Володимир Зеленський заявив, що лідер США Дональд Трамп підтримує ідею про зону вільної торгівлі для України. Рішення ухвалили після завершення наприкінці грудня 2025 року обміну

українських ВВП-варантів на нові цінні папери з погашенням у 2032-му.

Агентство також присвоїло їм рейтинг "CCC+".

Рішення ухвалили після завершення наприкінці грудня 2025 року обміну

українських ВВП-варантів на нові цінні папери з погашенням у 2032-му.

Агентство також присвоїло їм рейтинг "CCC+". Президент України Володимир Зеленський заявив, що документ про гарантії

безпеки для України вже готовий до підписання, коли це станеться -

залежить від США.

Президент України Володимир Зеленський заявив, що документ про гарантії

безпеки для України вже готовий до підписання, коли це станеться -

залежить від США. Взимку звички змінюються разом із погодою, і це добре помітно по тому, що з'являється на кухні частіше, ніж зазвичай.

Взимку звички змінюються разом із погодою, і це добре помітно по тому, що з'являється на кухні частіше, ніж зазвичай.  В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Стейблкоїни були на піку популярності у 2025 році. Втім, хоч

блокчейн-транзакцій було багато, але, виявляється, лише малу частину з

них можна вважати справжніми "платежами" у стейблкоїнах. Їх кількість

сильно завищена.

Стейблкоїни були на піку популярності у 2025 році. Втім, хоч

блокчейн-транзакцій було багато, але, виявляється, лише малу частину з

них можна вважати справжніми "платежами" у стейблкоїнах. Їх кількість

сильно завищена. Фонд гарантування вкладів фізичних осіб (ФГВФО) за 2025 рік виплатив

кредиторам банків, що ліквідуються, понад 3,7 млрд грн, з них 1,5 млрд

грн - державі.

Фонд гарантування вкладів фізичних осіб (ФГВФО) за 2025 рік виплатив

кредиторам банків, що ліквідуються, понад 3,7 млрд грн, з них 1,5 млрд

грн - державі. За словами Кіпоренка, серед факторів, що вплинули на зростання автокредитування - відносно стабільна економічна ситуація.

За словами Кіпоренка, серед факторів, що вплинули на зростання автокредитування - відносно стабільна економічна ситуація. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 23 січня 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 23 січня 2026 року. Курс долара США помірно підвищується в парі з євро, знижується в парах з фунтом стерлінгів і японською єною.

Курс долара США помірно підвищується в парі з євро, знижується в парах з фунтом стерлінгів і японською єною. Американська банківська асоціація (ABA) заявила, що запобігання

зростанню прибутковості стейблкоїнів стане одним з її ключових

пріоритетів у 2026 році.

Американська банківська асоціація (ABA) заявила, що запобігання

зростанню прибутковості стейблкоїнів стане одним з її ключових

пріоритетів у 2026 році.  За словами джерел газети, Revolut веде переговори з американськими

чиновниками про подання заявки на ліцензію через Управління контролера

грошового обігу (Office for the Comptroller of the Currency, OCC).

За словами джерел газети, Revolut веде переговори з американськими

чиновниками про подання заявки на ліцензію через Управління контролера

грошового обігу (Office for the Comptroller of the Currency, OCC). Компанія OpenAI оголосила про запуск тестування рекламних оголошень у

сервісі ChatGPT. Відтепер частина користувачів у США, які користуються

безкоштовним планом або новим тарифом Go за $7 на місяць, бачитимуть

рекламу в інтерфейсі чат-бота.

Компанія OpenAI оголосила про запуск тестування рекламних оголошень у

сервісі ChatGPT. Відтепер частина користувачів у США, які користуються

безкоштовним планом або новим тарифом Go за $7 на місяць, бачитимуть

рекламу в інтерфейсі чат-бота.  З 1 квітня в Китаї набудуть чинності нові національні стандарти з

переробки тягових батарей електромобілів. Ключовим елементом реформи

стане єдина державна інформаційна платформа, яка дозволить відстежувати

батареї протягом усього життєвого циклу

З 1 квітня в Китаї набудуть чинності нові національні стандарти з

переробки тягових батарей електромобілів. Ключовим елементом реформи

стане єдина державна інформаційна платформа, яка дозволить відстежувати

батареї протягом усього життєвого циклу У червні 2025 року родина президента США Дональда Трампа запустила

оператора віртуальної мережі мобільного зв'язку Trump Mobile та заразом представила власний смартфон - T1 Phone.

У червні 2025 року родина президента США Дональда Трампа запустила

оператора віртуальної мережі мобільного зв'язку Trump Mobile та заразом представила власний смартфон - T1 Phone.  Рада ЄС ухвалила поправку до регламенту, що дозволить сприяти створенню гігафабрик штучного інтелекту (ШІ) у Європі.

Рада ЄС ухвалила поправку до регламенту, що дозволить сприяти створенню гігафабрик штучного інтелекту (ШІ) у Європі. Кількість абонентів "Київстару", які зареєструвалися для використання

технології Starlink Direct to Cell (D2C, прямий супутниковий зв'язок зі

смартфоном) від часу її запуску у листопаді 2025 року, перевищила 3 млн

абонентів, найактивніше сервісом користуються в Києві, Львові, Вінниці,

Хмельницькому та Дніпрі

Кількість абонентів "Київстару", які зареєструвалися для використання

технології Starlink Direct to Cell (D2C, прямий супутниковий зв'язок зі

смартфоном) від часу її запуску у листопаді 2025 року, перевищила 3 млн

абонентів, найактивніше сервісом користуються в Києві, Львові, Вінниці,

Хмельницькому та Дніпрі Згідно з угодою, тайванські компанії з виробництва мікросхем та

технологій інвестують щонайменше $250 млрд у виробничі потужності в США,

а уряд Тайваню гарантуватиме цим компаніям кредит на $250 млрд.

Згідно з угодою, тайванські компанії з виробництва мікросхем та

технологій інвестують щонайменше $250 млрд у виробничі потужності в США,

а уряд Тайваню гарантуватиме цим компаніям кредит на $250 млрд. США впроваджують 25% мита на певні чипи для штучного інтелекту, вироблені на Тайвані, зокрема NVIDIA H200. Як передає

Bloomberg, уряд буде стягувати мито з мікросхем, які ввозяться до США

перед остаточною відправкою китайським клієнтам та на інші закордонні

ринки.

США впроваджують 25% мита на певні чипи для штучного інтелекту, вироблені на Тайвані, зокрема NVIDIA H200. Як передає

Bloomberg, уряд буде стягувати мито з мікросхем, які ввозяться до США

перед остаточною відправкою китайським клієнтам та на інші закордонні

ринки.