Фінансові новини

- |

- 02.03.26

- |

- 12:50

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Несмотря на отдельные случаи дефолтов, украинские банки уже готовы осуществлять новые заимствования за рубежом

18:02 26.04.2010 |

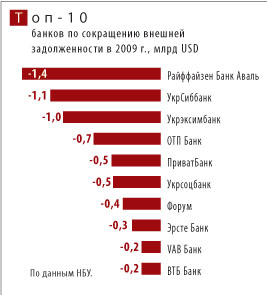

Всего с начала кризиса украинские банки погасили долгов на $12 млрд (см. "Объемы..."). При этом отметим, что материнские структуры активно отзывали фондирование, которое они до кризиса предоставляли своим дочерним структурам в Украине (см., например, БИЗНЕС №18-19 от 11.05.09 г., стр.28-31). Так, больше всех - почти $1,4 млрд - внешним кредиторам в 2009 г. выплатил "Райффайзен Банк Аваль" (см. "Топ-10 банков..."). Финучреждение погасило три синдицированных кредита более чем на $760 млн. Судя по всему, львиная доля выплаченного пришлась на погашение непубличных долгов перед материнской структурой. "У нас была огромная избыточная ликвидность. В условиях почти полного прекращения кредитования в инвалюте были все основания погашать внешнюю задолженность. И в 2010 г. нам предстоит погасить всего $30 млн", - объясняет Виктория Масна, начальник управления по работе с финансовыми институтами "Райффайзен Банка Аваль" (г.Киев; с 1992 г.; 17 тыс.чел.).

Всего с начала кризиса украинские банки погасили долгов на $12 млрд (см. "Объемы..."). При этом отметим, что материнские структуры активно отзывали фондирование, которое они до кризиса предоставляли своим дочерним структурам в Украине (см., например, БИЗНЕС №18-19 от 11.05.09 г., стр.28-31). Так, больше всех - почти $1,4 млрд - внешним кредиторам в 2009 г. выплатил "Райффайзен Банк Аваль" (см. "Топ-10 банков..."). Финучреждение погасило три синдицированных кредита более чем на $760 млн. Судя по всему, львиная доля выплаченного пришлась на погашение непубличных долгов перед материнской структурой. "У нас была огромная избыточная ликвидность. В условиях почти полного прекращения кредитования в инвалюте были все основания погашать внешнюю задолженность. И в 2010 г. нам предстоит погасить всего $30 млн", - объясняет Виктория Масна, начальник управления по работе с финансовыми институтами "Райффайзен Банка Аваль" (г.Киев; с 1992 г.; 17 тыс.чел.).

Активно рассчитывался с внешними кредиторами и УкрСиббанк. Он также погасил три синдицированных займа более чем на $400 млн, тогда как его суммарная внешняя задолженность сократилась на $1,1 млрд. Государственный Укрэксимбанк выплатил иностранным кредиторам около $1 млрд. Из них примерно $0,6 млрд были направлены на погашение так называемых публичных долгов - синдицированного кредита и еврооблигаций. На начало текущего года наибольшая внешняя задолженность была у УкрСиббанка, "ОТП Банка", "ВТБ Банка", "Райффайзен Банка Аваль" и других финучреждений с иностранным капиталом.

Активно рассчитывался с внешними кредиторами и УкрСиббанк. Он также погасил три синдицированных займа более чем на $400 млн, тогда как его суммарная внешняя задолженность сократилась на $1,1 млрд. Государственный Укрэксимбанк выплатил иностранным кредиторам около $1 млрд. Из них примерно $0,6 млрд были направлены на погашение так называемых публичных долгов - синдицированного кредита и еврооблигаций. На начало текущего года наибольшая внешняя задолженность была у УкрСиббанка, "ОТП Банка", "ВТБ Банка", "Райффайзен Банка Аваль" и других финучреждений с иностранным капиталом.

Отсрочка платежа

В то же время некоторые банки в условиях кризиса оказались не в состоянии рассчитываться по внешним обязательствам и вынуждены были реструктурировать задолженность. Как уже писал БИЗНЕС (см. №27 от 06.07.09 г., стр.24, 25), первым сделку по реструктуризации еврооблигаций на $840 млн осуществил "Альфа-Банк (Украина)". Позже его примеру последовали еще три отечественных финучреждения с национальным капиталом. Так, банк "Финансы и Кредит" реструктурировал еврооблигации на $100 млн, которые должен был погасить в январе 2010 г. Однако руководству банка удалось убедить инвесторов отсрочить выплату 95% долга на четыре года - до 25 января 2014 г. Банку пришлось выплатить в срок всего 5% задолженности. При этом ставка купона по еврооблигациям увеличилась незначительно - с 10,375% до 10,5% годовых. В марте текущего года евробонды на $125 млн с погашением в июне 2010 г. переоформил "VAB Банк". Финучреждение предложило кредиторам продлить срок обращения еврооблигаций на четыре года, с повышением купонной ставки с 10,125% до 10,5% годовых. Кроме того, было решено перейти от полугодовых к квартальным купонным выплатам. При этом банк обязался выплатить инвесторам 10% долга 14 июня 2010 г. На похожих условиях реструктурировал свою задолженность в размере $275 млн по еврооблигациям с первоначальной датой погашения 16 февраля 2010 г. ПУМБ. Инвесторам было предложено продлить срок погашения до 2014 г., увеличив купонную ставку с 9,75% до 11% годовых. Кроме того, в феврале этого года банк погасил 8% номинальной суммы долга. Помимо еврооблигаций ПУМБ реструктурировал и другие внешние долги. "Все остальные инструменты, включая синдицированные и двусторонние кредиты, были объединены в один пул обязательств на $237 млн и теперь представляют собой единый синдицированный кредит, обслуживаемый на одинаковых условиях: дата погашения - 31 декабря 2014 г., процентная ставка - Libor+2,5% (с 2013 г. - Libor+3%)", - говорится в сообщении банка. Внешнюю задолженность на достаточно крупную сумму - $400 млн - удалось реструктурировать Кредитпромбанку. Соглашение, подписанное с кредиторами 1 февраля 2010 г., предполагает продление существующей задолженности банка в $400 млн перед международными кредиторами. При этом в соглашениеи о реструктуризации предусматривается конвертация более $100 млн внешнего долга банка в его акции. В результате группа инвесторов, состоящая из более чем 20 крупнейших международных кредиторов (в частности, Cargill и ЕБРР), станет совместным владельцем существенного миноритарного пакета акций Кредитпромбанка. Отметим, что никак не удается реструктурировать еврооблигации на $175 млн с погашением в июне 2010 г. "Надра Банку", в котором уже второй год работает временная администрация НБУ (см. БИЗНЕС №35 от 31.08.09 г., стр.26-29).

Участники рынка считают, что факт реструктуризации внешней задолженности каким-либо банком серьезно осложнит работу такого финучреждения на международных валютных рынках уже в ближайшем будущем. "Инвесторы будут очень осторожно относиться к таким банкам, особенно на данном этапе", - отмечает Виктория Масна. В то же время в банках, реструктурировавших внешние долги, сохраняют оптимизм. "Я думаю, что негативного влияния не будет, так как мы предложили инвесторам очень хорошие для нынешнего рынка условия реструктуризации", - говорит Владимир Хлывнюк, председатель правления банка "Финансы и Кредит" (г.Киев; с 1992 г.; 5 тыс.чел.).

Планов громадье

Согласно "Основам денежно-кредитной политики на 2010 г.", корпоративному сектору в текущем году предстоит погасить около $18 млрд внешнего долга. Хотя, по оценкам самих банкиров, погашать придется около $15 млрд. Отметим: доля публичных обязательств в этой сумме незначительна. Так, в феврале текущего года еврооблигации на $400 млн уже погасил Укрсоцбанк. Таким образом, до конца 2010 г. провести процентные выплаты по еврооблигациям предстоит лишь двум украинским банкам. В июле УкрСиббанк должен заплатить $200 млн, в августе банк "Південний" - $100 млн. Похоже, что эти финучреждения не намерены реструктурировать свою задолженность. Более того, по словам председателя правления банка "Південний" (г.Одесса; с 1993 г.; 2,5 тыс.чел.) Вадима Мороховского, финучреждение намерено в конце 2010 г. выпустить новые евробонды почти на $150 млн. О планах выхода на рынок евробондов в начале 2011 г. заявила также Елена Жукова, председатель правления Мегабанка (г.Харьков; с 1991 г.;2 тыс.чел.). По ее словам, объем выпуска еврооблигаций может составить не менее $100 млн. Мнения банкиров относительно перспектив внешних заимствований в текущем году диаметрально противоположны. Оптимисты считают, что при правильной тактике поведения на рынке это возможно. "Спрос на еврооблигации украинских эмитентов есть. Другой вопрос, сколько рынок готов одолжить и на каких условиях. Многое будет зависеть от успешного завершения переговоров правительства с МВФ", - говорит Доминик Меню, глава представительства BNP Paribas в Украине (г.Киев; с 2004 г.; 10 чел). Напомним: в последнее время иностранные инвесторы (нерезиденты) активно скупают государственные облигации (ОВГЗ). В свою очередь, Виктория Масна считает, что первым на рынок внешних займов должно выйти правительство, затем - госбанк и только потом - частные эмитенты. "Было бы логично, если бы государство установило ориентир цены заимствований, разместив свои еврооблигации, а уже потом бы вышли и коммерческие банки. Как известно, Нацбанк ограничил максимально возможную ставку привлечения ресурсов - 11% годовых. Вряд ли сейчас банки с частным украинским капиталом могут привлечь ресурсы по такой стоимости. Однако это будет вполне возможно во второй половине 2010 г.", - поясняет г-жа Масна. В этой связи заметим, что в конце марта заместитель министра финансов Андрей Кравец заявлял о намерениях правительства выпустить еврооблигации уже в мае-июне текущего года. А недавно стало известно, что Укрэксимбанк уже обсуждает с иностранными инвесторами возможность привлечения средств путем размещения еврооблигаций. В то же время Вячеслав Юткин, первый заместитель председателя правления Проминвестбанка (г.Киев; с 1992 г.; 10 тыс.чел.), полагает, что в 2010 г. рыночное размещение евробондов украинскими банками малореально, за исключением финучреждений с иностранным капиталом и госбанков. "Международные инвесторы не готовы одалживать банкам, которые показывают убытки. К тому же слишком свежи в памяти случаи реструктуризации еврооблигаций отечественных банков, что само по себе является источником негатива", - говорит банкир.

Дмитрий Гриджук (50),

Дмитрий Гриджук (50),

председатель правления банка "Хрещатик" (г.Киев; с 1993 г.; 2 тыс.чел.):

- У банков с украинским капиталом есть объективная необходимость привлечения на международных рынках длинных ресурсов для кредитования клиентов-экспортеров. Однако следует признать, что шансы привлечь такой ресурс в текущем году по оправданной цене у этой группы банков минимальны, так как их кредитные рейтинги недостаточно высоки. Думаю, что в текущем году хорошие шансы на осуществление внешних заимствований среди финучреждений с украинским капиталом имеет только государственный Укрэксимбанк.

Павел Цетковский (41),

Павел Цетковский (41),

заместитель председателя правления "Эрсте Банка" (г.Киев; с 2005 г.; 3 тыс.чел.):

- Банкам с иностранным капиталом сейчас нет необходимости привлекать внешние займы на открытом рынке, так как они всегда могут получить поддержку от материнской структуры. В то же время финучреждения с украинским капиталом нуждаются в таких заимствованиях для рефинансирования существующей задолженности. Считаю, что в условиях ограниченного валютного кредитования целесообразнее рассмотреть вопрос о выпуске внутренних облигаций в гривне. Такой инструмент мог бы пользоваться спросом, в том числе среди нерезидентов.

Дмитрий Гриньков

|

Виктор А.

30.04.10, , инфо

|

А Хрещатик даже гос учреждения "зовут на помощь")

|

Ника

29.04.10, , инфо

|

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Вартість золота та інших дорогоцінних металів активно зростає в понеділок через ескалацію конфлікту на Близькому Сході.

Вартість золота та інших дорогоцінних металів активно зростає в понеділок через ескалацію конфлікту на Близькому Сході. Курс долара США активно зміцнюється до євро, фунта стерлінгів та єни

завдяки підвищеному попиту на захисні активи на тлі воєнних дій на

Близькому Сході.

Курс долара США активно зміцнюється до євро, фунта стерлінгів та єни

завдяки підвищеному попиту на захисні активи на тлі воєнних дій на

Близькому Сході. Верховна Рада ратифікувала угоду між урядами України та Республіки

Польща про діяльність Bank Gospodarstwa Krajowego (BGK) в Україні.

Верховна Рада ратифікувала угоду між урядами України та Республіки

Польща про діяльність Bank Gospodarstwa Krajowego (BGK) в Україні. Курс долара США помірно слабшає до євро і японської єни і слабо зміцнюється до фунта стерлінгів вранці в п'ятницю.

Курс долара США помірно слабшає до євро і японської єни і слабо зміцнюється до фунта стерлінгів вранці в п'ятницю. овідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 26 лютого 2026 року.

овідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 26 лютого 2026 року. Курс долара США демонструє помірне зниження в парі з японською єною, а також слабо змінюється до євро і фунта стерлінгів.

Курс долара США демонструє помірне зниження в парі з японською єною, а також слабо змінюється до євро і фунта стерлінгів. Вартість золота продовжує підніматися в середу через геополітичну напруженість.

Вартість золота продовжує підніматися в середу через геополітичну напруженість. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.