Фінансові новини

- |

- 02.03.26

- |

- 12:52

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Рынок сжиженного газа в Украине выходит на новый этап развития

10:32 27.01.2016 |

Экономическая болтанка, заставляющая украинцев искать доступную альтернативу бензину и дизтопливу, способствует быстрому изменению структуры потребления моторного топлива в стране. Массовый переход потребителей на сжиженный углеводородный газ (СУГ, LPG) значительно увеличил долю этого топлива на розничном рынке. Вместе с тем растущее третий год интенсивное потребление автогаза вскрывает пласты проблем, к которым рынок оказался не готов, - недобросовестная конкуренция, неподготовленная инфраструктура хранения топлива, недиверсифицированные поставки, низкое качество топлива и другие важные аспекты. Решение большинства из них невозможно без участия государства, которое пока слабо контролирует ситуацию на этом перспективном рынке.

Экономическая болтанка, заставляющая украинцев искать доступную альтернативу бензину и дизтопливу, способствует быстрому изменению структуры потребления моторного топлива в стране. Массовый переход потребителей на сжиженный углеводородный газ (СУГ, LPG) значительно увеличил долю этого топлива на розничном рынке. Вместе с тем растущее третий год интенсивное потребление автогаза вскрывает пласты проблем, к которым рынок оказался не готов, - недобросовестная конкуренция, неподготовленная инфраструктура хранения топлива, недиверсифицированные поставки, низкое качество топлива и другие важные аспекты. Решение большинства из них невозможно без участия государства, которое пока слабо контролирует ситуацию на этом перспективном рынке.

Потребление сжиженного газа в качестве моторного топлива в Украине в 2015 г. составило 1115 тыс. т - новый рекорд, на 16% превысивший потребление в 2014-м. Благодаря увеличению потребления почти на 35% за последние четыре года СУГ занял заметное место на рынке моторных топлив: сегодня на каждые проданные на АЗС 10 л бензина уже приходится порядка 7 л сжиженного газа, а в общем объеме розничных продаж СУГ занимает почти четверть (рис. 1). Еще четыре-пять лет назад такие пропорции казались фантастикой.

"Золотое правило" автогаза гласит, что его цена не должна превышать 50% цены бензина. Поэтому когда в Украине в отдельных регионах отношение опускалось порой до 35%, успех газу был обеспечен (рис. 2).

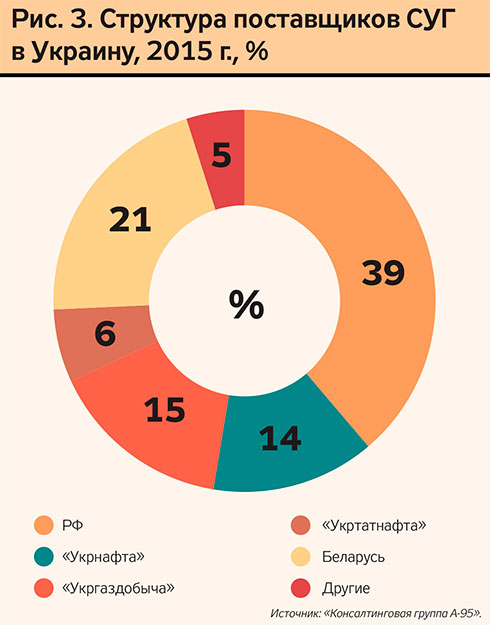

В поисках путей диверсификации

Последние годы характеризуются падением отечественного производства газа, и 2015-й не стал исключением. И если "Укрнафта" удержала падение производства СУГ в рамках 6% (до 154,15 тыс. т в 2015 г.), то "Укргаздобыча" "уронила" этот показатель до 13% (до 172,63 тыс. т). Уже девятый год кряду растущий спрос на СУГ удовлетворяют импортные поставки. По итогам 2015 г. на импорт приходится более 63%, а в пиковые месяцы его доля превышала 70%. Основные источники снабжения рынка пока остаются в РФ и Беларуси. Еще в 2014 г. обогнав по объемам крупнейшего украинского производителя - "Укргаздобычу", россияне в 2015 г. активизировались, увеличив поставки СУГ на 53%. Благодаря такому росту доля россиян на украинском рынке возросла с 30% в 2014-м до почти 40% в 2015-м (рис. 3).

В условиях низких цен, когда логистические затраты поставок в Европу для большинства российских производителей сравнивались с выручкой, ближайший, украинский, рынок был самым комфортным. Последствия столь плотной связи особенно видны стали в сентябре, когда цены газа на ровном месте взлетели на треть из-за дефицита, образовавшегося вследствие срыва поставок из РФ. Причины нарушения отгрузок "Роснефтью" (крупнейшим поставщиком СУГ в Украину) не выяснены до сих пор, однако прецедент крайне неприятный.

Аналогичная неприятность на почве "российской завязки" случилась и в Польше. Однако поляки с недавних пор имеют арбитра в виде хаба в регионе АРА (Амстердам-Роттердам-Антверпен). По словам представителя трейдера Tyczka Polska Пиотра Кобылянски, как только цены в Польше неестественно растут, в порт Гданьска сразу заходят танкеры с газом, в том числе производства США. В результате рынок "остывает", а дефицит компенсируется.

В Украине диверсификация поставок СУГ ограничена небольшими партиями из Польши, Румынии, Словении, Венгрии, да и то чаще в теории. Значительно больше вариантов в Черном море, однако после аннексии Крыма в строю остались лишь терминалы "Привата" в Одессе и Ильичевске, которые пока работают только в режиме отгрузки транзитного газа; керченские комплексы уже недоступны. Есть несколько перевалок в Рени, но на крупные поставки они не рассчитаны.

"Говоря о терминалах в Рени, нужно учитывать также логистические потери при транзите через молдавскую территорию и более высокие цены на море относительно восточной границы, - говорит директор компании "Газтрон-Украина" Владислав Колодяжный. - Частично заместить объемы СУГ возможно, но их стоимость однозначно будет выше традиционных путей доставки".

Трейдеры отмечают, что важно наладить логистику поставок, создать прецедент, и потом этот канал будет использоваться свободно. Несколько лет назад никто и подумать не мог о закупке дизтоплива в Польше или Греции (у нас ведь нефтяной центр был на востоке), а теперь это норма. Точно так же будет разрушена российско-ориентированная парадигма рынка СУГ.

Заход сверху

Отличительной чертой рынка в 2015 г. стало переформатирование конкуренции на нем. Еще три года назад большинство крупных сетей если и ставили АЗГП на своих станциях, то предпочитали отдать эту тему на аутсорсинг специализированным газовым компаниям, имеющим опыт и инфраструктуру. Тогда рынком правили такие операторы, как "Надежда", "Автотранс", "СГ" (сейчас - "Пропан-Трейд"), "Газовик", "ЛПГ" и некоторые другие. Когда в 2008-2010 гг. потребление стало подавать отчетливые сигналы роста, крупные сетевики решили перевести АГЗП в свою собственность, оставив на подряде лишь снабжение, а вскоре многие перешли на собственное обеспечение ресурсом.

Сегодня на операторов крупных сетей АЗК приходится лишь 20% поставок газа в Украину, в то время как их доля в розничном рынке составляет не менее 50%. Среди мейджеров, не снабжающих себя полностью, остались ОККО, Shell, АМIК, SOCAR, ТНК и "Маркет". Впрочем, все они, кроме ОККО, продают сравнительно небольшие объемы газа. Что касается львовского оператора, он дебютировал в самостоятельных поставках в конце 2014 г. и наращивает их с каждым месяцем.

Основная причина несамостоятельности крупных операторов - отсутствие у них газонакопительных станций (ГНС), хранилищ для сжиженного газа. Этот же аспект - залог успеха на рынке упомянутых небольших компаний. Достаточно резкий рост рынка в 2012-2014 гг. вскрыл острый дефицит мощностей хранения СУГ в Украине, сегодня ситуация прогнозируемо достигла критического уровня, вынудив крупных розничных операторов задуматься о собственной инфраструктуре. Первым "созрел" WOG, который на центральном отраслевом форуме LPG Ukraine 2015, прошедшем в октябре 2015 г., огорошил всех своими планами. По словам директора компании Сергея Корецкого, уже в 2016-м компания намерена торговать с двух ГНС, для чего парк газовозов будет увеличен до 40 единиц. Кроме того, WOG договорился с "Днепррегионгазом" и ДП "Пропан", входящими в крупнейший в Украине пул облгазов, об аренде мощностей ГНС в Днепропетровске и Житомире. По оценкам экспертов, такие форпосты позволят WOG потеснить коллег по оптовому рынку уже очень скоро.

Не спят и небольшие газовые операторы: "Надежда" достраивает ГНС в Бородянке, "Газтрон-Украина" начал строительство в Борисполе. Кроме того, на базе хранилищ облгазов назревает многообещающий проект, который реализует новичок рынка "Мастер-Премиум". Компания уже начала импорт ресурса в Украину с последующей его продажей на собственных электронных аукционах, однако подробности проекта пока доподлинно неизвестны.

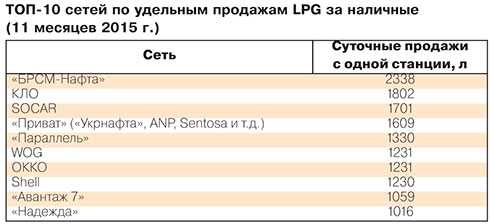

Углубление крупных сетевиков в газовый рынок не могло не сказаться на конкуренции в розничном секторе. По данным "Консалтинговой группы А-95", одними из лидеров по темпу прироста розничных продаж стали сети WOG, ОККО и Shell. Прирост удельной реализации на одну точку составил соответственно 67, 56 и 43%. Одним из ключей к успеху мейджеров на газовом поприще стала более гибкая ценовая политика. Так, согласно данным "Консалтинговой группы А-95", крупные сети все чаще стоят в средних рыночных ценах, тогда как еще в 2014 г. в основном это были самые высокие ценники на рынке. Операторы признаются, что приемы "бензинового" маркетинга на стремящихся к экономии водителей не действуют. Именно по этой причине самые высокие результаты у низшего ценового дивизиона - "Привата" и "БРСМ-Нафты", а также у КЛО, которая в 2015 г. изрядно баловала клиентуру щедрыми акциями. Исключением остается лишь SOCAR, который, находясь в верхнем ценовом диапазоне, оказался популярен среди потребителей газа.

Темные дела

Неприкрытый интерес к розничному рынку газа со стороны крупных компаний, тем не менее, в 2015 г. не материализовался в расширение их сбытовой сети, как это происходило в последние годы. По словам участников рынка, серьезным ограничителем для расширения остаются устаревшие строительные нормы. Например, как признаются в Shell, которая строго блюдет все технические требования, компания находится у потолка возможностей в плане расширения газовой сети. В 2015 г. прирост числа модулей зафиксирован лишь у "Привата" и "БРСМ-Нафты". Первый оператор, как известно, имеет широкие резервы на своей сети, а второй, видимо, не особо вчитывается в строительные ограничения.

По оценкам аналитиков "Консалтинговой группы А-95", сегодня в Украине работает около 4000 розничных точек продажи сжиженного газа, порядка 500 из которых появились в 2015 г. По-прежнему точного числа АГЗП в Украине не знает никто - ни МЧС, ни Госгорпромнадзор, ни ГФС.

Туман начал сильно сгущаться в конце 2014 г., когда на бойких региональных рынках появились целые сети нелегальных заправок. Сегодня "подзаборная" торговля - головная боль газового ритейла и, к сожалению, знамя, под которым прошел 2015 г.

Самую активную борьбу с нелегалами развернули в Киеве - из 450 известных пунктов продажи сжиженного газа около 250 занимают свои места без разрешения властей. По словам руководителя департамента транспортной инфраструктуры Киевгорадминистрации Александра Козловского, проблемы с землеотводом имеют если не все, то практически все отдельно стоящие АГЗП, построенные за последние два-три года. Упомянутый департамент сейчас старается бороться с незаконно установленными модулями, однако результаты работы пока оставляют желать лучшего - через непродолжительное время все демонтированные модули возвращаются на место.

Безнаказанность теневой торговли привела к созданию целых ассоциаций, которые, стоит заметить, пока действуют эффективнее крупных отраслевых объединений.

Одиозным заправкам вменяется чуть ли не нарушение правил благоустройства города и другие нетяжкие грехи. Именно мягкость наказания за такие нарушения позволяет разношерстным нелегалам оперативно возвращаться на место и ждать очередного демонтажа.

Очевидно, ситуация выглядела бы иначе, будь в претензиях к сетям АГЗП земельный самозахват или неуплата розничного акцизного налога, которые и есть главным злом всей этой истории. По разным оценкам, только киевский бюджет в 2015 г. из-за торговли газом мимо кассы не досчитывался ежемесячно около 10 млн грн розничного акциза.

Беззубость властей в борьбе с неуплатой розничного акциза в 2015 г. привела к тому, что торговля мимо кассы распространилась далеко за пределы как столицы, так и сегмента "подзаборных" АГЗП. Постыдное явление было замечено и на мультитопливных станциях, причем иногда - крупных сетей. Справедливости ради стоит отметить, что бутафорный чек на заправке выдают, однако никакой фискальной нагрузки он зачастую не несет.

С 1 января 2016 г. ставка акцизного налога была пересмотрена. С 5% (около 0,45 грн/л в среднем по 2015 г.) она была изменена на 0,042 евро/л (1,13 грн по состоянию на 20 января 2016 г.). В ситуации, когда власти демонстрируют полную беспомощность в борьбе с "тенью", это будет означать одно - еще большие потери местных бюджетов, для наполнения которых этот непутевый налог был придуман. Причем потери сначала вырастут из-за увеличения ставки акциза, а вскоре - за счет неизбежного роста популяции нелегалов, ведь работать с новыми ставками намного интереснее.

Сегодня в Киеве мы наблюдаем показательную картину: мелкие сети, дабы пресечь появление новых конкурентов на нелегальном рынке, с конца декабря 2015 г. держат цены на уровне 6,8-7,0 грн/л. Фактически это "голая" стоимость поставки газа на АГЗП без учета акциза и эксплуатационных расходов, не говоря уж о хоть каком-нибудь заработке. Увеличение налоговой нагрузки на цену не повлияло, то есть теоретически вариантов два: либо это работа в длинный минус, либо это просто дерзкое уклонение от уплаты налогов под самым носом у фискалов. В первом случае, в вероятность которого мало кто верит, хотелось бы в очередной раз задать вопрос АМКУ, а во втором, более реальном и очевидном, - сотрудникам ГФС. А пока чиновники продолжают молча смотреть на этот беспредел, налоги бурной рекой утекают из бюджета в карманы нелегалов, полностью разрушая конкуренцию на топливном рынке.

***

Прирост рынка газа показывает, что украинские автовладельцы не отказываются от возможности сэкономить на топливе. Новые показатели рынка означают, что благодаря замещению бензина автогазом в 2015 г. сэкономлено порядка 16 млрд грн. Согласно распространенному в трейдерской среде мнению, темпы роста потребления сжиженного газа в Украине сохранятся в нынешних условиях до 2017-2018 гг. Решение ряда вопросов для дальнейшего благополучного роста - качества топлива, оптимизации логистических схем, инфраструктуры хранения - под силу самим операторам рынка. Другое дело - разрушающая цивилизованный рынок теневая торговля, удушение которой без активного участия государства невозможно. Пока же выходит в одни ворота: одним действием власти стимулируют развитие нелегальной сферы, поднимая налоги для легального бизнеса, а бездействием - снимают ограничения для беспрепятственного развития теневого сектора.

Артем Куюн, "Консалтинговая группа А-95"

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Державна служба геології та надр провела перші у

2026 році електронні торги з продажу шести спеціальних дозволів на

користування надрами. Очікувана сума надходжень до держбюджету становить

45,75 млн грн.

Державна служба геології та надр провела перші у

2026 році електронні торги з продажу шести спеціальних дозволів на

користування надрами. Очікувана сума надходжень до держбюджету становить

45,75 млн грн.

Спотові ціни на газ в Європі вранці в понеділок зростають більш ніж на 20% на тлі новин навколо Ірану.

Спотові ціни на газ в Європі вранці в понеділок зростають більш ніж на 20% на тлі новин навколо Ірану. У січні Україною було перевезено 24,8 млн тонн вантажів, на 5,4% менше, ніж роком раніше.

У січні Україною було перевезено 24,8 млн тонн вантажів, на 5,4% менше, ніж роком раніше.

Україна в 2025/2026 маркетинговому році експортує 23,8 млн тонн кукурудзи, що на 8,3% більше за показники попереднього сезону.

Україна в 2025/2026 маркетинговому році експортує 23,8 млн тонн кукурудзи, що на 8,3% більше за показники попереднього сезону. У лютому відбір природного газу з підземних газосховищ в середньому

склав 42 млн куб. м/добу завдяки власному видобутку та імпорту.

У лютому відбір природного газу з підземних газосховищ в середньому

склав 42 млн куб. м/добу завдяки власному видобутку та імпорту. Ціни на нафту різко зростають вранці в понеділок через американські

удари по Ірану і побоювання перебоїв поставок палива з регіону.

Ціни на нафту різко зростають вранці в понеділок через американські

удари по Ірану і побоювання перебоїв поставок палива з регіону. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.