Фінансові новини

- |

- 04.03.26

- |

- 04:37

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

5 факторов, влияющих на цены на нефть

14:11 06.04.2016 |

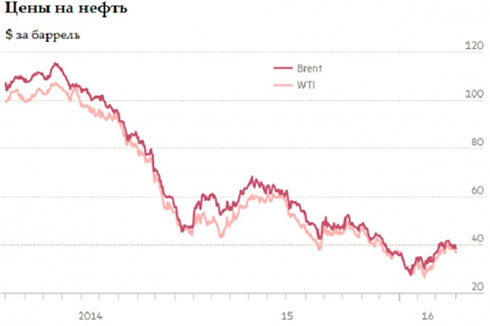

Цены на нефть были волатильными еще до начала 2016 г., а в этом году они опустились ниже $40 за баррель. Вот пять факторов, которые могут оказать влияние на изменение цен на нефть.

Заморозка добычи

Менее чем за две недели до ключевого саммита ОПЕК и других ключевых нефтедобывающих стран результат вызывает большие сомнения.

Принц Мохаммед бин Салман аль Сауд заявил на прошлой неделе, что Саудовская Аравия, которая является лидером ОПЕК, готова проголосовать за заморозку добычи лишь в том случае, если к ней присоединится Иран.

А это маловероятно, учитывая тот факт, что Иран стремится увеличить экспорт, с тем чтобы вернуться на рынок после снятия международных санкций.

До этих комментариев делегаты в ОПЕК отмечали, что Саудовская Аравия готова предоставить Ирану некоторые поблажки, несмотря на яростную конкуренцию между этими двумя ближневосточными державами.

Возможно, это заявление частично нацелено на внутреннюю аудиторию, которая привыкла к жесткой полемике в отношении Ирана.

Кроме того, подобные комментарии могут служить определенным инструментом для переговоров накануне саммита. Они направлены на то, чтобы Иран проявил больше сознательности в вопросе заморозки добычи.

В любом случае кажется маловероятным, что крупнейшие нефтедобывающие страны рискнут встречаться в Дохе без чернового варианта соглашения.

Если вспомнить все предыдущие саммиты ОПЕК, то неспособность договориться и согласовать план действий будет худшим вариантом, чем если бы вообще не было никакой встречи.

Аналитики все же полагают, что возможно достижение некого компромиссного соглашения, даже без полного участия Ирана.

При этом, даже если в результате саммита в Дохе будет определена минимальная цена на нефть, для более существенного восстановления рынка необходим дальнейший рост спроса, который может сбалансировать рынок.

Поставки из США

Сланцевая революция в США частично несет ответственность за тот избыток, который образовался на рынке нефти и привел к падению цен начиная с середины 2014 г.

Однако в настоящий момент добыча в стране постепенно снижается, даже несмотря на то, что конвенциональная добыча в таких регионах, как Мексиканский залив, продолжает расти благодаря инвестициям, которые были сделаны еще в тот период, когда цены на нефть были выше $100 за баррель.

В период с 2008 г. по апрель 2015 г. добыча нефти в США выросла почти вдвое с 5 млн баррелей в сутки до максимального значения в 9,7 млн баррелей в сутки.

Но за последние 12 месяцев добыча упала по меньшей мере на 5%, по данным Администрации по энергетической информации США, которая сообщила о том, что в январе добыча была ниже 9,2 млн баррелей в сутки.

Американские нефтегазовые компании, входящие в топ-25, ожидают падения добычи в среднем на 4% в этом году.

К 2017 г. Администрация по энергетической информации США ожидает, что добыча составит в среднем около 8,2 млн баррелей в сутки в течение года, что означает сокращение на 1,5 млн баррелей в сутки по сравнению с максимальным значением добычи в стране.

По прогнозам это должно некоторым образом снизить избыток на рынке нефти в мире.

Но есть и те, кто подвергает сомнению такой оптимизм. Energy Aspects, лондонское консалтинговое агентство, полагает, что эти оценки слишком оптимистичны. По прогнозу агентства, снижение добычи составит около 0,5 млн баррелей в сутки в этом году.

Хедж-фонды

Хедж-фонды также сыграли свою роль в изменении цен на нефть в 2016 г.

В начале января была сделана рекордная ставка против цен на нефть, когда цена была ниже $30 за баррель впервые за 13 лет, фонды резко изменили свою стратегию.

По мере того как идут разговоры о заморозке добычи, фонды, которые делают ставки против цен, закрывают свои позиции, а некоторые даже вышли на рынок, чтобы поставить на восстановление цен.

Результат? К концу марта длинная чистая позиция фондов - разница между ставками на растущие и на падающие цены - была близка к рекордно высокому уровню, что эквивалентно свыше полумиллиарда баррелей нефти.

Но когда цены вернулись на уровень выше $40, эта стратегия может измениться.

На прошлой неделе трейдеры Brent и West Texas Intermediate сократили число ставок на более высокие цены и добавили ставки на распродажу активов.

Несмотря на то что стратегия хедж-фондов не единственный фактор, определяющий цены на нефть, однако она может иметь краткосрочный эффект.

Низкие цены на нефть повышают риск приостановки добычи.

Так, длительный конфликт Багдада с Иракским Курдистаном по поводу независимой продажи нефти привел к сокращению добычи на севере страны на 150 тыс. баррелей в сутки.

В Нигерии компания Shell объявила о форс-мажоре на экспорт почти в 250 тыс. баррелей в сутки, после того как взрыв подорвал работу на экспортном терминале Forcados.

С другой стороны, накануне саммита, на котором будет обсуждаться вопрос заморозки добычи, все страны пытаются максимально нарастить добычу.

Так, в марте добыча в России достигла максимального значения за постсоветский период - 10,9 млн баррелей в сутки, а Саудовская Аравия и Кувейт могут возобновить добычу на месторождении, которое принадлежит обеим странам, что также приведет к выходу на рынок дополнительных объемов нефти.

Мировой спрос

Самым непредсказуемым слагаемым в этом уравнении является спрос в 2016 г.

Низкие цены на нефть способствовали росту спроса в мире в 2015 г. Но в этом году ситуация более непростая.

Картину омрачает обеспокоенность по поводу снижения темпов экономического роста в Китае. Теплая зима стала причиной сокращения спроса на топливо бытового назначения в северном полушарии. Некоторые аналитики полагают, что эффект низких цен будет более мягким в этом году.

Однако МЭА по-прежнему ожидает роста на 1,2 млн баррелей в сутки - это выше, чем среднее значение за последние 5 лет.

Если этот уровень будет достигнут или превышен, большинство аналитиков ожидают, что рынок сбалансируется к концу года.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард

Україна нещодавно досягла домовленості з Експортно-імпортним банком

Китаю (China EXIM) про реструктуризацію залучених раніше під державні

гарантії кредитів, повідомив заступник голови місії Фонду в Україні

Тревор Лессард  Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний.

Думка,

що Україна неодмінно буде в ЄС, давно є домінуючою у Європі, а зараз

посилюється розуміння, що процес вступу має бути швидшим за звичний. У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Ціни на нафту, ймовірно, поступово знижуватимуться цього року, оскільки

хвиля зростання пропозиції сформує профіцит на ринку. Водночас

геополітичні ризики, пов'язані з Росією, Венесуелою та Іраном, і надалі

підживлюватимуть волатильність.

Ціни на нафту, ймовірно, поступово знижуватимуться цього року, оскільки

хвиля зростання пропозиції сформує профіцит на ринку. Водночас

геополітичні ризики, пов'язані з Росією, Венесуелою та Іраном, і надалі

підживлюватимуть волатильність. Європейські нафтопереробні заводи (НПЗ) змушені інвестувати у проєкти

енергетичного переходу, оскільки сучасні й технологічно складніші

конкуренти в Азії, на Близькому Сході та в Африці вже призвели до

закриття частини підприємств у Європі.

Європейські нафтопереробні заводи (НПЗ) змушені інвестувати у проєкти

енергетичного переходу, оскільки сучасні й технологічно складніші

конкуренти в Азії, на Близькому Сході та в Африці вже призвели до

закриття частини підприємств у Європі. Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону.

Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону. Останні дані показують слабкий попит на нафту в усіх економіках, і різке

відновлення видається малоймовірним, споживання в країнах, що

розвиваються, виявилося слабкішим за очікування.

Останні дані показують слабкий попит на нафту в усіх економіках, і різке

відновлення видається малоймовірним, споживання в країнах, що

розвиваються, виявилося слабкішим за очікування. Різке зростання котирувань на бензин у середині червня і призвело до

суттєво збільшення вартості цього автомобільного пального. Але був у

бензину фактор, який суттєво напружував ситуацію, - різке зростання

попиту на імпорт.

Різке зростання котирувань на бензин у середині червня і призвело до

суттєво збільшення вартості цього автомобільного пального. Але був у

бензину фактор, який суттєво напружував ситуацію, - різке зростання

попиту на імпорт. Попри закриття Суліни увечері 15 травня, ресурсу на півдні було більш

ніж достатньо, а на заході цього взагалі ніхто не відчув через активні

прокачування трубою й не менш активні подачі залізницею.

Попри закриття Суліни увечері 15 травня, ресурсу на півдні було більш

ніж достатньо, а на заході цього взагалі ніхто не відчув через активні

прокачування трубою й не менш активні подачі залізницею. ОККО орендує мережу KLO з 57 АЗС. Сюжет із ОККО-KLO звісно претендує на

подію року, але насправді головна інтрига не тут. Хто стане новим

власником мережі Ігоря Коломойського - «Авіас», ANP тощо? Оце головне

питання.

ОККО орендує мережу KLO з 57 АЗС. Сюжет із ОККО-KLO звісно претендує на

подію року, але насправді головна інтрига не тут. Хто стане новим

власником мережі Ігоря Коломойського - «Авіас», ANP тощо? Оце головне

питання. HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів

HP повідомила, що оперативна пам'ять тепер формує понад третину

собівартості її персональних комп'ютерів. За словами фінансової

директорки Карен Паркхілл, якщо торік витрати на пам'ять і накопичувачі

становили 15-18% від загальної вартості компонентів Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії.

Компанії Microsoft та SpaceX оголосили про співпрацю для розвитку

глобального доступу до інтернету. Проєкт передбачає використання

супутникового інтернету Starlink для підключення громадських центрів у

різних країнах, зокрема 450 хабів у Кенії. Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання.

Компанія SpaceX оприлюднила

амбітні плани щодо розвитку своєї технології Direct to Cell, яка дозволить звичайним смартфонам підключатися до супутників без жодного додаткового обладнання. Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.

Dell, Lenovo та інші провідні виробники ПК готують нові ноутбуки

Copilot+, які використовуватимуть процесори NVIDIA на архітектурі ARM.  Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.

Фінський стартап Donut Lab оприлюднив результати першого незалежного

тестування своєї твердотільної батареї.  Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США