Фінансові новини

- |

- 01.03.26

- |

- 02:31

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Зачем центробанки сеют панику и надувают пузыри

10:49 16.12.2013 |

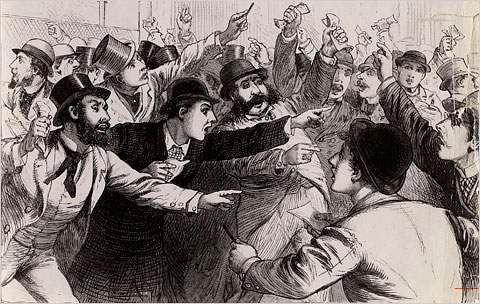

Наводить порядок в банковском секторе можно по-разному. Власти Нигерии решили, что банков в стране многовато, укрупнили их и надули пузырь, который громко лопнул в 2009 году. В Индии наоборот - умелая работа ставкой и откровенность помогли регулятору справиться с резким оттоком капитала и бегством инвесторов.

Всего несколько лет назад было принято считать, что центральный банк страны с крупной экономикой просто не может оказаться в гуще драматических событий. Финансовый мир был стабилен до такой степени, что управляющий Банка Англии Мервин Кинг в 2000 году заявил, что центральным банкам больше не нужно искусство управления ставками и рисками - им нужно всего лишь научиться "быть скучными".

Возможно, Кинг и преуспел в этой науке, но еще за год то того, как кризис обрушил крупнейший банк США Lehman Brothers, ему пришлось вспомнить именно про управление: первый раз английские банки зашатались в конце 2007 года, Кинг все еще возглавлял Банк Англии. С тех пор жизнь центральных банков раз и, возможно, навсегда перестала быть скучной. Финансовый мир после кризиса требует от регуляторов профессионализма, быстрой реакции, умения общаться и последовательности.

Глядя на агрессивную зачистку банковского сектора, которую этой осенью начал российский Центральный банк, "Финмаркет" вспомнил сразу несколько свежих примеров активных действий монетарных властей последних лет, которые приводили к драматическим последствиям или, наоборот, предотвращали панику.

Урок, который можно вынести из всех этих эпизодов, пожалуй, звучит так. Больше всего на свете инвесторы не любят, когда центральные банки ведут себя спесиво и самоуверенно и при этом не объясняют, что они делают и что собираются делать. Нравится инвесторам спокойный профессионализм и верность скупым, но твердым обещаниям.

Как Народный банк Китая боролся с потребительским кредитованием

О структурных проблемах банковского сектора Китая не говорит сегодня только ленивый: банки по поручению правительства разогрели экономику страны, борясь с кризисом, теперь с финансовой точки зрения все это выглядит как свалка из дисбалансов и плохих долгов.

Проблемы растут как снежный ком: вслед за строительным бумом в стране начался бум потребительского кредитования, в Шанхае или Гонконге кредит можно получить, заложив новый смартфон или сумку Louis Vuitton.

В июне Народный банк Китая решил, что надо бы остудить заигравшихся банкиров, и вместо расширения предложения ликвидности показал банкам накануне Фестиваля Драконьих лодок кукиш, поступив почти как Банк России, начавший зачистку банков накануне Нового года.

* В конце июня на рынке межбанковского кредитования Китая начался кризис: 19 июня ставка по однодневным кредитам подскочила на 10 п.п. до 25% - это максимальное значение за пять лет.

* Это обрушило фондовый рынок: азиатские индексы серьезно просели. Выросла доходность по государственным облигациям Китая.

* На следующий день поползли слухи о дефолте одного из ведущих банков страны. Операции по краткосрочному кредитованию полностью прекратились.

* Как выяснилось, именно Народный банк Китая и был виновником кризиса. Традиционно в Китае ставки растут в начале июня, перед Фестивалем драконьих лодок. Накануне праздника банкам нужно больше средств, которые обычно предоставляет ЦБ. На этот раз помочь ликвидностью он отказался.

* Фактически, это была неумелая попытка затормозить надувание пузыря на рынке потребительского кредитования, а также сдержать рост цен на недвижимость. ЦБ попытался снизить объем ликвидности в системе, но не стал рассказывать рынкам о своих намерениях и чуть не устроил панику.

Постепенно рынок межбанковского кредитования удалось стабилизировать, процентные ставки немного снизились. Но теперь участники рынка внимательно следят за каждым действием и решением ЦБ, особенно в отношении операций на открытом рынке. Доверие к Народному банку Китая так и не восстановилось.

Провал года: как Кипр незаметно покинул еврозону

Произвол китайского регулятора стал сюрпризом для рынков, но в целом никого не удивил: Народный банк Китая - жесткий и авторитарный регулятор, не умеющий общаться с инвесторами и рынками.

Удивили их совсем в другом месте - Европейском центральном банке, который вмешался в банковский кризис на Кипре, спровоцировал панику и потом, чтобы потушить пожар, фактически, вывел Кипр из еврозоны.

* 16 марта европейские лидеры и МВФ объявили о том, что достигли договоренности: все держатели депозитов в банках Кипра будут обложены налогом. Фактически, речь шла о конфискации депозитов, в том числе застрахованных. По правилам ЕС, депозиты до 100 тысяч евро возвращаются своим владельцам полностью.

* Европейцы приняли решение, которое противоречит законодательству ЕС, более того, оно было политически мотивированным: накануне выборов в Германии немецкий канцлер Ангела Меркель боялась вызвать гнев своих избирателей, помогая Кипру. Будущее Европы стало заложником немецких выборов.

* План был настолько грубым, что его в спешном порядке отменили, вместо него в обмен на 10 млрд евро помощи Кипр пожертвовал банком Cyprus Popular Bank. Депозиты на сумму больше 100 тысяч евро в этом банке и в Bank of Cyprus были заморожены на неопределенный срок. Значительная часть из них принадлежит российским вкладчикам.

* Решение властей привело к панике. В стране были объявлены банковские каникулы. Затем были введены жесткие ограничения на движение капитала. По мнению экономистов, такие ограничения не совместимы с членством в еврозоне. Многие уверены, что Кипр просто выставили за дверь: сегодня кипрский евро не имеет такую же покупательскую способность, как немецкий. Ограничения на движение капитала планируют снять в январе, но точно это не известно.

* Из-за ошибок европейцев банковская система острова - основа экономики страны - была разрушена. Сейчас Кипр находится в глубокой рецессии, его статус регионального финансового центра навсегда скомпрометирован. Доверие к самому ЕЦБ оказалось снова подорвано.

Нигерия: консолидация банков надула пузырь

Власти Нигерии взялись за банковский сектор не из-за кризиса, им просто показалось, что в стране слишком много банков - целых 89, а лучше бы их было поменьше. В 2005 году они запустили программу консолидации в банковском секторе: число банков сократилось с 89 до 25, а резервы выросли с 2 млрд найр до 25 млрд.

* Банки пытались получить высокую прибыль. В погоне за ней они раздули огромный пузырь на фондовом рынке. Инвестиционным компаниям достаточно было просто выбрать наугад нигерийскую ценную бумагу, чтобы на ней прилично заработать. Зарплаты росли очень быстро, а банки расширялись. Нигерийские банкиры скупали частные самолеты и собственность по всему миру.

* В эту схему были вовлечены практически все банки страны, но экономика просто не могла справиться с таким количеством денег. Никто не следил за показателями банков.

* В 2008 году в финансовом секторе Нигерии начался кризис: к декабрю 2009 года фондовый рынок просел на 70%.

* Новому главе Центробанка Нигерии пришлось исправлять ошибки предшественников: он уволил часть банкиров и предоставил банкам порядка $2,8 млрд. Сейчас финансовый сектор страны медленно стабилизируется.

ФРС: эксперимент на миллиарды

ФРС США уже несколько лет пытается выстроить правильную коммуникационную стратегию: американский центробанк активно вмешивается в работу финансовых рынков по всему миру, в том числе с помощью программы покупки активов, если его неправильно поймут, последствия могут быть непредсказуемыми.

ФРС сейчас недоступны стандартные меры денежной политики, например, снижение ставок: они и так находятся на уровне близком к нулю. Зато регулятор пытается снизить долгосрочные ставки с помощью своей коммуникационной политики: ФРС обещает не поднимать ставки до тех пор, пока безработица не снизится до 6,5%, а инфляция не превысит 2,5%.

* Весной этого года ФРС пошла на опасный эксперимент в общении с инвесторами. Бен Бернанке в мае заявил, что ФРС в ближайшее время начнет сокращать программу количественного смягчения, в рамках которой регулятор скупает активы на $85 млрд ежемесячно. В июне Бернанке добавил, что сокращение программы начнется в концу года, а в середине 2014 года программа будет свернута.

* Инвесторы решили: вот и наступил конец эпохи дешевых денег. Началась распродажа на рынках развивающихся стран, обвалились фондовые рынки, а также цены на сырье. В самих США выросли ставки по облигациям.

* Инвесторы ожидали, что ФРС объявит о сокращении программы в сентябре. Но регулятор не изменил свою политику, возможно, испугавшись, что рост ставок повредит восстановлению экономики и рынка недвижимости.

* Действия ФРС возмутили центробанки других стран, которым пришлось спасать свои стремительно дешевеющие валюты.

Инвесторы продолжают гадать, когда ФРС решится на сокращение программы. 17-18 декабря пройдет новая встреча FOMC. Теперь аналитики уверены, что на ней регулятор объявит о сокращении этой программы. Но паники на рынках уже это не вызовет. Рынки оценили возможность сокращения программы, пузыри на развивающихся рынках начали сдуваться.

Индийский центробанк: как мягко успокоить рынки

От заявлений Бернанке сильней всего из крупных развивающихся экономик пострадала Индия. Инвесторы обратили внимание на дефицит счета текущих операций в 4,8% ВВП, а также на ослабление темпов экономического роста и начали выводить деньги из страны. Рупия за три месяца просела к доллару почти на 20%. В августе на пост главы Центробанка Индии пришел бывший экономист МВФ Рагурам Раджан.

* Центробанк в конце августа обещал начать распродавать доллары, чтобы нефтяные компании могли получить нужные средства. Этому предшествовало рекордное падение рупии.

* Центробанк провел ряд мер по поддержке валюты и либерализации финансовой системы, что вновь привело к росту интереса инвесторов к стране. Раджан, например, обещал отменить ограничения на торговлю рупией и некоторые другие .

* Глава центробанка обещал помочь экономике даже с помощью непопулярных мер. При этом он довольно подробно раскрывал свои планы по поддержке рынка и финансовой системы.

ЕЦБ: единство еврозоны сохранило одно обещание

Летом 2012 года ситуация в Европе казалось совершенно тупиковой: рынки распродавали облигации Испании, Италии и других проблемных стран, европейские политики не могли договориться о путях выхода из еврокризиса, ЕЦБ и экономисты предупреждали о "фрагментации" еврозоны. Все гадали, какая страна первой откажется от евро.

* В июле 2012 года глава ЕЦБ Марио Драги одним своим заявлением успокоил рынки. Он пообещал сделать все, что в его силах, чтобы сохранить целостность еврозоны. "Поверьте мне, этого будет достаточно", - пообещал Драги.

* В сентябре ЕЦБ предложил программу OMT: он будет покупать государственные облигации, если страна страна официально попросит помощи у ЕС. ЕЦБ будет помогать вместе с антикризисным фондом EFSF.

* Рынки поверили Драги. Доходность по облигациям проблемных стран Европы снизилась. Угроза распада еврозоны постепенно сошла на нет.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Пакистан у ніч на 27 лютого завдав масованих ударів по Афганістану,

включаючи столицю Кабул. Атаковано військовий корпус у районі

Дарул-Аман, а також об'єкти в провінціях Кандагар, Пактія і Нангаргар.

Пакистан у ніч на 27 лютого завдав масованих ударів по Афганістану,

включаючи столицю Кабул. Атаковано військовий корпус у районі

Дарул-Аман, а також об'єкти в провінціях Кандагар, Пактія і Нангаргар. Нафтодержави Саудівського півострову поспішають нарощувати експорт сирої

нафти, готуючи резервні плани на випадок можливих ударів США по Ірану,

які можуть зірвати постачання з Перської затоки.

Нафтодержави Саудівського півострову поспішають нарощувати експорт сирої

нафти, готуючи резервні плани на випадок можливих ударів США по Ірану,

які можуть зірвати постачання з Перської затоки. У межах Nansen Program Норвегія надає Україні на поточний рік $9 млрд допомоги на військові та цивільні цілі.

У межах Nansen Program Норвегія надає Україні на поточний рік $9 млрд допомоги на військові та цивільні цілі.

Міністерство фінансів США в середу оголосило, що дозволятиме

перепродаж венесуельської нафти на Кубу за умови, що поставки будуть

спрямовані кубинському приватному сектору, а не комуністичному уряду.

Міністерство фінансів США в середу оголосило, що дозволятиме

перепродаж венесуельської нафти на Кубу за умови, що поставки будуть

спрямовані кубинському приватному сектору, а не комуністичному уряду. Нижня палата парламенту Франції 26 лютого схвалила у другому читанні

закон, який легалізує асистований суїцид для важкохворих - проте

остаточне його ухвалення може затягнутися ще на місяці.

Нижня палата парламенту Франції 26 лютого схвалила у другому читанні

закон, який легалізує асистований суїцид для важкохворих - проте

остаточне його ухвалення може затягнутися ще на місяці.  ОПЕК+, ймовірно, розгляне можливість збільшення видобутку нафти на 137

тис. барелів на добу (б/д) у квітні, щоб завершити тримісячну паузу у

збільшенні виробництва, оскільки група готується до пікового літнього

попиту й напруженості між США та членом ОПЕК Іраном, що підвищує ціни.

ОПЕК+, ймовірно, розгляне можливість збільшення видобутку нафти на 137

тис. барелів на добу (б/д) у квітні, щоб завершити тримісячну паузу у

збільшенні виробництва, оскільки група готується до пікового літнього

попиту й напруженості між США та членом ОПЕК Іраном, що підвищує ціни. Німецька компанія Diehl Defence представила систему протиповітряної оборони IRIS-T SLM/X на виставці Enforce Tac 2026. Про це пише Army Recognition.

Німецька компанія Diehl Defence представила систему протиповітряної оборони IRIS-T SLM/X на виставці Enforce Tac 2026. Про це пише Army Recognition.

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку. Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту.

Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту. U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.

U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.