Фінансові новини

- |

- 28.02.26

- |

- 11:39

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Программа TARP окупилась только на 93%

09:56 25.02.2013 |

Американская программа выкупа "плохих" активов TARP (Troubled Asset Relief Program), запущенная в 2008 г., в настоящее время практически свернута. Последний раз о TARP экономисты услышали 23 января из уст главы казначейства Тимоти Гайтнера. Но оказалась ли она эффективной?

|

| Доходы ФРС США |

Однако радоваться рано. Потому что реальность такова, что большую часть вырученных средств банки списали на налоговые потери. По состоянию на 30 декабря финансовые институты не вернули TARP еще $67,3 млрд, включая $27 млрд убытков, которые никогда уже не вернутся государству.

Правительство пытается закрыть программу TARP окончательно, но инвесторы не желают вкладываться в "токсичные" банковские долги, несмотря на доходность от 8% до 20%. А на последнем аукционе 25 января доходность подпрыгнула сразу до 35%. Кстати, последний долговой аукцион стоил налогоплательщикам $104,5 млн.

Выкупу по программе TARP подлежали так называемые legacy loans - кредиты, выданные банками и ставшие "плохими", но пригодными для выкупа, и legaсy securities - "плохие" выкупаемые облигации. Главным оператором сделок с этими активами является Федеральная корпорация страхования банковских депозитов (FDIC - Federal Deposit Insurance Corporation), определяющая объем гарантируемого фондирования для каждой сделки, причем финансовый рычаг сделки не может превышать 6.

Схема следующая: половину средств необходимого капитала получает частный инвестор, который предложит наибольшую цену за проблемный кредит. Банк-продавец актива принимает предложенную цену, после чего покупатель - частный инвестор - получает необходимый объем фондирования от FDIC.

|

| Срок обращения облигаций, скупаемых ФРС |

Недавно в Министерстве финансов заявили, что продали оставшиеся 16% акций American International Group и получили за эту сделку $7,6 млрд.

Конечно, есть дополнительные и менее скрытые затраты. Нейл Барофски, бывший генеральный инспектор программы TARP, отметил, что треть акций AIG, которые удалось продать, достались Федеральной резервной системе. Таким образом, активы, доставшиеся ФРС, не вернутся налогоплательщикам, по крайней мере напрямую.

Часть потерь задолжавшие финансовые учреждения решили списать в налоговые отчисления. И AIG не единственная структура, которая так поступает. Bank of America, Citigroup и General Electric, получившие от правительства щедрые выплаты, списывают убытки в налоговые выплаты.

Такая политика объясняется правилами программы TARP, которая подразумевала списание "плохих" активов путем выплаты через налоги. Однако сейчас экономисты признаются: необходимо было позволить некоторым банкам покинуть рынок, а не запускать столь масштабную программу. $60 млрд, по мнению ряда специалистов, были бы справедливой ценой за спасение экономики.

Ведь в результате политики спасения банков по принципу "слишком большой, чтобы рухнуть" финансовый капитал еще больше сконцентрировался в пострадавших банках: Bank of America, Citigroup, JP Morgan и Wells Fargo.

|

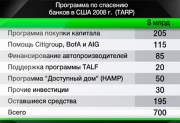

| Программа по спасению банков в США, 2008 г. |

Сама программа TARP будет окончательно свернута в 2013 г. Останутся лишь некоторые позиции для ряда банков, которые смогут выплатить средства только через некоторое время. В декабре Минфин выставил на продажу пакеты акций 50 банков, которые провалили план выплаты дивидендов.

Фактически программа спасения проблемных активов TARP переписала принципы вмешательства государства в частный сектор. Авторы программы не учли некоторых важных вещей: налогового режима, который сделал бы банки более подотчетными, и ограничений по компенсации. В конечном итоге пострадали сами же налогоплательщики, а уверенности и готовности к будущим финансовым потрясениям не появилось.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку.

Верховна Рада у вівторок, 24 лютого, 230 голосами ухвалила закон, який

скасовує обов'язковість другого підпису на первинних документах

бухгалтерського обліку. Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.

Європейський Союз розраховує "до Великодня" забезпечити Україні перший

оборонний пакет, профінансований з кредиту на 90 млрд євро.  Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Канада оголосила про передачу Україні 449 броньованих автомобілів

Roshel Senator та LAV 6. Про це йдеться у заяві уряду Канади до

четвертих роковин повномасштабного вторгнення РФ.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя.

Голова фінансового комітету ВР Данило Гетманцев заявив, що вже у квітні

Україна може зіткнутися з ситуацією, коли "не буде чим фінансувати

видатки", бо держава вже витрачає кошти, заплановані на друге півріччя. Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради

Національна комісія з цінних паперів та фондового ринку (НКЦПФР) може

стати основним регулятором ринку віртуальних активів в Україні,

Національний банк - допоміжним, сказав голова податкового комітету

Верховної Ради У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною.

У дорослому віці вивчення англійської рідко починається з нуля. Хтось

уже має кращий рівень, але не може заговорити, хтось роками ходив на

групові заняття й так і не дійшов до впевнених листів чи робочих

дзвінків іноземною. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Курс долара США помірно слабшає до євро і японської єни і слабо зміцнюється до фунта стерлінгів вранці в п'ятницю.

Курс долара США помірно слабшає до євро і японської єни і слабо зміцнюється до фунта стерлінгів вранці в п'ятницю. овідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 26 лютого 2026 року.

овідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 26 лютого 2026 року. Курс долара США демонструє помірне зниження в парі з японською єною, а також слабо змінюється до євро і фунта стерлінгів.

Курс долара США демонструє помірне зниження в парі з японською єною, а також слабо змінюється до євро і фунта стерлінгів. Вартість золота продовжує підніматися в середу через геополітичну напруженість.

Вартість золота продовжує підніматися в середу через геополітичну напруженість. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 25 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 25 лютого 2026 року. Національний банк України оприлюднив

звіт про роботу зі зверненнями громадян за 2025 рік.

Національний банк України оприлюднив

звіт про роботу зі зверненнями громадян за 2025 рік.  Міністерство фінансів України 24 лютого 2026

року на аукціоні з розміщення облігацій внутрішньої державної позики

(ОВДП) залучило до державного бюджету 21,4 млрд гривень.

Міністерство фінансів України 24 лютого 2026

року на аукціоні з розміщення облігацій внутрішньої державної позики

(ОВДП) залучило до державного бюджету 21,4 млрд гривень. Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів

Meta та AMD анонсували угоду вартістю $100 мільярдів. У її межах

компанія Марка Цукерберга планує закупити ШІ-чипи для забезпечення

дата-центрів потужністю до 6 гігаватів, а також може отримати 10% акцій

виробника процесорів На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США

На мові програмування, написаній у 1950-х, досі тримаються 95% трансакцій у банкоматах США OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.

OpenAI використовує внутрішню версію ChatGPT для виявлення

співробітників, які можуть передавати конфіденційну інформацію

журналістам.  Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком.

Світові продажі автомобілів на водневих паливних елементах (Fuel Cell

Electric Vehicle, FCEV) у 2025 році зросли на 24,4% у порівнянні з 2024

роком. Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку.

Після великого оновлення Gemini в Chrome минулого місяця доступ до AI

Mode тепер з'явився у настільному браузері Google отримує ще одне

оновлення - тепер безпосередньо в адресному рядку. Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту.

Протистояння між очільником OpenAI

Семом Альтманом та засновником SpaceX Ілоном Маском перейшло в нову

площину - боротьбу за майбутню інфраструктуру штучного інтелекту. U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.

U.S.-India Connection не просто пара нових дротів під водою, а амбітна спроба замкнути «цифрове кільце» навколо Землі, з’єднавши США, Азію, Австралію та Африку новими оптоволоконними магістралями.