Фінансові новини

- |

- 17.02.26

- |

- 15:24

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Банки не только замедлили темпы погашения рефинансирования, полученного в период кризиса, но и нарастили долг перед НБУ

23:50 03.04.2012 |

Гриньков Дмитрий Михайлович

В 2011 г. банки резко сократили темпы возврата рефинансирования, полученного от НБУ в разгар кризиса 2008-2009 гг. Так, за прошлый год их задолженность перед регулятором сократилась всего на 8,1 млрд грн., до 62,5 млрд грн.

При этом половина долга, 4 млрд грн., была возвращена еще в I квартале 2011 г. (см. статью "Сорок сороков"). Для сравнения: за 2010 г. банки уменьшили портфель рефинансирования на 12 млрд грн. (см. "Объем задолженности...").

Не отдать должное

Напомним: в конце 2008 г. - начале 2009 г. НБУ раздал банкам около 170 млрд грн. Более того, аттракцион невиданной щедрости имел место и в начале 2010 г. Взаймы у регулятора взяли более 100 финучреждений. Преимущественно предоставлялись долгосрочные, по классификации НБУ, кредиты на срок около одного года, значительно реже Нацбанк выдавал стабилизационные займы.

Напомним: в конце 2008 г. - начале 2009 г. НБУ раздал банкам около 170 млрд грн. Более того, аттракцион невиданной щедрости имел место и в начале 2010 г. Взаймы у регулятора взяли более 100 финучреждений. Преимущественно предоставлялись долгосрочные, по классификации НБУ, кредиты на срок около одного года, значительно реже Нацбанк выдавал стабилизационные займы.

Так или иначе, большинство банков не сумели рассчитаться по долгам вовремя. Поэтому НБУ был вынужден неоднократно продлевать срок кредитов рефинансирования. Отметим, что процентные ставки по таким займам - конфиденциальная информация. Однако, по оценкам участников рынка, стоимость ресурса намного ниже рыночного уровня и составляет 10-12% годовых.

Напомним, что весной-летом прошлого года Нацбанк по настоянию МВФ проводил массовые проверки своих должников, стимулируя их к досрочному погашению задолженности. "Своими постоянными проверками и ограничениями деятельности регулятор делал все возможное, чтобы банки погасили существующие кредиты и больше не обращались за новыми ссудами. Мы даже пошли на торможение активных операций, чтобы только собрать средства для погашения рефинансирования", - рассказывает руководитель небольшого банка, имевшего задолженность перед НБУ в размере менее 20 млн грн. Тогда 23 банка под натиском регулятора полностью рассчитались по долгам.

Как правило, речь шла о небольших игроках и, соответственно, не самых крупных суммах. В частности, почти 400 млн грн. долга погасил Актив-Банк, подконтрольный братьям Сергею и Андрею Клюевым. Около 126 млн грн. вернул "Місто Банк", который связывают с одним из партнеров Дмитрия Фирташа. Примерно 300 млн грн. выплатил банк "Аркада", подконтрольный Владимиру Поляченко, который в свое время контролировал одного из крупнейших застройщиков - "Киевгорстрой".

В некоторые крупные банки по результатам проверок регулятор направил кураторов. В частности, в июле 2011 г. смотритель от НБУ был введен в банк "Финансы и Кредит", подконтрольный Константину Жеваго, аналогичным мерам воздействия подвергся Кредипромбанк. Кураторы проработали в этих финучреждениях до октября 2011 г.

"После проверок было два куратора - в Кредитпромбанке и в банке "Финансы и Кредит". Банки сформировали резервы, погасили часть рефинансирования, и мы вывели кураторов. И считаем, что в этих банках ситуация вполне нормальная", - пояснил позже Юрий Колобов, тогдашний первый заместитель председателя НБУ.

В 2011 г. лидерами по возврату рефинансирования регулятору стали крупнейшие должники: Ощадбанк - 1,7 млрд грн., ПриватБанк - 1,5 млрд грн. (см. "Топ-10 банков..."). В середине ноября 2011 г. чиновники НБУ рапортовали, что почти половину стабилизационных кредитов банки вернули досрочно. "С начала года уже погашено более 8 млрд грн., из них досрочно - почти 4 млрд грн", - заявил Игорь Соркин, заместитель председателя НБУ.

В то же время многие банки вовсе не выплачивали кредитов рефинансирования в прошлом году (во всяком случае, размер их задолженности не изменился). Объективно они просто не в состоянии делать это за счет замещения ресурсов от НБУ рыночным фондированием, так как рефинансирование является чуть ли не основным источником их пассивов. Среди таковых, например, "Надра Банк", долг которого перед регулятором на начало 2012 г. составлял 7,1 млрд грн. - это треть обязательств финучреждения.

В то же время многие банки вовсе не выплачивали кредитов рефинансирования в прошлом году (во всяком случае, размер их задолженности не изменился). Объективно они просто не в состоянии делать это за счет замещения ресурсов от НБУ рыночным фондированием, так как рефинансирование является чуть ли не основным источником их пассивов. Среди таковых, например, "Надра Банк", долг которого перед регулятором на начало 2012 г. составлял 7,1 млрд грн. - это треть обязательств финучреждения.

По неофициальной информации, при вхождении Дмитрия Фирташа в капитал банка срок рефинансирования этого финучреждения был продлен на 7 лет. К слову, собственный капитал "Надра Банка" почти вдвое меньше объема кредитов от НБУ. Задолженность по долгосрочному рефинансированию национализированного Укргазбанка - 3,8 млрд грн., что составляет четверть его обязательств.

Разумеется, в прошлом году не уплачивал свой долг (насчитывающий 67 млн грн.) Инпромбанк, недавно отправленный Нацбанком на ликвидацию. Чисто символическое погашение осуществил национализированный банк "Киев", сокративший портфель рефинансирования на 20 млн грн. Сейчас он располагает средствами НБУ почти на 1 млрд грн. - более 50% обязательств.

Имеются даже банки, которые по итогам 2011 г. нарастили задолженность по рефинансированию. Яркий пример - Имэксбанк, подконтрольный Леониду Климову, народному депутату от ПР. За прошлый год долг этого одесского банка по долгосрочному рефинансированию увеличился на 150 млн грн. - почти до 2,9 млрд грн., что составляет около половины (47%) его обязательств. Любопытно, что собственный капитал Имэксбанка втрое меньше, чем задолженность по рефинансированию.

Индивидуальный подход

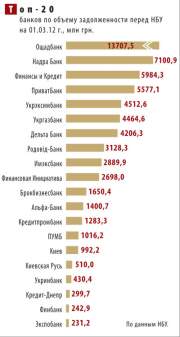

По состоянию на 1 марта 2012 г. задолженность банков перед НБУ составляла 60,8 млрд грн., т.е. сократилась с начала года еще на 1,7 млрд грн. Непогашенные кредиты были у 36 работающих банков (см. "Топ-20 банков..."). Самый большой долг у Ощадбанка - 13,7 млрд грн. Надо сказать, что, по сути, за счет этих ресурсов профинансированы кредиты, выданные им НАК "Нафтогаз України".

Второе место занимает "Надра Банк", а третье - банк "Финансы и Кредит", задолжавший регулятору около 6 млрд грн., что составляет почти 30% обязательств данного финучреждения. При этом собственный капитал банка - менее 2 млрд грн. Очень медленно гасит задолженность в размере 2,7 млрд грн. банк "Финансовая Инициатива", подконтрольный бизнесмену-аграрию Олегу Бахматюку.

Стоит отметить, что рефинансирование НБУ составляет 37% всей ресурсной базы банка. Примечательно, что ответственность собственников банка ограничена капиталом в размере 2 млрд грн. Как известно, в прошлом году г-н Бахматюк обзавелся вторым финучреждением, получив контроль над "VAB Банком" (см. на www.business.ua БИЗНЕС №31 от 01.08.11 г., стр.34, 35). Не особо спешит с возвратом рефинансирования в размере 430 млн грн. и Укринбанк.

Стоит отметить, что рефинансирование НБУ составляет 37% всей ресурсной базы банка. Примечательно, что ответственность собственников банка ограничена капиталом в размере 2 млрд грн. Как известно, в прошлом году г-н Бахматюк обзавелся вторым финучреждением, получив контроль над "VAB Банком" (см. на www.business.ua БИЗНЕС №31 от 01.08.11 г., стр.34, 35). Не особо спешит с возвратом рефинансирования в размере 430 млн грн. и Укринбанк.

По словам банкиров, это финучреждение контролирует Владимир Стельмах, бывший председатель НБУ. Большие долги перед регулятором есть также у банков, подконтрольных крупным бизнесменам, - у Брокбизнесбанка (принадлежит братьям Сергею и Александру Бурякам), ПУМБа (Ринат Ахметов), банка "Кредит-Днепр" (Виктор Пинчук).

Банкиры крайне неохотно комментируют вопросы, связанные с рефинансированием. По словам экспертов, закоренелые должники подписали соглашения с регулятором, которыми предусмотрены индивидуальные графики погашения кредитов, а также прочие условия, в том числе и ограничения деятельности банка. Вместе с тем следует отметить, что на практике многие крупнейшие должники НБУ демонстрируют едва ли не самые высокие темпы прироста кредитного портфеля.

Например, активы ПриватБанка в прошлом году увеличились на 28%, тогда как активы банковской системы в целом - всего на 12%. ПриватБанк также является лидером в привлечении депозитов населения, но, несмотря на это, предпочитает оставаться одним из крупнейших заемщиков Нацбанка с задолженностью в 5,6 млрд грн.

"Да, приток депозитов есть, но мы активно выдаем кредиты. Поэтому нет необходимости торопиться с погашением рефинансирования. Тем не менее банк выплачивает эти кредиты с некоторым опережением графика", - сообщил БИЗНЕСу по телефону Юрий Пикуш, генеральный заместитель председателя правления ПриватБанка (г.Днепропетровск; с 1992 г.; 30 тыс.чел.). При этом банкир не назвал точный срок, до которого банку необходимо полностью рассчитаться с регулятором.

Благодаря дешевому фондированию от НБУ кредитный портфель также активно наращивает Укргазбанк. Аналогичная ситуация с "Дельта Банком", общая задолженность которого перед НБУ превышает 4 млрд грн. Напомним, что львиную долю (около 3 млрд грн.) рефинансирования банк Николая Лагуна получил в рамках перевода на свой баланс проблемных кредитов Укрпромбанка, который сейчас ликвидируется.

По словам самого г-на Лагуна, в прошлом году "Дельта Банк" уже закрыл значительную часть проблемного портфеля - кредиты были погашены за счет продажи сети заправок ANP, находившихся в залоге. Несмотря на это, банк не значится в перечне лидеров по погашению рефинансирования.

Ожидается, что основные выплаты по рефинансированию банковский сектор проведет уже в текущем году. Планируется, что за пять лет (2012-2016 гг.) банки должны погасить задолженность на 52 млрд грн. Впрочем, скорее всего, в обозримом будущем регулятору удастся вернуть далеко не все выданные кредиты.

Дело в том, что львиная доля проблемной задолженности по рефинансированию приходится на ликвидируемые банки, которые задолжали примерно 3 млрд грн. Однако возникают вопросы и относительно формально работающих банков. Например, непонятно, каким образом свои долги перед НБУ в размере более 3 млрд грн. будет гасить "Родовід-Банк", на базе которого чиновники сейчас создают санационный банк для концентрации проблемных активов госбанков (см. статью "Убытие мое").

Накоротке

В конце прошлого года Нацбанк активизировал кредитование своих подопечных (см. "Объемы..."). В результате, на конец 2011 г. задолженность перед кредитором последней инстанции появилась на балансах некоторых банков с иностранным капиталом, которые обходились без долгосрочных кредитов регулятора даже в разгар кризиса 2008-2009 гг.

Любопытно, что эти банки взяли у НБУ краткосрочные кредиты не на пике недавнего кризиса ликвидности (ноябрь 2011 г.), когда остатки на корсчетах падали ниже 10 млрд грн. (см. статью "Сусек иссяк"), а в конце декабря. Как известно, к этому времени впору было говорить уже об избыточной ликвидности - остатки на корсчетах уверенно перевалили за 25 млрд грн., а кредиты "overnight" на межбанке можно было привлечь всего под 5% годовых.

На этом фоне 28 декабря 2011 г. во время тендера НБУ раздал шести банкам более 1 млрд грн. на 29 дней под средневзвешенную ставку 9,3% годовых. Некоторые банкиры, с которыми удалось пообщаться БИЗНЕСу, на условиях анонимности намекнули, что банки брали рефинансирование для покупки ОВГЗ, за счет чего финансировался дефицит госбюджета в конце года. В то же время есть мнение, что финучреждения решили просто подстраховаться.

"На пике кризиса ликвидности НБУ вообще не давал денег, но потом, в том числе под давлением СМИ, смягчил монетарную политику - у банков появилась возможность получить рефинансирование. Многие решили взять деньги, пока дают, хотя в этом и не было крайней необходимости", - рассказал банкир, пожелавший остаться неназванным. Кроме того, вполне возможно, что отдельные банки брали кредиты у регулятора, так как действительно имели проблемы с ликвидностью, хотя в целом по сектору ситуация выглядела почти идеально.

Показательно, что наибольшие заимствования совершили украинские "дочки" российских госбанков. В частности, 300 млн грн. у регулятора одолжил "ВТБ Банк", 295 млн грн. - "Сбербанк России в Украине". 200 млн грн. рефинансирования получило крупнейшее финучреждение с западным капиталом - "Райффайзен Банк Аваль". Еще 150 млн грн. одолжил "Универсал Банк", дочерняя структура греческого EFG Eurobank, провалившего общеевропейский стресс-тест летом прошлого года.

Однако наибольший объем краткосрочного рефинансирования - 630 млн грн. - на конец 2011 г. числился на балансе "Альфа-Банка (Украина)". Аналогичного рода задолженность, но более скромная, была у следующих банков: "Киевская Русь" (175 млн грн.), "VAB Банк" (49 млн грн.), "Украинский Капитал" (39 млн грн.) и некоторых других.

Впрочем, за два месяца текущего года (январь-февраль) ситуация изменилась. На 1 марта "ВТБ Банк" и "Райффайзен Банк Аваль" в должниках по рефинансированию больше не значились. Другие банки из вышеперечисленных погасили краткосрочное рефинансирование лишь частично.

Сказка про репку

Даже в условиях достаточной ликвидности банковского сектора, которая наблюдается с начала 2012 г., некоторые банки то и дело одалживают средства у НБУ. Например, 21 марта три банка в рамках очередного тендера по поддержанию ликвидности взяли трехмесячное рефинансирование на общую сумму 100 млн грн. всего под 8,75% годовых.

Ранее (1 марта) по аналогичной программе и на таких же условиях один из банков одолжил 685 млн грн. Действительно, игра стоит свеч, ведь средневзвешенная процентная ставка по операциям рефинансирования в феврале составляла 8,97% годовых. Для сравнения: рыночные ставки по депозитам населения на аналогичный срок были почти вдвое выше.

Кроме того, в последнее время львиная доля рефинансирования предоставляется в рамках РЕПО-сделок. Напомним: суть операции - кредитование регулятором банков под залог ОВГЗ. Так, в феврале текущего года такие сделки с регулятором провели шесть банков в целом на 2,1 млрд грн. По состоянию на 1 марта нынешнего года задолженность по данному виду рефинансирования превышала 2 млрд грн.

Почти половина из них приходилась на "Дельта Банк" - это один из постоянных контрагентов регулятора по РЕПО-операциям. Кроме того, задолженность такого рода на своих балансах имели Укргазбанк (650 млн грн.), Брокбизнесбанк и банк "Киевская Русь" (оба - по 240 млн грн.). Примечательно, что с регулятором подобные сделки проводят также и небольшие банки - "Камбио" (33 млн грн.) и "Идея Банк" (24 млн грн.).

"Мы стараемся использовать разные источники фондирования. Речь ведь не идет о стабилизационных кредитах, РЕПО-сделки - это нормальный инструмент управления ликвидностью. Мы пользуемся им уже три месяца, и никаких проблем", - говорит Андрей Рязанцев, председатель правления "Идея Банка" (г.Ивано-Франковск; с 1991 г.; 1,5 тыс.чел.).

По словам участников рынка, очень часто РЕПО-сделки используются для финансирования НАК "Нафтогаз України". Схема проста: банк выкупает ОВГЗ, которыми пополнили уставный фонд монополии, а НБУ предоставляет банку "живые" деньги под залог госбумаг. По сути же кредитором монополии выступает банковский регулятор.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни.

Армін Паппергер, генеральний директор оборонного концерну Rheinmetall AG каже, що Росія не зацікавлена в припиненні війни. У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість.

У поточному місяці Кабінет Міністрів не вноситиме у Верховну Раду

законопроєкт щодо реєстрації фізичних осіб-підприємців як платників

податку на додану вартість. Сьогодні

США запропонували Україні гарантії безпеки на 15 років, однак Україна

хоче гарантії безпеки на 20-30 років, заявив президент України Володимир

Зеленський.

Сьогодні

США запропонували Україні гарантії безпеки на 15 років, однак Україна

хоче гарантії безпеки на 20-30 років, заявив президент України Володимир

Зеленський. Уряду України вдалося домовитися з Міжнародним валютним фондом про

збільшення річного ліміту для ФОПів, після досягнення якого вони мають

зареєструватися платниками ПДВ.

Уряду України вдалося домовитися з Міжнародним валютним фондом про

збільшення річного ліміту для ФОПів, після досягнення якого вони мають

зареєструватися платниками ПДВ. Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги.

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Дорогоцінні метали дешевшають у вівторок на тлі зниженої ліквідності у

зв'язку зі святкуванням Нового року за місячним календарем і вихідним

днем у США напередодні.

Дорогоцінні метали дешевшають у вівторок на тлі зниженої ліквідності у

зв'язку зі святкуванням Нового року за місячним календарем і вихідним

днем у США напередодні. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 17 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 17 лютого 2026 року. Обсяги операцій з картками українських банків за кордоном у 2025 році зросли як за кількістю, так і за сумою.

Обсяги операцій з картками українських банків за кордоном у 2025 році зросли як за кількістю, так і за сумою. За минулий тиждень у рамках Державної програми "Доступні кредити

5-7-9%" представники мікро-, малого та середнього бізнесу отримали від

48 уповноважених банків 399 пільгових кредитів на загальну суму 2 млрд

грн.

За минулий тиждень у рамках Державної програми "Доступні кредити

5-7-9%" представники мікро-, малого та середнього бізнесу отримали від

48 уповноважених банків 399 пільгових кредитів на загальну суму 2 млрд

грн. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 16 лютого 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 16 лютого 2026 року. Національний банк України (НБУ) минулого тижня зменшив продаж доларів на

міжбанківському ринку на $68,8 млн, або на 8,7%, - до $725,5 млн,

свідчить статистика на сайті регулятора.

Національний банк України (НБУ) минулого тижня зменшив продаж доларів на

міжбанківському ринку на $68,8 млн, або на 8,7%, - до $725,5 млн,

свідчить статистика на сайті регулятора. Фонд гарантування вкладів фізичних осіб у січні

2026 року продав через систему Прозорро.Продажі активи банків, що

ліквідуються, на загальну суму 10,8 млн грн.

Фонд гарантування вкладів фізичних осіб у січні

2026 року продав через систему Прозорро.Продажі активи банків, що

ліквідуються, на загальну суму 10,8 млн грн.

Samsung оголосила

про початок масового виробництва своєї провідної високошвидкісної

пам'яті HBM4 та про перші відвантаження комерційної продукції клієнтам.

Компанія зазначає, що це забезпечить їй раннє лідерство на ринку.

Samsung оголосила

про початок масового виробництва своєї провідної високошвидкісної

пам'яті HBM4 та про перші відвантаження комерційної продукції клієнтам.

Компанія зазначає, що це забезпечить їй раннє лідерство на ринку.

З кожним роком популярність iPhone тільки зростає і нова статистика

від Counterpoint Research підтверджує, що Apple займає найбільшу частину

світового ринку смартфонів.

З кожним роком популярність iPhone тільки зростає і нова статистика

від Counterpoint Research підтверджує, що Apple займає найбільшу частину

світового ринку смартфонів. Вперше в історії китайський автовиробник BYD обігнав американську корпорацію Ford за кількістю проданих автомобілів у світі

Вперше в історії китайський автовиробник BYD обігнав американську корпорацію Ford за кількістю проданих автомобілів у світі Google представив оновлення кількох своїх

інструментів, серед яких «Результати з інформацією про вас» та

можливість видалити небажані зображення з пошукової системи.

Google представив оновлення кількох своїх

інструментів, серед яких «Результати з інформацією про вас» та

можливість видалити небажані зображення з пошукової системи.

Розпродаж технологічних паперів на тлі стрімкого розвитку штучного

інтелекту починає перекидатися на кредитний ринок. Аналітики Morgan

Stanley попереджають про зростання ризиків для сегмента програмного

забезпечення, який займає помітну частку корпоративного фінансування

Розпродаж технологічних паперів на тлі стрімкого розвитку штучного

інтелекту починає перекидатися на кредитний ринок. Аналітики Morgan

Stanley попереджають про зростання ризиків для сегмента програмного

забезпечення, який займає помітну частку корпоративного фінансування Ілон Маск повідомив, що SpaceX змінила пріоритети та спершу

зосередиться на створенні бази на Місяці. Колонізація Марса залишиться в

планах, але реалізовуватиметься на наступному етапі.

Ілон Маск повідомив, що SpaceX змінила пріоритети та спершу

зосередиться на створенні бази на Місяці. Колонізація Марса залишиться в

планах, але реалізовуватиметься на наступному етапі. Китайський стартап Energy Singularity заявив, що його

високотемпературний надпровідний токамак HH70 утримував плазму 1337

секунд або іншими словами 22 хвилини. Це світовий рекорд для комерційно

створених термоядерних установок.

Китайський стартап Energy Singularity заявив, що його

високотемпературний надпровідний токамак HH70 утримував плазму 1337

секунд або іншими словами 22 хвилини. Це світовий рекорд для комерційно

створених термоядерних установок.