Фінансові новини

- |

- 08.03.26

- |

- 06:12

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Обзор рынка кредитования физических лиц за 2011 год

21:18 12.01.2012 |

В 2011 году украинский кредитный рынок пережил как периоды расцвета и возвращения к докризисным показателям, так и ощущение дежавю или возврата в конец 2008 года. При этом ипотечные кредиты за год еще больше отдалились от украинских заемщиков. А потребительские кредиты, наоборот, бурным ростом навлекли на себя гнев регулятора рынка.

В 2011 году украинский кредитный рынок пережил как периоды расцвета и возвращения к докризисным показателям, так и ощущение дежавю или возврата в конец 2008 года. При этом ипотечные кредиты за год еще больше отдалились от украинских заемщиков. А потребительские кредиты, наоборот, бурным ростом навлекли на себя гнев регулятора рынка.

Знаковым событием уходящего 2011 года стал полный и окончательный запрет на выдачу физлицам кредитов в иностранной валюте. Соответствующий закон был принят в Парламенте в июле-2011 и подписан Президентом в октябре-2011. Впрочем, за полгода, прошедшие от окончания действия моратория до введения полного запрета на валютное кредитование, последнее так и не вернулось в полной мере на украинский кредитный рынок - лишь единичные банки решились предложить своим заемщикам кредиты в российских рублях. И в этом есть однозначные преимущества, ведь все чаще звучащие прогнозы о наступлении второй волны кризиса и девальвации гривны украинские заемщики теперь могут слушать спокойнее. Конечно, только те из них, кто не имеет обязательств по валютному кредиту, взятому до кризиса. К слову, и для банков проблемная задолженность, сформированная из «докризисных» валютных кредитов физлиц, все еще остается одной из основных проблем.

Помимо запрета выдачи кредитов в инвалюте, вышеупомянутый закон предусматривает и ряд других полезных заемщикам изменений: например, запрет банкам препятствовать досрочному погашению кредита и закрепление прозрачной процедуры определения процентной ставки. Кроме этого, закон установил уголовную ответственность за предоставление финучреждениям неправдивой информации, уголовную ответственность за порчу залогового имущества, а также определил новый порядок взыскания ипотеки.

Еще одним новшеством 2011 года стало введение Национальным Банком Украинского индекса ставок по депозитам физических лиц (UIDR), который по задумке регулятора должен использоваться как база для плавающих ставок по кредитам, и способствовать их заметному снижению. Индекс начали рассчитывать в мае-2011, и уже к ноябрю новый показатель взяли на вооружение четыре банка из числа 50-ти лидеров по активам. К слову, всего кредиты с плавающими ставками на конец 2011 года предлагают 13 учреждений из ТОП-50.

Банковские эксперты отмечают, что с функцией базы для плавающих ставок UIDR справляется хорошо, поскольку отражает реальную стоимость привлечения денежных ресурсов банками. «Появление в 2011 году предложений с использованием Украинского индекса ставок по депозитам физических лиц (UIRD), в первую очередь, связано с его внедрением НБУ как прозрачного рыночного индикатора стоимости денег», - комментирует Александр Борщевич, начальник управления ипотечного кредитования ВТБ Банка .

Однако со второй свой миссией - ощутимым снижением ставок по ипотеке - Индекс пока не справляется. И это не удивительно, ведь среднерыночные ставки по депозитам, особенно краткосрочным, в последнем квартале 2011 года резко пошли в рост, а следом за ними потянулись и плавающие ставки с привязкой к Индексу. К тому же, еще с момента внедрения UIRD эксперты предупреждали, что банки при определении ставок по кредитам будут ориентироваться, прежде всего, на собственные ставки по вкладам физлиц, а не на усредненные показатели рынка, а потому и ожидать существенного снижения стоимости кредитов не стоит.

В целом же ставки по кредитам держали в напряжении потенциальных заемщиков в течение всего 2011 года.

В первом полугодии средние ставки по всем видам кредитования не уставали радовать заемщиков, продолжая тенденцию 2010 года и постепенно двигаясь вниз. В августе-2011 минимальные реальные ставки по ипотеке на вторичном рынке стартовали уже от 13% годовых, а по займам на новые автомобили - от 1,5%-2% годовых в рамках партнерских программ банков с автосалонами. Наконец-то перед заемщиками забрезжила надежда на доступные кредиты на покупку жилья и авто, которой, однако, не суждено было реализоваться - по крайней мере, в 2011 году.

Начиная уже с августа-сентября-2011, у участников рынка и заемщиков стало появляться ощущение дежавю, поскольку ставки по всем видам кредитов резко поменяли направление и пошли в рост. «Ситуация на рынке несколько схожа с аналогичным периодом 2008 года. Участники финансового рынка в ожидании второй волны финансового кризиса. Ключевым фактором повышения ставок по активным операциям является повышение стоимости привлечения денежных средств», - рассказывает Александр Борщевич.

Влияние внешних факторов финансового рынка усилилось экспериментами Нацбанка, который вместе с Правительством пытался остановить рост инфляции с помощью уменьшения денежной массы, в результате чего банки стали испытывать критический недостаток гривны.

Тот же недостаток ликвидности, вместе с растущими ставками по кредитам, привел и к уменьшению объемов кредитования в конце 2011 года. Так, если в августе-2011 украинские банки выдали кредитов населению на сумму 208,9 миллиардов гривен, что стало наибольшим показателем за год, то в ноябре-2011 сумма выданных кредитов составила 204,5 миллиарда гривен (данные за декабрь-2011 на момент написания обзора отсутствовали). Для сравнения, за ноябрь-2010 украинские банки выдали кредитов в сумме, почти на 10 миллиардов гривен большей - 214,4 миллиарда гривен.

Автокредиты: самые динамичные

Сегмент автокредитования в 2011 году был наиболее динамично развивающейся частью украинского кредитного рынка. «Большинство банков выбрали направление автокредитования в качестве приоритетного. При относительной краткосрочности данного актива (средний срок погашения автокредитов составляет 2,5-3 года), такой кредит обеспечен залогом, что снижает его риски, по сравнению с кредитами наличными и потребительскими кредитами на товары», - поясняет Светлана Фридрихсон, начальник управления развития кредитных продуктов VAB Банка .

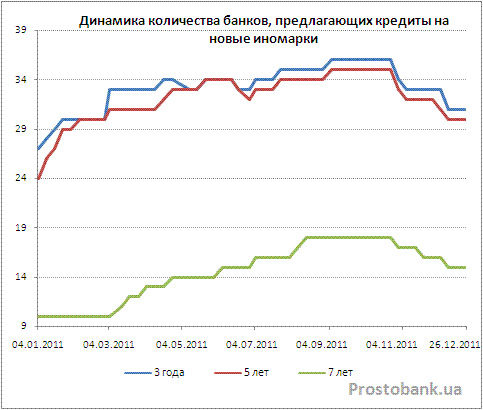

Действительно, кредиты на авто в 2011 году предлагало наибольшее количество банков: к концу года такие предложения были у 31-го банка из числа 50-ти лидеров по активам, а в пиковом для кредитования августе-2011 займы на авто предлагали 35 крупных учреждений. При этом на начало 2011 года автокредитные предложения были у 27-ми банков из ТОП-50. Для сравнения: ипотечные кредиты в декабре-2011 предлагают 25 учреждений (в августе-2011 их число достигало 30-ти), а беззалоговые потребительские кредиты - 13 банков (10 в августе-2011).

Но, пожалуй, самым ожидаемым и наиболее заметным событием в автокредитовании 2011 года можно считать появление на рынке предложений с нулевым первоначальным взносом. В конце мая такое предложение появилось у ПриватБанка, а к концу года кредиты на покупку авто без аванса предлагали уже три учреждения из числа 50-ти лидеров по активам (к ПриватБанку присоединились ВТБ Банк и Укрсоцбанк), а также меньшие банки.

Впрочем, эксперты все еще считают предложение кредитов без первоначального взноса скорее рекламным ходом со стороны отдельных банков, чем наметившейся тенденцией. Ведь получить такой кредит могут далеко не все, а лишь единичные заемщики. «Реклама нулевых авансов является скорее маркетинговым ходом банков для привлечения клиентов. Однако получить такой кредит может только клиент с хорошей кредитной историей в своем банке и высоким официальным доходом», - комментирует Виталий Климов, директор по продажам автокредитов Идея Банка .

Подробнее об изменениях, произошедших в 2011 году в украинском автокредитовании, читайте в отдельном материале - в одном из последующих обзоров на Prostobank.ua.

Ипотека: так и не стала доступной

Ипотечные кредиты по праву могут претендовать на звание самого большого разочарования 2011 года на кредитном рынке. После обвала средних ставок по кредитам на жилье в 2010 году на 8-9 процентных пунктов, эксперты прогнозировали замедление темпов их падения в 2011 году. Однако события разворачивались куда более драматично.

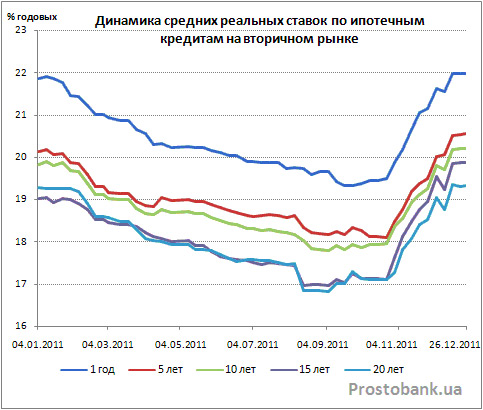

В первой половине 2011 года ипотечные кредиты уверенно дешевели, и с января по август-2011 успели «сбросить» в среднем по два процентных пункта по всем срокам. Однако с началом осени средние реальные ставки стали быстро расти, и уже в декабре превысили свои значения начала года на 0,1-0,9 процентного пункта. В результате, по итогам 2011 года ипотечные кредиты не только не стали более доступны для украинцев, но и немного подорожали.

Не слишком эффективными были и меры государственных органов и учреждений, направленные на поддержку ипотечного кредитования украинцев. А их в 2011 году предпринималось немало.

Во-первых, Государственное Ипотечное Учреждение возобновило программу рефинансирования ипотечных кредитов. Чтобы снизить ставки по ипотеке для граждан, ГИУ предложило банкам обменивать выданные ими ипотечные кредиты на «живые» деньги под 11% годовых. И действительно, к концу года уже шесть банков из ТОП-50 по размеру активов предлагают своим заемщикам ипотеку по совместной программе с ГИУ. Ставки по таким кредитам составляют 13%-16,5% реальных годовых, что само по себе немало для рядового украинца, который к тому же должен соответствовать строгим требованиям: к примеру, подтвердить наличие официального дохода в таком размере, чтобы платеж по будущему кредиту составлял не более 45% от него ежемесячно.

Во-вторых, Ощадбанк заявил о своем намерении выпустить ипотечные облигации, которые будут обращаться на фондовом рынке и позволят банкам рефинансировать ипотечные кредиты, а заодно и снизить ставки по ним. С этой целью даже планируется создать специальное Агентство по рефинансированию ипотечных кредитов, а эмиссию ипотечных бумаг взялась контролировать Госкомиссия по ценным бумагам и фондовому рынку.

Однако эта инициатива «забуксовала» еще на старте - госбанкам понадобилось больше времени, чтобы подготовить эмиссию, чем планировалось изначально. Кроме этого, продолжаются дискуссии относительно того, будут ли такие облигации привлекательны для инвесторов, ведь по ним будет установлена невысокая доходность, за счет чего и планируется снижать ипотечные ставки. Чтобы разрешить последнюю дилемму, Нацбанк рассматривает возможность разрешить зачислять ипотечные облигации в обязательные резервы банков. Так что не исключено, что покупать такие облигации будут сами банки.

Потребительские кредиты: слишком бурный рост

В отличие от ипотеки, для потребительского кредитования 2011 год можно считать весьма успешным. «В целом, в 2011 году розничное потребительское кредитование активизировалось. По оценкам наших специалистов, количество игроков на рынке выросло как минимум в 2 раза, а также значительно выросли объемы выдач. В течение года условия кредитования становились все более привлекательными для заемщиков, средняя стоимость кредита на рынке снижалась, а рисковые критерии становились все более лояльными», - рассказывает Анджей Олейник, директор по маркетингу и развитию продуктов Platinum Bank .

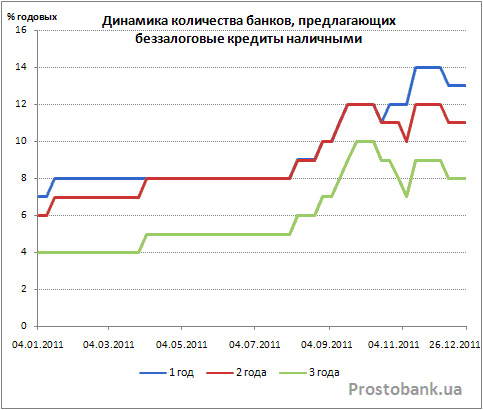

В итоге, к концу года, по данным компании "Простобанк Консалтинг", 13 учреждений из числа 50-ти лидеров по активам выдавали беззалоговые кредиты наличными, и еще 28 - под залог недвижимости или автомобиля. В начале 2011 года таких учреждений всего было 7 и 16 соответственно.

Причем, как ни странно, но рост числа банков, предлагающих беззалоговые потребительские кредиты, пришелся именно на второе полугодие 2011 года, когда другие программы кредитования банки стали сворачивать. Кроме того, в третьем квартале-2011, когда средние ставки по всем видам кредитов пошли в рост, кредиты наличными продолжали дешеветь.

Рост потребительского кредитования в 2011 году оказался таким стремительным, что в Национальном Банке даже заговорили о возможности его ограничения. С этой целью регулятор предлагает вдвое увеличить норматив адекватности капитала для банков, занимающихся потребительским кредитованием. «Ограничение со стороны НБУ планируется с целью сокращения отрицательного сальдо платежного баланса в стране, поскольку рост потребительского кредитования принято связывать с ростом импортных закупок товаров (население большую часть кредитных средств использует на покупку автомобилей, техники и мебели импортного производства)», - поясняет Владимир Буданов, заместитель начальника департамента розничных продуктов ВТБ Банка.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Кінцевий строк розгляду поданих пропозицій та визначення переможця

відкритого конкурсу перенесено на 19 березня 2026 року включно.

Кінцевий строк розгляду поданих пропозицій та визначення переможця

відкритого конкурсу перенесено на 19 березня 2026 року включно. Курс долара США помірно підвищується в парах з євро, фунтом стерлінгів і японською єною вдень у п'ятницю.

Курс долара США помірно підвищується в парах з євро, фунтом стерлінгів і японською єною вдень у п'ятницю. Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 6 березня 2026 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку

станом на 12:00 кч 6 березня 2026 року. Міжнародні резерви України в лютому 2026 року зменшилися, за попередніми

даними, на $2,91 млрд, або на 5,0% - до $54,75 млрд станом на 1 березня

цього року, припинивши зростання, що тривало з серпня 2025 року

Міжнародні резерви України в лютому 2026 року зменшилися, за попередніми

даними, на $2,91 млрд, або на 5,0% - до $54,75 млрд станом на 1 березня

цього року, припинивши зростання, що тривало з серпня 2025 року Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день.

Вартість золота та інших дорогоцінних металів піднімається в четвер,

інвестори стежать за конфліктом на Близькому Сході, який триває вже

шостий день. Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум.

Національний банк України 5 березня встановив довідковий курс гривні до

долара на рівні 43,8693 грн/$1, за день він послабився на 23 коп. та

другий день поспіль оновив історичний мінімум. На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи.

На придбання неплатоспроможних державних "Мотор-Банку" та PINbank

претендують шість компаній - три банки та три небанківські фінансові

установи. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium. OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.

OpenAI оголосила про новий раунд фінансування на $110 млрд - один із

найбільших в історії Силіконової долини, який підвищив оцінку компанії

до $730 млрд.  Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Samsung оголосила про розширення можливостей супутникового зв'язку для

окремих смартфонів Galaxy, включно з новою серією Galaxy S26, завдяки

співпраці зі світовими операторами телекомунікацій у Північній Америці,

Європі та Японії.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.

Компанія NVIDIA оголосила про співпрацю з провідними телекомунікаційними

компаніями для розробки шостого покоління мобільних мереж, які будуть

орієнтовані на використання штучного інтелекту.