Фінансові новини

- |

- 15.02.26

- |

- 21:12

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

| |

|

"Спочатку робіть, що потрібно. Тоді – те, що можливо. Лиш тоді ви побачите, що робите неможливе" Св. Франциск Асізський |

Банки так и не сумели реанимировать жилищное кредитование

13:01 26.10.2011 |

Гриньков Дмитрий Михайлович

Большинство сегментов розничного кредитования уже почти достигли докризисных объемов (см., например, на www.business.ua БИЗНЕС №42 от 17.10.11 г., стр.28-30). Исключением остается только ипотечное кредитование.

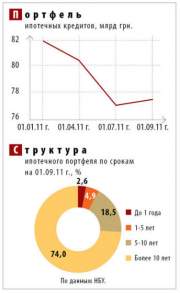

По данным НБУ, совокупный портфель ипотечных кредитов украинских банков за январь - август 2011 г. сократился на 4,5 млрд грн. Это значит, что "старые" кредиты гасятся быстрее, чем выдаются новые. В результате, на 1 сентября ипотечный портфель составлял 77,4 млрд грн. Таким образом, за три года кризиса он уменьшился почти на 25%.

Де градация

Отметим, что если до кризиса ипотечные программы развивали около 90 банков, то сейчас их предлагают лишь примерно 40 финучреждений. При этом количество выдаваемых кредитов сократилось в 7-8 раз.

"До кризиса мы выдавали ежедневно 500-600 кредитов. Сейчас - 60-80", - констатирует Павел Матияш, исполнительный директор Украинской национальной ипотечной ассоциации (УНИА; г.Киев; с 2003 г.; 50 членов). Что говорить, если один из лидеров рынка посткризисной ипотеки - "ВТБ Банк" - за 9 месяцев 2011 г. выдал чуть более 600 ипотечных займов на общую сумму около 140 млн грн. (средняя сумма кредита - 233 тыс.грн.).

Причем такие показатели были обеспечены благодаря акционной программе, действовавшей на протяжении трех летних месяцев. Для сравнения: потребительских кредитов наличными за этот период банк выдал на 440 млн грн., автокредитов - на 320 млн грн. Таким образом, среди сегментов розничного кредитования ипотечное пока является явным аутсайдером.

Основная причина низкого спроса на жилищные кредиты - их дороговизна. Процентные ставки по ним так и не снизились до приемлемого уровня. Так, сейчас кредиты на приобретение недвижимости предлагаются по ставкам не ниже 15% годовых. Однако под такую ставку можно взять только ипотечный кредит на короткий срок - до 5 лет.

По сути, подобный заем с трудом можно назвать ипотечным. Ссуда на таких условиях пригодится разве что покупателю, которому не хватает $5-10 тыс. до необходимой для покупки квартиры суммы, что составляет около 10% стоимости недвижимости.

Номинальная же процентная ставка по ипотечному кредиту на срок до 20 лет с собственным взносом не менее 20% стоимости жилья составит 15,5-18,5% годовых. При этом единоразовые комиссионные в нынешних условиях составляют 0,99-2% суммы кредита.

Сами банкиры признают, что обслуживание ипотечного займа со ставкой выше 15% годовых является непосильной задачей даже для представителей среднего класса. Массовая же выдача жилищных кредитов возможна только тогда, когда среднерыночная ставка не превышает 12% годовых.

С учетом текущей ситуации на банковском рынке (отток депозитов, дефицит ликвидности) говорить о снижении ипотечных ставок в ближайшее время просто неуместно. Скорее, наблюдается обратная тенденция. В последнее время вслед за повышением ставок по депозитам граждан дорожает и ипотечное кредитование.

Например, по состоянию на 12 октября 2011 г. такой индикатор стоимости кредитов, как "Индекс КредитМаркет Ипотечный" (рассчитывается компанией "КредитМаркет" (г.Киев; с 2008 г.; 250 чел.)), составил 20,37% годовых.

Для сравнения: в начале июля, когда данный показатель только начал рассчитываться, его значение составляло 19,22% годовых. Данный индикатор отражает эффективную (реальную) ставку по ипотечным кредитам с учетом всех сопутствующих расходов (страхование, оформление и пр.) и рассчитывается на основе займов, предоставляемых на покупку квартир на вторичном рынке. Принимаются во внимание те займы, в которых заемщик оплачивает 30% стоимости приобретаемого жилья, а срок кредитования составляет 10 лет.

Эхо прошлого

Стоит отметить, что большинство банков готовы кредитовать только покупку жилья на вторичном рынке. При этом финансирование покупок населением еще не существующих квартир в строящихся объектах практикуется крайне редко. Такие кредиты выдаются только в том случае, если строящийся объект имеет какое-либо отношение к банку (либо к его собственникам) и если банк заинтересован в его достройке.

Например, достаточно распространенной является ситуация, когда банки конфискуют объекты незавершенного строительства, выступавшие обеспечением под кредиты застройщикам. Впрочем, в последнее время застройщики, дабы стимулировать продажу квартир, готовы сами предлагать потенциальным покупателям программы рассрочки.

Например, достаточно распространенной является ситуация, когда банки конфискуют объекты незавершенного строительства, выступавшие обеспечением под кредиты застройщикам. Впрочем, в последнее время застройщики, дабы стимулировать продажу квартир, готовы сами предлагать потенциальным покупателям программы рассрочки.

Преимуществом таких предложений, по сравнению с банковской ипотекой, является более низкая процентная ставка, иногда вообще равная нулю. Основной недостаток - это короткий срок рассрочки, который обычно не превышает пяти лет.

Надо сказать, что банки очень осторожно подходят к выдаче новых ипотечных кредитов еще и потому, что до сих пор дает о себе знать "плохое" качество портфеля кредитов, выданных до кризиса. По словам Павла Матияша, проблемная задолженность по ипотечному кредитованию все еще оценивается примерно в 30% портфеля.

Банки, которые до кризиса были лидерами на ипотечном рынке, предпринимают радикальные шаги для "расчистки" своих балансов от таких займов. Недавно стало известно, что УкрСиббанк выставил на продажу портфель обеспеченных ипотекой займов примерно в $1 млрд (8 млрд грн.).

Это будет первая крупная рыночная сделка по продаже ипотечного портфеля. Эксперты оценивают возможную стоимость транзакции в 20% от суммы продаваемых проблемных долгов. Другой ипотечный лидер - ОТП Банк - начиная с 2010 г. продал родственной факторинговой компании проблемную задолженность более чем на 5 млрд грн.

Впрочем, перспективы очередной девальвации гривни могут еще больше усугубить качество ипотечного портфеля, ведь три четверти задолженности по-прежнему номинированы в валюте.

Государственная участь

Банкиры и чиновники считают, что ипотечное кредитование необходимо стимулировать за счет государственных программ. В последнее время чиновники активно обсуждают возможности компенсации из госбюджета части процентной ставки по ипотечным займам. Правда, в проекте Госбюджета-2012 на эти цели предусмотрено всего 111 млн грн.

Активизировались также и государственные ипотечные ведомства. Так, Государственное ипотечное учреждение (ГИУ) летом возобновило программы кредитования населения на покупку квартир в новостройках, возведенных на средства данного учреждения.

До этого ГИУ через банки кредитовало только застройщиков. Недавно же оно объявило о возобновлении рефинансирования банков под программы кредитования покупки недвижимости на вторичном рынке. По словам Виктора Миргородского, председателя правления ГИУ, его ведомство в августе-сентябре 2011 г. уже выкупило у банков-партнеров более 120 ипотечных кредитов примерно на 60 млн грн. (средний размер одного кредита - 500 тыс.грн.).

Кроме того, к концу 2011 г. ГИУ готово направить до 500 млн грн. на рефинансирование жилищных ипотечных кредитов, выданных банками населению. За счет этих средств будут выкуплены 1,5 тыс. кредитов. Господин Миргородский также сообщил планы ГИУ на ближайшие годы.

По его словам, в 2012 г. банки получат от ГИУ ресурсы в размере 2,8 млрд грн., продав последнему 8 тыс. выданных ранее ипотечных кредитов. К 2015 г. планируется нарастить количество кредитов, выдаваемых по программе ГИУ, до 20-25 тыс. штук. Сейчас ипотечное ведомство рефинансирует банки под 11% годовых и рекомендует им кредитовать конечных заемщиков под ставку не выше 15% годовых на срок до 30 лет.

Нынешняя активизация ГИУ объясняется возможным появлением конкурентной организации уже в ближайшем будущем. Напомним, что летом этого года государственный Ощадбанк при поддержке банковского регулятора инициировал создание новой ипотечной госструктуры под рабочим названием "Агентство по рефинансированию ипотеки" (см. на www.business.ua БИЗНЕС №25 от 20.06.11 г., стр.14, 15)

По имеющейся информации, структура будет заниматься приблизительно тем же, что сейчас делает ГИУ, - выкупать у банков ипотечные кредиты и под их обеспечение выпускать ипотечные облигации. Привлеченные деньги будут направляться на выкуп новых ипотечных портфелей. Отметим, что первый выпуск таких бумаг планировался на осень текущего года, однако был отложен, так как до сих пор не согласован устав Агентства.

Кроме Ощадбанка учредителями выступят и другие госбанки - Укрэксимбанк, Укргазбанк и банк "Киев". По словам Сергея Подрезова, председателя правления Ощадбанка (г.Киев; с 1991 г.; 38 тыс.чел.), объем дебютного выпуска ипотечных облигаций составит до 500 млн грн.

Ранее чиновники декларировали, что запуск новой схемы рефинансирования ипотечных программ позволит понизить процентную ставку по ипотечным кредитам для конечных заемщиков до 12% годовых.

Реализация столь амбициозных планов весьма сомнительна. Дело в том, что на рынке отсутствует долгосрочный гривневый ресурс, который можно было бы привлечь под 8-10% годовых. Даже средневзвешенная доходность ОВГЗ составляет около 12% годовых.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги.

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги. Норвегія та Франція домовилися про купівлю зброї

на загальну вартість понад 457 мільйонів доларів та її подальшу передачу

Україні.

Норвегія та Франція домовилися про купівлю зброї

на загальну вартість понад 457 мільйонів доларів та її подальшу передачу

Україні. Велика Британія приєднається до програми НАТО з закупівлі американської зброї для України

Велика Британія приєднається до програми НАТО з закупівлі американської зброї для України Британська компанія Hypersonica працює над ракетами, здатними маневрувати на швидкості понад п'ять швидкостей звуку.

Британська компанія Hypersonica працює над ракетами, здатними маневрувати на швидкості понад п'ять швидкостей звуку. Україна вже не отримала у 2025 році 3,7 мільярда євро пільгового

фінансування від ЄС за програмою Ukraine Facility, і може втратити ще

1,4 млрд євро за підсумками першого кварталу 2026 року.

Україна вже не отримала у 2025 році 3,7 мільярда євро пільгового

фінансування від ЄС за програмою Ukraine Facility, і може втратити ще

1,4 млрд євро за підсумками першого кварталу 2026 року. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Чистый и ухоженный участок - мечта каждого владельца частного дома или

дачи. Но чтобы поддерживать порядок на улице, одних усилий и граблей

бывает недостаточно. Сегодня на помощь приходит современная техника,

которая значительно упрощает и ускоряет все работы по чистке и уходу.

Чистый и ухоженный участок - мечта каждого владельца частного дома или

дачи. Но чтобы поддерживать порядок на улице, одних усилий и граблей

бывает недостаточно. Сегодня на помощь приходит современная техника,

которая значительно упрощает и ускоряет все работы по чистке и уходу.  Більшість

непопулярних податкових вимог міжнародних партнерів вирішили об'єднати в

одному законопроєкті. Однак для його ухвалення уряду доведеться йти на

компроміс з народними депутатами.

Більшість

непопулярних податкових вимог міжнародних партнерів вирішили об'єднати в

одному законопроєкті. Однак для його ухвалення уряду доведеться йти на

компроміс з народними депутатами.  За підсумками державного контролю за цінами на

ринку надання житлово-комунальних послуг у 2025 році споживачам

повернуто понад 53 млн грн.

За підсумками державного контролю за цінами на

ринку надання житлово-комунальних послуг у 2025 році споживачам

повернуто понад 53 млн грн.

Експорт українських IT-послуг у листопаді минулого року становив $543

мільйони, що на 4,1% або на $23 млн менше, порівняно із жовтнем.

Експорт українських IT-послуг у листопаді минулого року становив $543

мільйони, що на 4,1% або на $23 млн менше, порівняно із жовтнем. В Україні з 1 січня 2026 року для фізичних осіб-підприємців, які

працюють на першій та другій групах єдиного податку, діятимуть нові

розміри ставок єдиного податку та військового збору.

В Україні з 1 січня 2026 року для фізичних осіб-підприємців, які

працюють на першій та другій групах єдиного податку, діятимуть нові

розміри ставок єдиного податку та військового збору. Міністерство фінансів України проводить консультації з різними

представниками бізнесу щодо питання запровадження обов'язкової сплати

податку на додану вартість (ПДВ) для фізичних осіб-підприємців (ФОП),

які знаходяться на спрощеній системі оподаткування

Міністерство фінансів України проводить консультації з різними

представниками бізнесу щодо питання запровадження обов'язкової сплати

податку на додану вартість (ПДВ) для фізичних осіб-підприємців (ФОП),

які знаходяться на спрощеній системі оподаткування Напередодні зими президент Зеленський анонсував черговий пакет

соціальної допомоги українцям. В доцільності реалізації його ініціатив

під час війни засумнівались всі, окрім уряду.

Напередодні зими президент Зеленський анонсував черговий пакет

соціальної допомоги українцям. В доцільності реалізації його ініціатив

під час війни засумнівались всі, окрім уряду. Інвесткомпанія Dragon Capital вдруге за 2025 рік погіршила прогноз зростання економіки України - з 2% у липневому оновленні макропрогнозу до 1,7%, щодо 2026 року - очікування також погіршились з 1,5% до 1%.

Інвесткомпанія Dragon Capital вдруге за 2025 рік погіршила прогноз зростання економіки України - з 2% у липневому оновленні макропрогнозу до 1,7%, щодо 2026 року - очікування також погіршились з 1,5% до 1%. Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra.

Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra. Китайські дослідники за допомогою лазерів успішно заплутали між собою

атоми на відстані 11 км у згорнутій оптоволоконній мережі.

Китайські дослідники за допомогою лазерів успішно заплутали між собою

атоми на відстані 11 км у згорнутій оптоволоконній мережі.  AnTuTu опублікував щомісячний рейтинг найпродуктивніших

Android-смартфонів, у якому спостерігаються кілька цікавих змін, але

лідер вже четвертий місяць поспіль залишається колишнім.

AnTuTu опублікував щомісячний рейтинг найпродуктивніших

Android-смартфонів, у якому спостерігаються кілька цікавих змін, але

лідер вже четвертий місяць поспіль залишається колишнім. YouTube оголосив

про повноцінний запуск функції автоматичного дубляжу відео на основі

штучного інтелекту, яка тепер доступна для всіх авторів та підтримує 27

мов, серед яких є і українська.

YouTube оголосив

про повноцінний запуск функції автоматичного дубляжу відео на основі

штучного інтелекту, яка тепер доступна для всіх авторів та підтримує 27

мов, серед яких є і українська.

Ілон Маск став першою людиною в історії зі статками понад $850 млрд

після угоди між SpaceX та xAI. За оцінками Forbes, злиття ракетобудівної

компанії з бізнесом Маска у сфері штучного інтелекту та соціальних

медіа збільшило його капітал на $84 млрд - до рекордних $852 млрд.

Ілон Маск став першою людиною в історії зі статками понад $850 млрд

після угоди між SpaceX та xAI. За оцінками Forbes, злиття ракетобудівної

компанії з бізнесом Маска у сфері штучного інтелекту та соціальних

медіа збільшило його капітал на $84 млрд - до рекордних $852 млрд.  Intel має намір знову вийти на ринок пам'яті, уклавши партнерство з дочірньою компанією SoftBank - Saimemory.

Intel має намір знову вийти на ринок пам'яті, уклавши партнерство з дочірньою компанією SoftBank - Saimemory. Акції технологічних та софтверних компаній обвалилися на тлі побоювань,

що розвиток штучного інтелекту (ШІ) витіснить бізнес-моделі традиційних

розробників програмного забезпечення (ПЗ).

Акції технологічних та софтверних компаній обвалилися на тлі побоювань,

що розвиток штучного інтелекту (ШІ) витіснить бізнес-моделі традиційних

розробників програмного забезпечення (ПЗ).