Фінансові новини

- |

- 26.04.24

- |

- 05:29

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Посткризисная валютная ипотека: кто продолжает платить и почему

12:55 25.09.2018 |

Истории о несчастных валютных заемщиках, которые страдают от очередного витка девальвации, уже не так популярны, как в 2014-2015 годы. Ведь сейчас лишь немногие клиенты продолжают выплачивать валютные займы, не соглашаясь на предложения о конвертации долга в гривну. Остальные свыше 96% клиентов просто перестали платить благодаря мораторию на взыскание ипотеки. По словам банкиров, у всех хороших клиентов разная мотивация платить.

Валютные страхи

Очередной скачок курса гривны сразу же вызывает у украинцев приступ недовольства валютной нестабильностью. Одни глубоко возмущены, поскольку видят связь между подорожанием доллара и ростом потребительских цен, другие - из-за привычки накапливать сбережения в иностранной валюте при гривневых доходах. В 2014-2015 годах наиболее активно проявляли свое недовольство валютные заемщики. Они брали валютные кредиты незадолго до их запрета в 2009-м, в разгар ипотечного бума в 2005-2008 годах, на выгодных, как им тогда казалось, условиях. Тогда курс оставался статичным на уровне 5 грн/$, а ставки валютных займов вдвое были дешевле гривневых.

И если обесценивание нацвалюты с 5 грн до 8 грн за доллар для них прошло относительно безболезненно, то трехкратная девальвация в 2014-2015 годы привела к массовому отказу от обслуживания ипотечных кредитов. Этому способствовал парламент, который в 2014 году ввел мораторий на взыскание залоговой ипотеки по необслуживаемым валютным кредитам. После этого у заемщиков исчезла мотивация возвращать долги, ведь банк не мог выселить их, пока не будет принят закон о реструктуризации валютных кредитов. И хотя депутаты под давлением митингов разгневанных заемщиков приняли законопроект № 1558-1 о конвертации валютных кредитов в гривневые по курсу 5 грн/$, преодолеть президентское вето на него они не смогли.

Чтобы как-то выйти из тупиковой ситуации, Независимая ассоциация банков подготовила меморандум о реструктуризации валютной ипотеки, который подписали свыше десятка банков и тезисы которого легли в основу банковских программ реструктуризации. В ассоциации говорили, что по 170 тыс. валютных договоров физлица одолжили 87 млрд грн. Банки начали предлагать клиентам различные варианты урегулирования проблемы: конвертацию долга в гривневый кредит; одномоментное погашение части валютного кредита со списанием остального долга; изменение срока и ставки обслуживания и т.д.; некоторым клиентам предлагали просто «сдать ключи».

Итог валютно-ипотечного кризиса подвел в конце 2017 года Нацбанк. В первом выпуске Отчета о финансовой стабильности он констатировал, что в платежеспособных банках 96% валютных ипотечных кредитов не обслуживается. «Проблема валютных кредитов, выданных до кризиса 2008 года, так и не была решена. В результате круг банков, заинтересованных в ипотеке, не расширяется», - отмечали в НБУ. В 2017-м только 5% новых займов пришлись на покупку жилья.

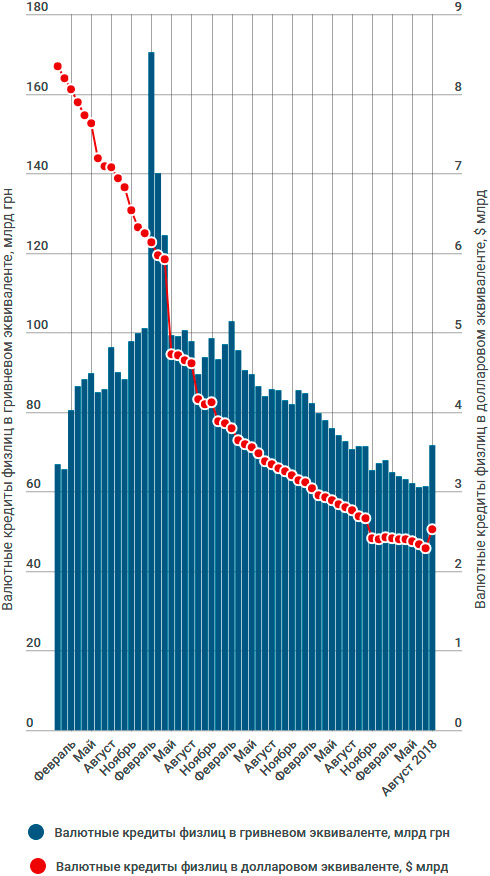

Динамика портфеля валютных кредитов физлиц в работающих банках в 2014-2018 годы

Почему они платят

Держателями крупнейших портфелей валютных ипотечных кредитов к началу кризиса были банки с иностранным капиталом: Райффайзен Банк Аваль, ОТП Банк, УкрСиббанк, Укрсоцбанк, Универсал Банк (до продажи его греками Сергею Тигипко). По состоянию на 2017 год у каждого из этих банков портфель розничных валютных кредитов превышал 1 млрд грн в эквиваленте.

На 1 сентября 2018-го на балансе банковской системы находились валютные кредиты физлиц на сумму $2,53 млрд (валовый кредитный портфель уменьшен на сумму сформированных резервов). FinClub поинтересовался у банков, которые были лидерами рынка валютной ипотеки, сколько валютных заемщиков у них продолжают обслуживать валютные кредиты, несмотря на девальвацию гривны (курс превысил 28 грн/$) и наличия моратория на взыскание залога.

Как рассказали в Альфа-Банке и Укрсоцбанке, в их группе продолжают обслуживаться по первоначальному графику свыше 800 валютных кредитов. «Заемщикам обоих банков, у которых возникали проблемы с выполнением обязательств, была доступна конвертация валютных кредитов. Укрсоцбанк с 2012 года предлагал клиентам реструктуризацию с переводом задолженности в гривну, которая предполагала конвертацию долга в гривну с фиксацией процентной ставки на два года на уровне действующей по валютному кредиту, а с третьего года устанавливалась плавающая процентная ставка (усредненная ставка по депозитам плюс маржа 2%) до конца строка кредитования», - говорит FinClub директор по взысканию кредитов Альфа-Банка и Укрсоцбанка Артур Атанов. Альфа-Банк также предлагал заемщикам программы реструктуризации и конвертации валютных кредитов в гривну. Он не знает, почему часть заемщиков отказалась от этих предложений.

В ОТП Банке осталось немного валютных ипотечных заемщиков, которые продолжают выполнять обязательства по своим кредитам. «В данном случае речь идет о кредитах с хорошей историей погашения, маленьким остатком долга и хорошим залогом», - сообщили FinClub в банке.

Но не все готовы признавать наличие проблем в этом сегменте. В УкрСиббанке, Райффайзен Банке Аваль и Универсал Банке проигнорировали запросы FinClub о состоянии обслуживания валютной ипотеки.

Помимо желания погасить оставшуюся задолженность и сохранить залоговую квартиру, у заемщиков могут быть и другие причины для обслуживания валютного кредита. «Если человеку не нужна реструктуризация, то зачем идти на нее. Например, клиент может работать за пределами страны и получать валютный доход, либо у него маленький остаток по кредиту. Либо кто-то не хочет платить большие проценты, которые будут при конвертации кредита в гривневый. Причины могут быть разные, это дело каждого», - рассказал неофициально банкир одного из банков с иностранным капиталом.

Он полагает, что в каждом из банков с крупными ипотечными портфелями остались единичные случаи обслуживания валютных кредитов клиентами, которые хотят сохранить свою хорошую кредитную историю. Остальные же кредиты висят на балансе банков «мертвым грузом».

Сложная ситуация и с портфелем валютной ипотеки в банках-банкротах. ФГВФЛ подсчитал, что в девяти десятках неплатежеспособных банков накопилось 40 тыс. ипотечных кредитов суммарной задолженностью в 68 млрд грн (две трети долга приходилось на банки «Надра» и «Дельта») - 90% из них валютные. Лишь 2-3% ипотечных кредитов обслуживалось. Чтобы побудить заемщиков платить, Фонд объявил масштабную программу реструктуризации под 0,01%. С марта по июнь всего 87 заемщиков заинтересовались процедурой, и лишь двое из них провели реструктуризацию.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

"До Верховної Ради України надійшла заява від Миколи Сольського про

відставку з посади Міністра аграрної політики та продовольства України.

Заяву буде розглянуто на одному з найближчих пленарних засідань", -

йдеться на Facebook-сторінці Стефанчука.

"До Верховної Ради України надійшла заява від Миколи Сольського про

відставку з посади Міністра аграрної політики та продовольства України.

Заяву буде розглянуто на одному з найближчих пленарних засідань", -

йдеться на Facebook-сторінці Стефанчука. Цьогоріч Копенгаген збільшить фінансування України на 4,4 мільярда данських крон. Кошти будуть використані насамперед для прямої військової підтримки.

Цьогоріч Копенгаген збільшить фінансування України на 4,4 мільярда данських крон. Кошти будуть використані насамперед для прямої військової підтримки. "Прогноз інфляції на кінець цього року знижено з 8,6% до 8,2%. Очікується, що наприкінці 2025 року інфляція сповільниться до 6%, а за підсумками 2026 року сповільниться до 5%", - сказав Пишний.

"Прогноз інфляції на кінець цього року знижено з 8,6% до 8,2%. Очікується, що наприкінці 2025 року інфляція сповільниться до 6%, а за підсумками 2026 року сповільниться до 5%", - сказав Пишний. Національний банк погіршив оцінку зростання реального ВВП у 2024 році з

3,6% у попередньому макропрогнозі до 3% та погіршив очікування зростання

у 2025 році на 0,2 в.п. до 5,6% і зберіг прогноз на 2026 рік на рівні

4,5%.

Національний банк погіршив оцінку зростання реального ВВП у 2024 році з

3,6% у попередньому макропрогнозі до 3% та погіршив очікування зростання

у 2025 році на 0,2 в.п. до 5,6% і зберіг прогноз на 2026 рік на рівні

4,5%. "Ураховуючи достатньо комфортний рівень міжнародних резервів,

контрольовану ситуацію на валютному ринку та очікування щодо подальшого

надходження міжнародної допомоги, НБУ готує низку кроків з валютної

лібералізації в найближчі тижні", - НБУ.

"Ураховуючи достатньо комфортний рівень міжнародних резервів,

контрольовану ситуацію на валютному ринку та очікування щодо подальшого

надходження міжнародної допомоги, НБУ готує низку кроків з валютної

лібералізації в найближчі тижні", - НБУ.

Досягнення в плані валютної лібералізації, розміру облікової ставки й

ставки за 3-місячними ДС за 2023 рік є досить вагомими, і зараз варто

"закріпити їх" і діяти більш консервативно, не поспішаючи зі змінами.

Досягнення в плані валютної лібералізації, розміру облікової ставки й

ставки за 3-місячними ДС за 2023 рік є досить вагомими, і зараз варто

"закріпити їх" і діяти більш консервативно, не поспішаючи зі змінами. Економічне зростання України продовжиться 2024 року завдяки розширенню

внутрішнього попиту та подальшому відновленню морського експорту, однак

воно знизиться до 3,9% із приблизно 5,5% торік через ефект високої бази.

Економічне зростання України продовжиться 2024 року завдяки розширенню

внутрішнього попиту та подальшому відновленню морського експорту, однак

воно знизиться до 3,9% із приблизно 5,5% торік через ефект високої бази. У переліку першочергових кроків, які бізнес хотів би бачити від влади,

першу трійку сформували проведення реальної та ефективної судової

реформи (22%), забезпечення чіткої та прозорої процедури бронювання

(22%) й посилення національної безпеки і оборони.

У переліку першочергових кроків, які бізнес хотів би бачити від влади,

першу трійку сформували проведення реальної та ефективної судової

реформи (22%), забезпечення чіткої та прозорої процедури бронювання

(22%) й посилення національної безпеки і оборони. Зростання валового внутрішнього продукту України 2024 року сповільниться

до, приблизно, 4% із майже 6% 2023 року за умови збільшення інфляції до

8% із 5,1% торік, а курс на кінець року становитиме 39 грн/$1, - Томаш Фіала.

Зростання валового внутрішнього продукту України 2024 року сповільниться

до, приблизно, 4% із майже 6% 2023 року за умови збільшення інфляції до

8% із 5,1% торік, а курс на кінець року становитиме 39 грн/$1, - Томаш Фіала. Бізнес третій квартал поспіль очікує зростання ділової активності в наступні 12 місяців, хоча й дещо нижчими темпами. Зокрема, про це свідчить Індекс ділових очікувань підприємств, який становив 101,6% порівняно зі 104.5% у ІІІ кварталі 2023 року.

Бізнес третій квартал поспіль очікує зростання ділової активності в наступні 12 місяців, хоча й дещо нижчими темпами. Зокрема, про це свідчить Індекс ділових очікувань підприємств, який становив 101,6% порівняно зі 104.5% у ІІІ кварталі 2023 року. В останні дні 2023 уряд оприлюднив документ, який анонсує кардинальні

зміни у тому, хто і як платитиме податки в Україні вже за кілька років -

"Національну стратегію доходів". Йдеться, звісно, не про доходи

громадян чи бізнесу, а про бюджет.

В останні дні 2023 уряд оприлюднив документ, який анонсує кардинальні

зміни у тому, хто і як платитиме податки в Україні вже за кілька років -

"Національну стратегію доходів". Йдеться, звісно, не про доходи

громадян чи бізнесу, а про бюджет. 27 грудня, напередодні Нового року, уряд погодив Національну

стратегію доходів до 2030 року. Цей документ визначатиме, як

держава планує жити наступні шість років та фінансувати усі свої

потреби, зменшуючи залежність від партнерів.

27 грудня, напередодні Нового року, уряд погодив Національну

стратегію доходів до 2030 року. Цей документ визначатиме, як

держава планує жити наступні шість років та фінансувати усі свої

потреби, зменшуючи залежність від партнерів. Виконавчий директор TikTok заявив у середу, що соцмережа розраховує

виграти суд з оскарження закону, підписаного президентом США Джо

Байденом.

Виконавчий директор TikTok заявив у середу, що соцмережа розраховує

виграти суд з оскарження закону, підписаного президентом США Джо

Байденом. Президент США Джо Байден у середу підписав закон про примус китайської

материнської компанії TikTok - ByteDance - продати платформу соціальних

мереж або піддатися національній забороні, повідомляє CNBC.

Президент США Джо Байден у середу підписав закон про примус китайської

материнської компанії TikTok - ByteDance - продати платформу соціальних

мереж або піддатися національній забороні, повідомляє CNBC. В останній бета-версії Google Chrome є можливість увімкнути цифровий

підпис у документ PDF. Версія для розробників Chrome Canary 126 має

експериментальний прапор, який при активації вмикає функцію "PDF Ink

Signatures".

В останній бета-версії Google Chrome є можливість увімкнути цифровий

підпис у документ PDF. Версія для розробників Chrome Canary 126 має

експериментальний прапор, який при активації вмикає функцію "PDF Ink

Signatures". Microsoft показуватиме рекламу в меню "Пуск" для користувачів Windows

11. Після короткого тестування на Windows Insiders на початку цього

місяця компанія почала розповсюджувати оновлення KB5036980, яке включає

рекомендації для додатків із Microsoft Store.

Microsoft показуватиме рекламу в меню "Пуск" для користувачів Windows

11. Після короткого тестування на Windows Insiders на початку цього

місяця компанія почала розповсюджувати оновлення KB5036980, яке включає

рекомендації для додатків із Microsoft Store. У новій версії операційної системи Android 15 з'явиться функція, яка

дасть змогу екрану вашого телефону ставати ще тьмянішим у темряві. Це

може бути корисно для тих, хто використовує телефон уночі, коли

яскравість екрана може бути не достатньо низькою.

У новій версії операційної системи Android 15 з'явиться функція, яка

дасть змогу екрану вашого телефону ставати ще тьмянішим у темряві. Це

може бути корисно для тих, хто використовує телефон уночі, коли

яскравість екрана може бути не достатньо низькою. Завдяки новій базовій моделі Adobe Firefly Image 3 нові інструменти

доступні в бета-версії настільної програми Photoshop і стануть

загальнодоступними «пізніше цього року».

Завдяки новій базовій моделі Adobe Firefly Image 3 нові інструменти

доступні в бета-версії настільної програми Photoshop і стануть

загальнодоступними «пізніше цього року».