Фінансові новини

- |

- 15.02.26

- |

- 21:11

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Рынок недвижимости ЦВЕ демонстрирует потенциал роста на 15%, рентабельность акций снижается

23:14 19.10.2011 |

Недавнее снижение доходности высокоприбыльных государственных облигаций сделало рынок недвижимости более инвестиционно привлекательным с точки зрения ценообразования. «В настоящее время мы наблюдаем самое существенное падение цены акций после последнего минимума весной 2009 года. Тем не менее, текущие уровни коэффициента доходности капитала по-прежнему низки. В то время как арендная ставка восстанавливается после кризиса, компании все еще продолжают экономить на операционных затратах, поскольку в ближайшее время рост объемов и прибыли не достигнет докризисных уровней. Плюсом инвестиций в рынок недвижимости является довольно высокий дисконт, который достигает 50% балансовой стоимости», - рассказывает Гюнтер Артнер, сопредседатель департамента исследований рынков недвижимости ЦВЕ (CEE Equity Research) Erste Group. В сравнении с международным рынком недвижимости, акции компаний рынка недвижимости ЦВЕ демонстрируют хорошие дисконты, основанные на стоимости активов, однако торгуются на том же уровне мультипликаторов по оборотам, что объясняет рентабельность ниже среднего.

Недавнее снижение доходности высокоприбыльных государственных облигаций сделало рынок недвижимости более инвестиционно привлекательным с точки зрения ценообразования. «В настоящее время мы наблюдаем самое существенное падение цены акций после последнего минимума весной 2009 года. Тем не менее, текущие уровни коэффициента доходности капитала по-прежнему низки. В то время как арендная ставка восстанавливается после кризиса, компании все еще продолжают экономить на операционных затратах, поскольку в ближайшее время рост объемов и прибыли не достигнет докризисных уровней. Плюсом инвестиций в рынок недвижимости является довольно высокий дисконт, который достигает 50% балансовой стоимости», - рассказывает Гюнтер Артнер, сопредседатель департамента исследований рынков недвижимости ЦВЕ (CEE Equity Research) Erste Group. В сравнении с международным рынком недвижимости, акции компаний рынка недвижимости ЦВЕ демонстрируют хорошие дисконты, основанные на стоимости активов, однако торгуются на том же уровне мультипликаторов по оборотам, что объясняет рентабельность ниже среднего.

Нестабильность на рынке с августа этого года снизила стоимость акций рынка недвижимости до уровня 2009 года. Учитывая низкую цену акций по сравнению с балансовой стоимостью, инвестиции в акции становятся более интересными даже по сравнению с прямыми инвестициями в недвижимость. Сonwert и Immofinanz уже пользуются этими инструментами, что уже сейчас могут делать и другие компании.

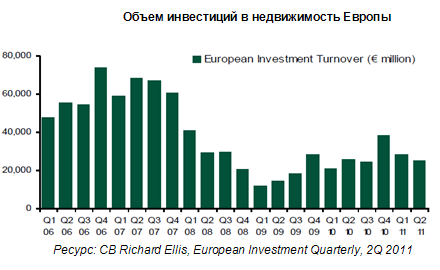

Объем инвестиций ежеквартально сокращается на 12%

Объемы инвестиций в Европе соответствуют экономическому развитию больше, чем когда-либо. Во втором квартале 2011 года объемы транзакций на инвестиционном рынке Европы снизились на 12% до 25 млрд евро. В годовом сравнении инвестиционный оборот сократился на 3% с 25,7 млрд евро во втором квартале 2010 г. В таких городах как Москва, Санкт-Петербург, Бухарест и Киев во втором квартале 2011 года продолжилось сокращение прибыльности на фондовых рынках, демонстрируя сильнейший спад в регионе ЦВЕ.

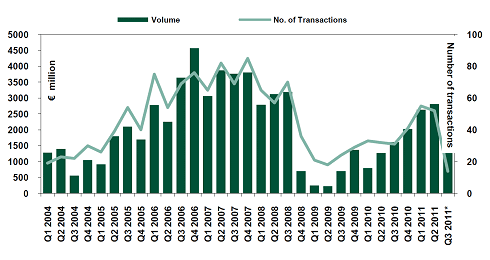

В сегменте офисной недвижимости в первом полугодии 2011 года инвестиционный оборот составил 2,2 млрд евро, главным образом за счет операций в России и Польше, и составил 75% от общего объема. Несмотря на то, что более 50% оборота создали местные инвесторы, иностранные инвестиции также находятся на подъеме

Рост стоимости капитала в сегменте торговой недвижимости

Среди трех сегментов (жилой, торговой и офисной) недвижимости, во втором квартале 2011 года именно в торговом сегменте наблюдается самый стойкий рост - на 0,8% ежеквартально и 3,5% ежегодно. Рост оборота в сегменте торговой недвижимости в Германии, России, Польши и странах Скандинавии связан с развитием экономик этих стран, в то время как в Южной Европе наблюдается очень ограниченная активность. Инвесторы более осторожны и обеспокоены экономическим состоянием и влиянием мер жесткой экономии на потребление.

Несмотря на то, что стоимость промышленной недвижимости снизилась, сегмент офисной недвижимости демонстрирует рост на 0,3% ежеквартально, но всего лишь на 2% ежегодно. Исходя из географических показателей, самый высокий и стабильный рост отмечен в регионе ЦВЕ, который составил +0,9% ежеквартально (и +3,5% ежегодно), за ним следует Северная Европа с показателями +0,6% ежеквартального роста и +4,4% ежегодного.

В первом полугодии 2011 года в регионе ЦВЕ объем сданной офисной недвижимости достиг минимума в 460 тыс кв. м., по сравнению с 2,1 млн кв. м. в 2010 году, половина из которых - офисные площади Москвы. Чтобы оценить потребность в офисных площадях, следует обратить внимание на возобновленные проекты, количество которых существенно увеличилось. Также в столицах центрально-восточного региона наблюдается увеличение количества новых проектов.

Оценивая стоимость аренды, на европейском рынке недвижимости закрепился тренд к стабилизации цен. Подтверждением тому является индекс арендных ставок офисной недвижимости сектора EU15, который во втором квартале 2011 года оказался стабильным, претерпев не сильных квартальных изменений (+2,1% ежегодно). В это же время промышленный индекс арендных ставок EU15 ознаменовались незначительным снижением на 0,5% (-0,1% ежегодно). Соответствующий розничный индекс увеличивается на 1,7% ежеквартально (+2,6% ежегодно), что в основном связано с ростом арендных ставок в некоторых городах Германии, Франции, Великобритании, Финляндии и Швеции.

Прогноз

Большинство компаний на рынке недвижимости не могут воспользоваться преимуществом устойчиво низкой процентной ставки, так как они хеджированы на более высоком уровне. Этот фактор по-прежнему остается ограничением для улучшения показателя доходности капитала. «Достижение докризисного показателя в 10% доходности капитала и стоимости акций является маловероятным, так как эти показатели были основаны на слишком позитивном эффекте использования кредита для совершения финансовых сделок, а также включали в себя высокие доходы от переоценки. Мы ожидаем более высоких доходов в результате переоценки в компаниях, имеющих новые проекты с хорошим месторасположением. Основываясь на наших новых сниженных оценках, регрессионный анализ коэффициента доходности капитала по сравнению с коэффициентом котировки акций демонстрирует повышение потенциала роста на 15% до конца этого года и на 25% до конца 2012 года (в дополнении к распределению дивидендов)», - заявила Мартина Валента, аналитик Erste Group. В соответствии с регрессионным анализом, компании в секторе недвижимости должны достичь коэффициента доходности капитала на уровне 11% для достижения паритетной котировки акций. Средний прогноз коэффициента доходности капитала на 2012 год составляет 3,7% для австрийских компаний в сфере недвижимости и 1,9% для компаний в странах ЦВЕ. Повышение цен на акции на 25% до конца 2012 года будет преобразовано в мультипликатор на уровне 0,6 до 2013 года.

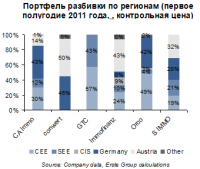

Германия и Австрия остаются привлекательными для инвестиций Наряду с такими компаниями, как GTC, работающими исключительно на рынке ЦВЕ, анализируемые Erste Group компании имеют доступ также к рынкам Германии и Австрии. Компания conwert имеет самую большую долю немецких активов в размере 45% (в основном состоящий из жилых помещений), следом за ней идет CA Immo с 43%.

Наряду с такими компаниями, как GTC, работающими исключительно на рынке ЦВЕ, анализируемые Erste Group компании имеют доступ также к рынкам Германии и Австрии. Компания conwert имеет самую большую долю немецких активов в размере 45% (в основном состоящий из жилых помещений), следом за ней идет CA Immo с 43%.

В целом, в настоящее время торговый сегмент не оценивается высоко в портфелях компаний, анализируемых Erste Group. GTC имеет самую высокую долю в 36%, далее следует S Immo (27%) и Immofinanz (25%).

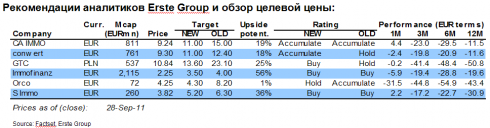

• CA Immo. Аналитики Erste Group снизили целевые прогнозы цены с 15 до 11 евро и подтвердили рекомендации Накапливать Коэффициент доходности капитала на 2011 год составляет 3%, что значительно ниже целевого годового коэффициента доходности капитала CA Immo в 5%. Тем не менее, аналитики Erste Group прогнозируют неизменные предпосылки к формированию дивидендов в размере 0,40 евро, в соответствии с целью компании - выплатить около 2% от чистой стоимости.

• conwert. Аналитики прогнозируют для conwert рекомендации Накапливать (предыдущая рекомендация: удержания) с уменьшенной целевой ценой в 11 евро (ранее 12,4 евро).

• GTC продается с исторически высоким дисконтом в 46% от балансовой стоимости в первом полугодии 2011 года. Аналитики выставляют целевую цену 13,6 злотых за акцию, 42% дисконта от балансовой стоимости к 2013 году, таким образом меняя свою рекомендацию с Удерживать до Покупать.

• Immofinanz. Аналитики подтверждают свою рекомендацию Покупать, но снижают целевую цену с 4 до 3,5 евро. Это отражается в снижении оценки, а также увеличении квоты на юридические риски.

• Orco. Аналитики Erste Group утверждают рекомендацию Удерживать для Orco с 12-месячной целевой ценой в 4,3 евро за акцию. Целевая цена основана на 60% дисконте от текущей стоимости из-за значительного риска рефинансирования Orco в настоящее время.

• S Immo. Аналитики уменьшают целевую цену с 6,3 до 5,2 евро, но подтверждают рекомендацию Покупать для S Immo. Сокращение целевой цены отражает снижение оценки на 2012 и 2013 годы и замедление экономического развития.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги.

Міністр оборони Британії Джон Гілі заявив, що під час засідання

Контактної групи з питань оборони України союзники пообіцяли Україні $35

млрд військової допомоги. Норвегія та Франція домовилися про купівлю зброї

на загальну вартість понад 457 мільйонів доларів та її подальшу передачу

Україні.

Норвегія та Франція домовилися про купівлю зброї

на загальну вартість понад 457 мільйонів доларів та її подальшу передачу

Україні. Велика Британія приєднається до програми НАТО з закупівлі американської зброї для України

Велика Британія приєднається до програми НАТО з закупівлі американської зброї для України Британська компанія Hypersonica працює над ракетами, здатними маневрувати на швидкості понад п'ять швидкостей звуку.

Британська компанія Hypersonica працює над ракетами, здатними маневрувати на швидкості понад п'ять швидкостей звуку. Україна вже не отримала у 2025 році 3,7 мільярда євро пільгового

фінансування від ЄС за програмою Ukraine Facility, і може втратити ще

1,4 млрд євро за підсумками першого кварталу 2026 року.

Україна вже не отримала у 2025 році 3,7 мільярда євро пільгового

фінансування від ЄС за програмою Ukraine Facility, і може втратити ще

1,4 млрд євро за підсумками першого кварталу 2026 року. В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців.

В Україні стартував оборонний збір на 1 млрд грн для захисту від "Шахедів". Про це повідомляє пресслужба Фонду Сергія Притули. Проєкт під назвою "Єдинозбір" проводиться фондом спільно з 412 бригадою Nemesis та Світовим Конґресом Українців. Чистый и ухоженный участок - мечта каждого владельца частного дома или

дачи. Но чтобы поддерживать порядок на улице, одних усилий и граблей

бывает недостаточно. Сегодня на помощь приходит современная техника,

которая значительно упрощает и ускоряет все работы по чистке и уходу.

Чистый и ухоженный участок - мечта каждого владельца частного дома или

дачи. Но чтобы поддерживать порядок на улице, одних усилий и граблей

бывает недостаточно. Сегодня на помощь приходит современная техника,

которая значительно упрощает и ускоряет все работы по чистке и уходу.  Більшість

непопулярних податкових вимог міжнародних партнерів вирішили об'єднати в

одному законопроєкті. Однак для його ухвалення уряду доведеться йти на

компроміс з народними депутатами.

Більшість

непопулярних податкових вимог міжнародних партнерів вирішили об'єднати в

одному законопроєкті. Однак для його ухвалення уряду доведеться йти на

компроміс з народними депутатами.  За підсумками державного контролю за цінами на

ринку надання житлово-комунальних послуг у 2025 році споживачам

повернуто понад 53 млн грн.

За підсумками державного контролю за цінами на

ринку надання житлово-комунальних послуг у 2025 році споживачам

повернуто понад 53 млн грн.

Експорт українських IT-послуг у листопаді минулого року становив $543

мільйони, що на 4,1% або на $23 млн менше, порівняно із жовтнем.

Експорт українських IT-послуг у листопаді минулого року становив $543

мільйони, що на 4,1% або на $23 млн менше, порівняно із жовтнем. В Україні з 1 січня 2026 року для фізичних осіб-підприємців, які

працюють на першій та другій групах єдиного податку, діятимуть нові

розміри ставок єдиного податку та військового збору.

В Україні з 1 січня 2026 року для фізичних осіб-підприємців, які

працюють на першій та другій групах єдиного податку, діятимуть нові

розміри ставок єдиного податку та військового збору. Міністерство фінансів України проводить консультації з різними

представниками бізнесу щодо питання запровадження обов'язкової сплати

податку на додану вартість (ПДВ) для фізичних осіб-підприємців (ФОП),

які знаходяться на спрощеній системі оподаткування

Міністерство фінансів України проводить консультації з різними

представниками бізнесу щодо питання запровадження обов'язкової сплати

податку на додану вартість (ПДВ) для фізичних осіб-підприємців (ФОП),

які знаходяться на спрощеній системі оподаткування Напередодні зими президент Зеленський анонсував черговий пакет

соціальної допомоги українцям. В доцільності реалізації його ініціатив

під час війни засумнівались всі, окрім уряду.

Напередодні зими президент Зеленський анонсував черговий пакет

соціальної допомоги українцям. В доцільності реалізації його ініціатив

під час війни засумнівались всі, окрім уряду. Інвесткомпанія Dragon Capital вдруге за 2025 рік погіршила прогноз зростання економіки України - з 2% у липневому оновленні макропрогнозу до 1,7%, щодо 2026 року - очікування також погіршились з 1,5% до 1%.

Інвесткомпанія Dragon Capital вдруге за 2025 рік погіршила прогноз зростання економіки України - з 2% у липневому оновленні макропрогнозу до 1,7%, щодо 2026 року - очікування також погіршились з 1,5% до 1%. Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra.

Samsung ще не представила лінійку Galaxy S26, а в мережі вже

з'явилася цікава інформація про флагман наступного покоління - Galaxy

S27 Ultra. Китайські дослідники за допомогою лазерів успішно заплутали між собою

атоми на відстані 11 км у згорнутій оптоволоконній мережі.

Китайські дослідники за допомогою лазерів успішно заплутали між собою

атоми на відстані 11 км у згорнутій оптоволоконній мережі.  AnTuTu опублікував щомісячний рейтинг найпродуктивніших

Android-смартфонів, у якому спостерігаються кілька цікавих змін, але

лідер вже четвертий місяць поспіль залишається колишнім.

AnTuTu опублікував щомісячний рейтинг найпродуктивніших

Android-смартфонів, у якому спостерігаються кілька цікавих змін, але

лідер вже четвертий місяць поспіль залишається колишнім. YouTube оголосив

про повноцінний запуск функції автоматичного дубляжу відео на основі

штучного інтелекту, яка тепер доступна для всіх авторів та підтримує 27

мов, серед яких є і українська.

YouTube оголосив

про повноцінний запуск функції автоматичного дубляжу відео на основі

штучного інтелекту, яка тепер доступна для всіх авторів та підтримує 27

мов, серед яких є і українська.

Ілон Маск став першою людиною в історії зі статками понад $850 млрд

після угоди між SpaceX та xAI. За оцінками Forbes, злиття ракетобудівної

компанії з бізнесом Маска у сфері штучного інтелекту та соціальних

медіа збільшило його капітал на $84 млрд - до рекордних $852 млрд.

Ілон Маск став першою людиною в історії зі статками понад $850 млрд

після угоди між SpaceX та xAI. За оцінками Forbes, злиття ракетобудівної

компанії з бізнесом Маска у сфері штучного інтелекту та соціальних

медіа збільшило його капітал на $84 млрд - до рекордних $852 млрд.  Intel має намір знову вийти на ринок пам'яті, уклавши партнерство з дочірньою компанією SoftBank - Saimemory.

Intel має намір знову вийти на ринок пам'яті, уклавши партнерство з дочірньою компанією SoftBank - Saimemory. Акції технологічних та софтверних компаній обвалилися на тлі побоювань,

що розвиток штучного інтелекту (ШІ) витіснить бізнес-моделі традиційних

розробників програмного забезпечення (ПЗ).

Акції технологічних та софтверних компаній обвалилися на тлі побоювань,

що розвиток штучного інтелекту (ШІ) витіснить бізнес-моделі традиційних

розробників програмного забезпечення (ПЗ).