Фінансові новини

- |

- 10.03.26

- |

- 08:11

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Почему снижение рубля не поможет российской экономике

10:04 03.02.2014 |

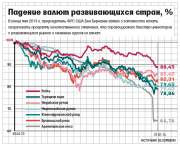

По итогам января российский рубль потерял к доллару 6,7%, уступив по скорости спада разве что валюте ЮАР (-6,9%) и Аргентины (-18,3%). В итоге за месяц российская валюта наверстала упущенное за весь прошлый год, когда другие валюты ослаблялись быстрее. Стоимость бивалютной корзины превысила даже максимум 2009 г. в 40,9 руб., поднявшись 30 января выше 41 руб. «Это выглядит как преддверие валютного кризиса», - пишут аналитики Центра макроэкономических исследований (ЦМИ) Сбербанка.

По итогам января российский рубль потерял к доллару 6,7%, уступив по скорости спада разве что валюте ЮАР (-6,9%) и Аргентины (-18,3%). В итоге за месяц российская валюта наверстала упущенное за весь прошлый год, когда другие валюты ослаблялись быстрее. Стоимость бивалютной корзины превысила даже максимум 2009 г. в 40,9 руб., поднявшись 30 января выше 41 руб. «Это выглядит как преддверие валютного кризиса», - пишут аналитики Центра макроэкономических исследований (ЦМИ) Сбербанка.

Ошибка коммуникации

Для ослабления рубля были очевидные причины: по итогам 2013 г. резко - в 2,6 раза - затормозил экономический рост; более чем вдвое упало положительное сальдо счета текущих операций, показывающее разницу между полученным доходом от экспорта товаров и услуг и уплаченной за импортированные товары и услуги суммой; а отток капитала, напротив, возрос - чистый отток по финансовому счету, без учета операций ЦБ, увеличился в 1,6 раза до $43 млрд.

Ухудшение не временное: по прогнозу Минэкономразвития, российская экономика все ближайшие годы будет расти не только медленнее, чем прежде, но и медленнее, чем мировая экономика. «Слабая экономика имеет слабую валюту. Если говорить не о всплеске, который мы сейчас наблюдаем, а о долгосрочной тенденции, нас ждет ослабление рубля как результат ослабления экономики», - говорит руководитель Экономической экспертной группы Евсей Гурвич. В этом смысле ослабление рубля было «плановым», т. е. обусловленным фундаментальными факторами, согласен главный экономист HSBC по России и СНГ Александр Морозов: однако годовые прогнозы ослабления рубль выполнил за месяц.

Скорость падению придали события на внешних рынках, российские чиновники и сам Центробанк.

Внешними причинами стали сокращение программы стимулирования ФРС США и мировая перебалансировка центров роста. Развитые экономики восстанавливаются, а развивающиеся - замедляются. Еврозона выходит из рецессии, рост США в 2013 г., по оценке МВФ, составит 1,5-1,6% (выше российского), тогда как последние данные по Китаю подтверждают, что его экономика тормозит быстрее ожиданий. Произошел глобальный исход капитала со всех развивающихся рынков в более надежные активы, в том числе и бегство от российского рубля.

Однако ни общая слабость экономики, ни мировая «распродажа» валют развивающихся стран не могли придать падению рубля такой скорости. В отличие от многих развивающихся рынков у России счет текущих операций все-таки положительный, а дефицит бюджета - практически нулевой. Анализ устойчивости валют, проведенный ЦМИ в январе, показал, что по устойчивости рубль занимает 11-е место из 30 валют. Доллар США оказался ниже - на 19-м месте из-за высокого дефицита бюджета и счета текущих операций, а также большого госдолга.

По мнению ЦМИ, падение рубля ускорили девальвационные ожидания, подогреваемые проблемами в коммуникациях между ЦБ и рынками и уверенностью последних в том, что правительство и регулятор целенаправленно ослабляют рубль. Заявления российских чиновников и руководителей ЦБ о том, что ничего страшного не происходит, только усиливали панику. «Их [властей] спокойствие вкупе с распространенными представлениями о том, что слабый рубль может чем-то помочь экономике, способствовали дополнительному ажиотажу», - констатирует Морозов.

Ошибка Центробанка

Рубль стал жертвой политического давления на Центробанк по поводу стимулирования экономического роста, а также следования Центробанком «передовой» моде, считает главный экономист «Сбербанк CIB» Евгений Гавриленков. Подчиняясь давлению, ЦБ решил копировать действия «больших центробанков», что далеко не всегда уместно в российских условиях. Политика количественного смягчения была предпринята ФРС и Европейским ЦБ из-за того, что доходы потребителей и внутренний спрос упали даже при снижении ставок до нуля. В России же номинальные доходы населения растут (зарплаты в 2013 г. выросли на 12,3%, по данным Росстата), продолжает Гавриленков, а банки, беря деньги не под 0%, а под 5-6% годовых, должны эти проценты отработать: «Они и начинают их отрабатывать на валютном рынке».

ЦБ осенью возобновил выдачу длинных кредитов под нерыночные активы, объемы рефинансирования в 2013 г. возросли на 60%, или на 1,5 трлн руб. Из них более половины (около $30 млрд - т. е. объем потраченных ЦБ за год золотовалютных резервов) и перетекли на валютный рынок, заключает Гавриленков: ЦБ одной рукой выдает банкам рубли, другой - продает им же на эти же рубли валюту. Это происходило и осенью 2008 г.

«Рубль - не резервная валюта, и, когда появляется ее избыток, появляется и возможность перебросить ее в резервную. Получая по 0,5 трлн руб. в квартал, вы легко можете сдвигать курс на 0,5% в день и отыграть годовой процент по кредиту за полтора месяца, что все и делали: если создана идеальная среда для зарабатывания денег внутри самой системы, тут не до поддержки экономики», - говорит Гавриленков. В середине января ЦБ выдал банкам 480 млрд руб. на три месяца, из которых абсорбировал путем валютных интервенций пока только 120 млрд руб., посчитал Гавриленков.

ЦБ не разобрался или неверно понял задачу, считает Гавриленков. Если экономика тормозит, а спрос продолжает - расти, значит, проблема не в нехватке ликвидности. При высокой ставке по потребкредитам и их относительно небольшой доле в ВВП почти весь прирост потребкредитования (к декабрю его темпы снизились с 40 до 28%) уходил на погашение прежних долгов, посчитал Гавриленков: «Порядка 200 млрд руб. ежемесячного роста потребкредитов - это при их ставке в 23-25% равно сумме ежемесячно подлежащих выплате процентов. То есть эти деньги просто не выходили за пределы финансовой системы».

В этом и причина двукратного падения темпов роста потребления: то, что раньше шло на его поддержку, теперь уходит обратно в банки. В 2012 г. потребление домохозяйств выросло на 7,9%, обеспечив экономике 3,3 п. п. прироста из 3,4%. В 2013 г. рост потребления на 4,7% обеспечил 2,3 п. п. из 1,3% - вычет в 1 п. п. получился за счет сокращения валового накопления, включая спад инвестиций, - годом ранее они росли. Вслед за потреблением просела и экономика.

Не потребление, а именно инвестиционный рост может вытянуть экономику из стагнации, подчеркивал министр экономического развития Алексей Улюкаев. Рост экспорта ограничен мировым спросом, рост потребления, очевидно, достиг потолка, сказал министр в интервью «Интерфаксу»: «Нынешний рост ВВП может быть основан прежде всего на инвестиционном росте». А для роста инвестиций требуется доступный кредит.

Однако на стоимость кредита, как и на ставки межбанковского рынка, возросший объем предоставления Центробанком денег почти не повлиял.

Чтобы поддержать рост экономики, ЦБ следует всеми рыночными способами стремиться снизить процентные ставки банков по кредиту и в первую очередь для этого надо прекратить выдачу денег под нерыночный залог, убежден Гавриленков.

Но есть риск, что ЦБ совершит еще одну ошибку - повысит процентные ставки, волнуется замминистра экономического развития Андрей Клепач. Это замедлит кредитование и может стать существенным фактором ограничения темпов роста экономики, предупредил он.

К повышению ставок может привести ускорение инфляции - из-за девальвации подорожает импорт, доля которого в розничной торговле - порядка 45%. По оценке Евсея Гурвича, уже произошедшего ослабления достаточно для прибавки к инфляции 1 п. п.

«1%-ное снижение среднегодового курса рубля приводит к увеличению потребительской инфляции на 0,1-0,11 п. п., т. е. 5%-ное обесценение национальной валюты способно увеличить инфляцию на 0,5-0,6 п. п. в текущем году», - посчитал Алексей Девятов из «Уралсиба». Но даже в таком случае, по его оценкам, инфляция к концу года может остаться ниже целевого уровня ЦБ в 5%: вклад ослабления рубля в инфляцию вряд ли приведет к повышению ЦБ ключевой ставки, но может помешать снизить ее, считает Девятов.

Помимо ускорения роста цен пойти на повышение ставок ЦБ теоретически мог бы из-за крупномасштабного бегства из рубля в валюту, однако, скорее всего, регулятор и в этом случае предпочтет другие инструменты - например, увеличит интервенции, рассуждают аналитики Morgan Stanley. По их мнению, ЦБ вряд ли последует примеру других стран, повысивших ставки для защиты национальной валюты.

В ближайшие недели рубль, скорее всего, отыграет часть потерь, убеждены в Morgan Stanley: сальдо текущего счета в I квартале обычно всегда на годовом максимуме и оказанные рублю меры поддержки в конце концов должны дать эффект. Равновесный курс - в районе 34-35 руб./$, считает Александр Морозов, также ожидающий отскока. По расчетам ЦМИ, равновесный курс равен 33 руб./$ и в феврале-марте рубль вернет потерянное. Тем не менее девальвационные ожидания сформированы и вероятность продолжения ралли - при отсутствии новых глобальных шоков - будет почти полностью зависеть от действий и комментариев ЦБ, считают аналитики ЦМИ. ЦБ и чиновники в конце концов спохватились и бросились объяснять, что ослабление рубля временное, однако вернуть ожидания на прежний уровень может быть не так просто, пишет ЦМИ.

Выигравшие и проигравшие

«Плюс от девальвации большой: посмотрите - [в структуре ВВП] самый большой рост показал финансовый сектор, более чем на 12% при росте экономики на 1,3%. Это самый быстрорастущий сектор экономики благодаря подпитке золотовалютными резервами. А минус [от девальвации] - это все остальное», - иронизирует Гавриленков.

Выигрыш бюджета от ослабления рубля несколько переоценивают, говорит Морозов. Действительно, за счет повышения рублевой стоимости нефтегазовых доходов бюджет получит больше: при заложенной в бюджет среднегодовой цене нефти в $101 за баррель и повышении среднегодового курса до 34,3 руб. за доллар дефицит бюджета может сократиться с плановых 1,5 до 0,2% ВВП, посчитал Морозов. «Но для Минфина дополнительные доходы оборачиваются дополнительным давлением увеличить расходы, так что вряд ли эти допдоходы ему нужны - отберут», - считает Морозов. Обесценение рубля приведет к росту не только доходов, но и расходов бюджета - на поддержку пострадавших от девальвации отраслей, социально необеспеченных слоев населения, так что выгоды для бюджета будут временными и короткими, а негативные последствия - долгосрочными, добавляют аналитики ЦМИ.

Девальвация 1998 г. способствовала ускорению экономического роста, с 1,4% в 1997 г. его темпы уже в 2000 г. разогнались до 10%. Потому и создается ощущение, что она универсальный метод стимулирования, особенно сейчас, когда рост снова замедлился до 1,3%, рассуждают в ЦМИ: «Однако сейчас ситуация принципиально другая». В 1998 г. промышленные мощности были загружены на 40%, а безработица составляла 11%: резкое удорожание импортных товаров помогло промышленности нарастить выпуск. Сейчас загрузка максимальна, безработица - минимальна: нарастить выпуск в таких условиях нельзя. Проиграет вся обрабатывающая промышленность, особенно автопром, где 90% комплектующих - импорт, то же самое грозит предприятиям, специализирующимся на сборке электроники и бытовой техники, отмечает директор Центра структурных исследований Института Гайдара Алексей Ведев: «В итоге такая девальвация приведет к еще большему снижению темпов роста экономики». По опросам Института Гайдара, лишь 12% компаний девальвация выгодна.

Главные бенефициары - экспортеры сырья. Хотя, отмечает Минэкономразвития, их доходы сейчас в большей степени зависят от мировых цен на сырье и геополитической стабильности, чем от курса, - а цены снижаются. Но эффект для экономики и от выигравших экспортеров будет скорее отрицательным, считает ЦМИ: польза была бы, если бы допдоходы шли на инвестиции, но ослабление рубля - это шок, а в условиях шока увеличение инвестиций не самый популярный способ распорядиться дополнительной прибылью. Скорее всего, она останется в валюте, и вместо инвестиций можно получить увеличение оттока капитала из страны.

Последствия для инвестиционной активности самые проблемные, ведь инвестиции - это, как правило, импорт оборудования и технологий и слабый рубль будет препятствовать восстановлению инвестиций, говорит Морозов: «Если в краткосрочном плане у ослабления рубля можно найти и минусы, и плюсы, то в долгосрочном - только минусы». Наконец, единственный «живой» драйвер - потребление - пострадает тоже. В краткосрочном периоде розница, наоборот, наберет скорость - убегая от дешевеющего рубля, люди кинутся скупать все возможные товары народного потребления, рассуждает Морозов: «А потом наступит провал спроса». Экономика от скоростного падения рубля получит разрушительные эффекты, считает Ведев.

Проиграет ЦБ, которому, возможно, придется на время забыть про свое стремление к инфляционному таргетированию, к чему уже призвал министр Улюкаев. Политика таргетирования инфляции сейчас не сработает, считает Ведев, поскольку процентные ставки до сих пор не являются действенным инструментом сдерживания роста цен, тогда как девальвация частично сидит как в инфляционных ожиданиях, так и в стоимости товаров: сначала дорожают импортные товары, а за ними подтягиваются отечественные.

Наконец, с неприятностями столкнется правительство. Торможение экономики ведет к замедлению роста реальных доходов - если до кризиса зарплаты в реальном выражении росли на 12-15% в год, теперь им, чтобы вырасти на эту величину, потребуется минимум пять лет, говорит Евсей Гурвич. Девальвационный шок экономики это торможение может только ускорить. Прекращение роста доходов может привести к снижению рейтингов власти, поскольку ее политическая поддержка населением очень тесно связана с экономической ситуацией, резюмирует Гурвич.

Ольга Кувшинова

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Вперше за тривалий час саме центристська сила перемогла та отримала шанс

сформувати уряд та повернути Нідерландам імідж стабільної та

проєвропейської демократії.

Вперше за тривалий час саме центристська сила перемогла та отримала шанс

сформувати уряд та повернути Нідерландам імідж стабільної та

проєвропейської демократії. Уже два десятиліття Китай домінує на всіх етапах виробництва рідкісноземельних металів, які вже перетворилися на стратегічну сировину. Спроби Заходу зменшити залежність від поставок з КНР поки що безрезультатні.

Уже два десятиліття Китай домінує на всіх етапах виробництва рідкісноземельних металів, які вже перетворилися на стратегічну сировину. Спроби Заходу зменшити залежність від поставок з КНР поки що безрезультатні. Підтримка України та військове співробітництво з нею посідають одне з центральних місць у новій «дорожній карті» ЄС з оборони. Як Європа планує досягти повної обороноздатності за п'ять років?

Підтримка України та військове співробітництво з нею посідають одне з центральних місць у новій «дорожній карті» ЄС з оборони. Як Європа планує досягти повної обороноздатності за п'ять років? На виборах до палати депутатів (нижньої палати парламенту) в Чехії

переміг рух ANO колишнього прем'єр-міністра країни, мільярдера і

євроскептика Андрія Бабіша, який негативно ставиться до підтримки

України.

На виборах до палати депутатів (нижньої палати парламенту) в Чехії

переміг рух ANO колишнього прем'єр-міністра країни, мільярдера і

євроскептика Андрія Бабіша, який негативно ставиться до підтримки

України. Лише після двох невдалих спроб у суботу Санае Такаїчі нарешті досягла своєї давньої амбіції. 64-річного

політика обрали лідеркою правлячої Ліберально-демократичної партії

Японії (ЛДП). Тепер вона стане першою жінкою прем'єр-міністром країни.

Лише після двох невдалих спроб у суботу Санае Такаїчі нарешті досягла своєї давньої амбіції. 64-річного

політика обрали лідеркою правлячої Ліберально-демократичної партії

Японії (ЛДП). Тепер вона стане першою жінкою прем'єр-міністром країни. Попри спільні інтереси, Китай, Росія і Північна Корея поки що далекі

від створення справжнього військового чи політичного союзу, який міг би

диктувати свою волю Євразії - найбагатшому і найнаселенішому регіону

світу, вважає Wall Street Journal.

Попри спільні інтереси, Китай, Росія і Північна Корея поки що далекі

від створення справжнього військового чи політичного союзу, який міг би

диктувати свою волю Євразії - найбагатшому і найнаселенішому регіону

світу, вважає Wall Street Journal. Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону.

Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону. Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.