Фінансові новини

- |

- 10.03.26

- |

- 06:31

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Россия неправильно управляет своими резервами

17:44 13.11.2013 |

Международный валютный фонд написал подробное пособие по созданию и управлению суверенными фондами, главные правила - у фондов должны быть понятные цели и прозрачные механизмы их достижения. Российские резервы управляются совершенно по-другому.

Международный валютный фонд написал подробное пособие по созданию и управлению суверенными фондами, главные правила - у фондов должны быть понятные цели и прозрачные механизмы их достижения. Российские резервы управляются совершенно по-другому.

Суверенный фонд - это весьма популярный в мире способ сохранить и приумножить скопленные государством деньги, в последние 20 лет они стали неотъемлемой частью глобальной экономики. Многим странам, в том числе России, суверенные фонды помогли пережить кризис 2008 года.

Общая стоимость активов, находящихся под управлением суверенных фондов, в последние несколько лет быстро росла и на сегодняшний момент составляет около $5 трлн. Если учесть стоимость активов, которыми управляют различные государственные структуры (например, резервы, контролируемые центральными банками), то эта цифра удвоится.

Однако, суверенные фонды могут успешно выполнять свою конечную цель и поддерживать макроэкономическую стабильность только при наличии правильной инвестиционной стратегии. Экономисты из Международного валютного фонда составили пошаговую инструкцию по правильному управлению суверенными фондами.

Правила хорошего фонда

Для начала правительству, создающему фонд, нужно определиться с правовым устройством фонда. Это может быть особенная структура, правила для которой прописываются в отдельном законе, традиционная финансовая корпорация, принадлежащая государству, пул активов, которые специально управляются центральным банком, и так далее. Главное, чтобы права и обязанности фонда, а так же его отношения с другими ведомствами были четко прописаны.

Далее распорядитель суверенного фонда (как правило, им является министерство финансов страны) должен установить основные цели фонда, от которых будет зависеть его инвестиционная стратегия. Предварительно он должен проконсультироваться с заинтересованными сторонами - парламентом, неправительственными организациями и т.д. Это снизит вероятность принятия неправильных решений.

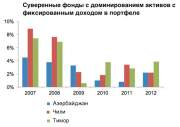

В зависимости от выбранной цели фонду нужно будет выбрать долгосрочную стратегию.

В зависимости от выбранной цели фонду нужно будет выбрать долгосрочную стратегию.

* Чем дольше горизонт инвестирования фонда, тем выше его способность брать на себя инвестиционные риски.

* Инвестиционные фонды, призванные сохранить и приумножить сбережения, как правило, имеют длинный горизонт планирования, могут не обращать внимание на спады на рынке и крайне негативно относятся к рискованным активам.

* Фонды, призванные стимулировать экономическое развитие, напротив, готовы пойти на риск.

Поэтому каждой организации, инвестирующей государственные деньги, нужно на берегу определить степень толерантности к риску. Сейчас наиболее распространенным показателем риска является волатильность доходности активов, входящих в инвестиционный портфель фонда.

Однако это не самый надежный показатель, особенно для фондов созданных для передачи богатства будущим поколениям, предупреждают в МВФ. На самом деле доходность активов , как правило, распределяется неравномерно - большие потери происходят гораздо чаще, чем можно было бы ожидать.

Поэтому организатору фонда лучше всего разработать собственные критерии терпимости к риску. Например, ими могут быть приемлемые и неприемлемые результаты инвестиций, которые должны выражаться в конкретных цифрах.

Эти ориентиры должны быть публично оглашены: любой гражданин страны должен понимать, что размер предполагаемых убытков фонда не должен превышать определенный процент за определенное количество лет.

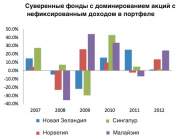

Четкие параметры могут психологически подготовить заинтересованные стороны к возможным потерям. больших потерь. Например, такие страны, как Чили, Новая Зеландия и Сингапур сразу заявили, что готовы идти на риск.

Четкие параметры могут психологически подготовить заинтересованные стороны к возможным потерям. больших потерь. Например, такие страны, как Чили, Новая Зеландия и Сингапур сразу заявили, что готовы идти на риск.

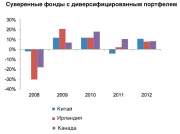

Стратегия и тактика

Следующий важный шаг - выбрать инвестиционную стратегию. Основатели и управляющие фонды должны решить, в какие активы и в каких пропорциях они хотят инвестировать и утвердить эталонный портфель. Отклонения от этого портфеля должны быть минимальными, ведь любой переход на альтернативные активы потребует дополнительных ресурсов фонда и создаст дополнительные риски, объясняют в МВФ.

Отличным примером строгого следования этому правилу - Пенсионный фонд Норвегии. Несмотря на то, что при его разработке его инвестиционной стратегии фонду были оставлены значительные внутренние возможности по инвестированию в облигации, воспользоваться ими фонд решил только через 12 лет.

Особое внимание в МВФ рекомендуют обратить на производные финансовые инструменты. Несмотря на то, что они иногда помогают застраховать риски и сулят высокую доходность, они слишком сложны и могут привести к финансовым и репутационным потерям. Поэтому, если они оказываются в портфеле фонда, управляющим необходимо тщательно их контролировать.

После того, как для фонда выбрана стратегия, приходит время воплощать ее в жизнь. В этот период главной задачей управляющих становится отбор конкретных позиций из выбранного класса активов и оценка их прибыльности. Например, менеджменту нужно создать корзину валют и дальше управлять валютными рисками.

Впрочем, следить за рисками должны не только управляющие фондов. Должна быть выработана система управления рисками, включающая в себя внешний мониторинг. Для измерения опасности необходима методология измерения, а проверка и аудит должны осуществляться в соответствии с четким планом.

Впрочем, следить за рисками должны не только управляющие фондов. Должна быть выработана система управления рисками, включающая в себя внешний мониторинг. Для измерения опасности необходима методология измерения, а проверка и аудит должны осуществляться в соответствии с четким планом.

Ключем к успеху фонда является прозрачность, уверены в МВФ. Она укрепляет доверия к политике фонда, снижает вероятность коррупции и в целом улучшает репутацию государственных инвесторов. Прозрачность означает, что управляющие фонда подотчетны обществу и консультируются с ним при принятии принципиально важных решений.

Большинство фондов национального благосостояния публикуют ежегодные отчеты, в которых описывается распределение активов и их доходность и корректируются долгосрочные цели.

Российские резервы управляются не по правилам

В России ни один из пунктов этой инструкции не выполняется.

При создании Стабилизационного фонда консультации с политическими силами, общественностью, экспертами не проводились. Его долгосрочные цели не были четко определены. Чиновники просто объяснили, что он должен одновременно и стабилизировать экономику, и служить источником финансирования инвестиционных программ.

Принимая решение о разделении Стабфонда на Резервный фонд и Фонд национального благосостояния (ФНБ), чиновники снова не стали разговаривать с обществом. Решение о трате части средств Резервного фонда на спасение экономики от кризиса правительство тоже принимало самостоятельно.

Сегодня чиновники решают, на какие инфраструктурные проекты пойдут 450 миллиардов рублей из ФНБ. Механизм отбора проектов непрозрачен, консультаций нет, решения принимаются за закрытыми дверями.

С прозрачностью все обстоит еще хуже. В 2010 году в Бюджетный кодекс были внесены изменения, согласно которым с 1 января 2010 года до 1 января 2014 года Министерство финансов не публикует сведения о зачислении средств в Резервный фонд и Фонд национального благосостояния.

И, наконец, в России с момента создания Стабилизационного фонда так и не появилась отдельная структура, которая бы грамотно и ответственно управляла средствами суверенных фондов. Последняя попытка создания Росфинагентсва провалилась на стадии прохождения законопроекта в Госдуме.

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини.

Відповідно до даних GPS сигналу, незаконно затримані автомобілі знаходяться у центрі Будапешта, поблизу однієї з силових структур Угорщини. Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей.

Після атак Росії а українську енергосистему в Україні в роботі залишилося менше 10 ГВт генерувальних потужностей. Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол.

Загальна сума державного та гарантованого державою боргу України станом

на кінець січня 2026 року сягнула 215,0 млрд дол. США, збільшившись за

місяць на 1,67 млрд дол. Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко.

Кабмін розширив експериментальний проєкт зі створення власних груп

протиповітряної оборони на підприємствах критичної інфраструктури. Про

це повідомила прем'єр-міністерка Юлія Свириденко. Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України.

Від 2 березня банкноти номіналами 1, 2, 5 і 10 гривень зразків 2003-2007

років замінюються на відповідні обігові монети, повідомив Національний

банк України. Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.

Штори онлайн купують усі, хто хоч раз обпікся на поході в салон: часу з'їдає багато, а на виході все одно лишається сумнів.  АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті

АЗОВ.ONE та Obmify оголосили спільний збір: чим допомогти, як підтримати, куди підуть гроші. Донатьте і беріть участь у розіграші за посиланням в статті Вперше за тривалий час саме центристська сила перемогла та отримала шанс

сформувати уряд та повернути Нідерландам імідж стабільної та

проєвропейської демократії.

Вперше за тривалий час саме центристська сила перемогла та отримала шанс

сформувати уряд та повернути Нідерландам імідж стабільної та

проєвропейської демократії. Уже два десятиліття Китай домінує на всіх етапах виробництва рідкісноземельних металів, які вже перетворилися на стратегічну сировину. Спроби Заходу зменшити залежність від поставок з КНР поки що безрезультатні.

Уже два десятиліття Китай домінує на всіх етапах виробництва рідкісноземельних металів, які вже перетворилися на стратегічну сировину. Спроби Заходу зменшити залежність від поставок з КНР поки що безрезультатні. Підтримка України та військове співробітництво з нею посідають одне з центральних місць у новій «дорожній карті» ЄС з оборони. Як Європа планує досягти повної обороноздатності за п'ять років?

Підтримка України та військове співробітництво з нею посідають одне з центральних місць у новій «дорожній карті» ЄС з оборони. Як Європа планує досягти повної обороноздатності за п'ять років? На виборах до палати депутатів (нижньої палати парламенту) в Чехії

переміг рух ANO колишнього прем'єр-міністра країни, мільярдера і

євроскептика Андрія Бабіша, який негативно ставиться до підтримки

України.

На виборах до палати депутатів (нижньої палати парламенту) в Чехії

переміг рух ANO колишнього прем'єр-міністра країни, мільярдера і

євроскептика Андрія Бабіша, який негативно ставиться до підтримки

України. Лише після двох невдалих спроб у суботу Санае Такаїчі нарешті досягла своєї давньої амбіції. 64-річного

політика обрали лідеркою правлячої Ліберально-демократичної партії

Японії (ЛДП). Тепер вона стане першою жінкою прем'єр-міністром країни.

Лише після двох невдалих спроб у суботу Санае Такаїчі нарешті досягла своєї давньої амбіції. 64-річного

політика обрали лідеркою правлячої Ліберально-демократичної партії

Японії (ЛДП). Тепер вона стане першою жінкою прем'єр-міністром країни. Попри спільні інтереси, Китай, Росія і Північна Корея поки що далекі

від створення справжнього військового чи політичного союзу, який міг би

диктувати свою волю Євразії - найбагатшому і найнаселенішому регіону

світу, вважає Wall Street Journal.

Попри спільні інтереси, Китай, Росія і Північна Корея поки що далекі

від створення справжнього військового чи політичного союзу, який міг би

диктувати свою волю Євразії - найбагатшому і найнаселенішому регіону

світу, вважає Wall Street Journal. Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону.

Сьогодні країну живлять пальним десятки маршрутів постачання - водним транспортом, залізницею, автоцистернами. Пункти переливу нафтопродуктів з європейської на українську колію розкидані вздовж всього кордону. Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat.

Європейці разом з інженерами Airbus вирішили довести, що лазерна комунікація - це не лише про красиві рендери в презентаціях. Під час експерименту наземний термінал націлився на супутник Alphasat. "Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн.

"Київстар" очікує, що кількість клієнтів технології Starlink Direct

to Cell в Україні більш ніж подвоїться вже до кінця 2026 року - 12 млн

проти нинішніх 5 млн. Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT.

Anthropic зробила перехід на свій чат-бот Claude ШІ ще простішим: він

тепер може поглинати ваші минулі розмови з іншими чат-ботами ШІ. Новий

інструмент імпорту пам'яті використовує зростаючу популярність Claude і

нещодавній бойкот ChatGPT. Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.

Поки ви спокійно п'єте ранкову каву та плануєте апгрейд свого ПК,

армія автоматизованих скриптів уже кілька тисяч разів перевірила

наявність оперативної пам'яті у всіх великих онлайн-магазинах.  Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.

Поки ми звикали до мільйонних позначок у бенчмарках, мобільне залізо

зробило черговий стрибок у стратосферу.  Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін

Мережеві API - це стандартизовані інтерфейси, що з'єднують додатки зі

складними 4G та 5G мережами. Вони дають розробникам доступ до мережевих

ресурсів та послуг, які за інших обставин були б недоступні для третіх

сторін Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.

Telegram отримав нові функції. Вони вже доступні для звичайних користувачів, і тих, хто платить за Premium.