Фінансові новини

- |

- 17.05.24

- |

- 07:12

- |

-

RSS

RSS - |

- мапа сайту

Авторизация

Пятая часть российских банков может не пережить 2015 год

08:32 27.01.2015 |

Чиновники продолжают настаивать, что банков в России слишком много, и помогать им не собираются.

Чиновники продолжают настаивать, что банков в России слишком много, и помогать им не собираются.

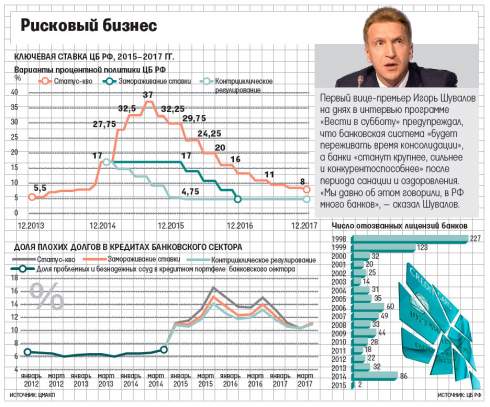

Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) провел стресс-тестирование банков и выяснил, как на их показатели влияет денежно-кредитная политика ЦБ (три сценария, см. график).

«С учетом экономических реалий и прогнозов наиболее вероятно, что при сохранении прежней политики ЦБ ключевая ставка будет расти и находиться в диапазоне от 17 до 37%, - говорит ведущий эксперт ЦМАКП Михаил Мамонов. - Получится что-то среднее между замораживанием и ростом, как обычно и бывает».

При сохранении нынешней жесткой процентной политики (сценарий «статус-кво» с ростом ставки до 37%) более чем 280 банкам в 2015 г. и 230 в 2016 г. понадобится дополнительный капитал свыше 1,2 трлн и 1 трлн руб. - тогда они смогут закрыть дыры от роста проблемных долгов и не нарушить норматив достаточности капитала.

Часть средств могут внести собственники банков, исходя из среднегодовой нормы пополнения ими уставного капитала, получится 27% в год, отмечает Мамонов: «Остальное взять неоткуда, кроме как за счет государства».

Без господдержки проблемы окажутся непосильными более чем для 200 банков в 2015 г. и 160 в 2016 г., им понадобится свыше 900 млрд и 500 млрд руб. соответственно, подсчитали эксперты ЦМАКП.

При замораживании ключевой ставки поддержка понадобится еще большему количеству банков и в еще больших размерах: более 1 трлн и 0,8 трлн руб. примерно для 250 и 230, оценивает ЦМАКП.

Объявленные меры господдержки в основном касаются крупнейших банков, отмечает Мамонов, «хотя около 25% средств из требуемой суммы, по нашим расчетам, понадобится 150 средним и мелким банкам за пределами топ-100». Системно значимого эффекта в рамках сектора и страны они не несут, признает он, но считает, что эти банки тоже нужно поддержать, «если они пострадали от общих системных проблем, а не из-за собственной политики».

«Опубликованные ЦМАКП данные очень похожи на результаты нашего исследования, хотя подходы у нас разные», - говорит заместитель гендиректора «Интерфакс-ЦЭА» Алексей Буздалин. «Интерфакс-ЦЭА» изучал зависимость частоты дефолтов разных групп российских банков от темпов роста ВВП - основного фактора кредитных рисков в секторе. Анализ данных за последние 15 лет выявил линейную зависимость: сокращение темпов роста ВВП на 1 п. п. в среднем влечет рост вероятности банкротств банков на 0,25 п. п. Но накопившиеся системные проблемы в банковском секторе могут скачкообразно увеличить частоту банкротств на 8-10 п. п., предупреждает эксперт.

«В 2015 г. при ожидаемом падении ВВП на 3-5% из-за нарастания кредитных рисков 150-200 банков могут лишиться лицензий, - говорит Буздалин. - Это следствие не только кризиса, но и сформировавшегося в начале 2000-х гг. устойчивого тренда на снижение темпов роста активов малых банков (за пределами топ-100). И сейчас мы пришли в ситуацию сокращения активов, которая может запустить эффект домино: у мелких банков давно падала эффективность - их существование стало бесперспективным, а тут еще и кризис».

На практике, по расчетам «Интерфакс-ЦЭА», это означает постепенный возврат банковской системы в 90-е гг., когда частота дефолтов составляла 15-16% в год. По оценке Буздалина, абсолютное большинство мелких банков будут убыточны, поэтому говорить о докапитализации за счет прибыли не приходится, а владельцы не будут вкладывать средства в бесперспективный бизнес.

«Это продлится несколько лет, и в результате число банков упадет примерно до 350-400», - говорит Буздалин, добавляя, что государство должно поддержать небольшие, но значимые для регионов банки.

Удорожание пассивов, падение стоимости ценных бумаг и рост проблемных кредитов, по оценке руководителя центра макроэкономического анализа Альфа-банка Наталии Орловой, могут принести в этом году банковскому сектору чистый убыток около 2 трлн руб., а это минус 25% капитала. «1 трлн руб. потенциальных убытков крупных банков государство считайте закрыло [за счет докапитализации через ОФЗ], остался еще триллион на всю остальную систему, - рассуждает она. - В ситуации неопределенности и зарегулированности банковского сектора собственники некрупных банков могут предпочесть не докапитализировать их, а выйти из банковского бизнеса».

Проблемы могут быть и у отдельных крупных банков, рассуждает Буздалин. Однако государство поддержит банки, где много частных вкладов, ожидает аналитик Fitch Александр Данилов.

На топ-50 банков, которые могут претендовать на действующие механизмы докапитализации, приходится около 85% активов сектора, напоминает ведущий аналитик Промсвязьбанка Алексей Егоров, так что уход с рынка 200 и более банков за пределами топ-50 не будет критическим.

С точки зрения академической аналитики оптимально 300-500 банков, а у нас - больше 800, потенциал для сокращения колоссальный, ничего страшного нет, говорит Орлова. «На топ-200 банков приходится около 95% банковского сектора на разных рынках, - напоминает она. - Уход остальных банков, обслуживающих 5% рынка, для экономики не катастрофичен. В основном это карманные банки, которые не выполняют главную банковскую функцию по кредитованию экономики». Данилов еще более категоричен: для российской банковской системы нужно гораздо меньше банков, чем сейчас, - 200 максимум. Он, впрочем, не считает мелкие банки обреченными, ведь у многих из них коэффициент капитализации выше, чем у крупных банков, так что главное - чтобы не было оттока депозитов.

Президент Ассоциации региональных банков Анатолий Аксаков считает перспективы не столь мрачными: «Ситуация не драматична, я считаю, что многие вполне [успешно] выйдут из нынешних проблем. Но консолидация будет проходить».

Представитель ЦБ отказался от комментариев, сославшись на неделю тишины перед заседанием совета директоров по ключевой ставке (назначено на 30 января), а вопросы господдержки некрупных банков переадресовал правительству. Неверно, что мы будем помогать только банкам из первой сотки, а остальным нет, уверяет федеральный чиновник: «Всем помогать не будем, на всех денег не хватит, но принцип отбора будет другой».

ТЕГИ

ТОП-НОВИНИ

ПІДПИСКА НА НОВИНИ

Для підписки на розсилку новин введіть Вашу поштову адресу :

Союзники по НАТО поступово наближаються до рішення відправити в Україну

свої війська. Їх використовуватимуть для навчання українських сил.

Союзники по НАТО поступово наближаються до рішення відправити в Україну

свої війська. Їх використовуватимуть для навчання українських сил. Українські посадовці, відповідаючи на запити щодо їхнього елітного майна в ОАЕ, заявили, що «нічого про це не знають».

Українські посадовці, відповідаючи на запити щодо їхнього елітного майна в ОАЕ, заявили, що «нічого про це не знають». У новий пакет входить додаткове фінансування на майбутню передачу Україні літаків F-16, протиповітряна оборона, технічне обслуговування артилерійських установок і кошти на передачу додаткових артилерійських установок, снарядів і протитанкових мін.

У новий пакет входить додаткове фінансування на майбутню передачу Україні літаків F-16, протиповітряна оборона, технічне обслуговування артилерійських установок і кошти на передачу додаткових артилерійських установок, снарядів і протитанкових мін.

Внаслідок ракетного удару були знищені два російські

винищувачі-перехоплювачі МіГ-31. Також тієї ночі, за даними видання, був атакований російський ЗРК С-400

"Тріумф" у районі села Вишневе (приблизно за 70 км від Бельбека).

Внаслідок ракетного удару були знищені два російські

винищувачі-перехоплювачі МіГ-31. Також тієї ночі, за даними видання, був атакований російський ЗРК С-400

"Тріумф" у районі села Вишневе (приблизно за 70 км від Бельбека).  У програмі можуть взяти участь фізичні та юридичні особи, які

здійснюють господарську діяльність з виробництва повітряних і космічних

літальних апаратів, супутнього обладнання та здійснюють виробництво БпЛА

або їх частин (за КВЕД 30.30).

У програмі можуть взяти участь фізичні та юридичні особи, які

здійснюють господарську діяльність з виробництва повітряних і космічних

літальних апаратів, супутнього обладнання та здійснюють виробництво БпЛА

або їх частин (за КВЕД 30.30). Апеляційний суд скасував рішення суду першої інстанції та закрив

провадження у справі за позовом Коломойського до Нацбанку та

ПриватБанку про розірвання договорів його особистої поруки за кредитами

рефінансування, залученими ПриватБанком до його націоналізації.

Апеляційний суд скасував рішення суду першої інстанції та закрив

провадження у справі за позовом Коломойського до Нацбанку та

ПриватБанку про розірвання договорів його особистої поруки за кредитами

рефінансування, залученими ПриватБанком до його націоналізації. Долар США зміцнюється до євро і фунта стерлінгів після різкого

ослаблення за підсумками попередньої сесії на даних про уповільнення

інфляції в Штатах.

Долар США зміцнюється до євро і фунта стерлінгів після різкого

ослаблення за підсумками попередньої сесії на даних про уповільнення

інфляції в Штатах. У них зберігалося 1 трлн 85 млрд гривень коштів фізичних осіб (з яких кошти до запитання - 689,3 млрд гривень). Найбільше коштів у державних ПриватБанку - 388,8 млрд

гривень та Ощадбанку - 187,2 млрд грн. На третьому приватний

Універсал Банк - 67,4 млрд грн.

У них зберігалося 1 трлн 85 млрд гривень коштів фізичних осіб (з яких кошти до запитання - 689,3 млрд гривень). Найбільше коштів у державних ПриватБанку - 388,8 млрд

гривень та Ощадбанку - 187,2 млрд грн. На третьому приватний

Універсал Банк - 67,4 млрд грн. Довідковий курс гривні до долара США на міжбанківському валютному ринку станом на 12:00 кч 16 травня 2024 року.

Довідковий курс гривні до долара США на міжбанківському валютному ринку станом на 12:00 кч 16 травня 2024 року. Національний банк України ухвалив рішення анулювати ПРАТ "СК

"Саламандра" всі ліцензії, призначив тимчасову адміністрацію та

відсторонив органи управління СК "Саламандра" від управління компанією.

Національний банк України ухвалив рішення анулювати ПРАТ "СК

"Саламандра" всі ліцензії, призначив тимчасову адміністрацію та

відсторонив органи управління СК "Саламандра" від управління компанією. Національний банк України наводить дані щодо облігацій внутрішньої державної позики в обігу на 16 травня 2024 року.

Національний банк України наводить дані щодо облігацій внутрішньої державної позики в обігу на 16 травня 2024 року. Курс долара США слабко змінюється в парах з євро та фунтом стерлінгів

вранці у четвер, при цьому в парі з єною американська валюта демонструє

активне зниження.

Курс долара США слабко змінюється в парах з євро та фунтом стерлінгів

вранці у четвер, при цьому в парі з єною американська валюта демонструє

активне зниження. Проте компанія не припинить експериментувати з іншими ідеями:

наприклад, пізніше цього року у продаж має надійти прозорий бездротовий

телевізор LG OLED T.

Проте компанія не припинить експериментувати з іншими ідеями:

наприклад, пізніше цього року у продаж має надійти прозорий бездротовий

телевізор LG OLED T. Хакери з Північної Кореї вкрали 147,5 млн доларів у криптовалюті з біржі

HTX наприкінці 2023 року, а потім відмили їх через платформу Tornado

Cash у березні 2024 року.

Хакери з Північної Кореї вкрали 147,5 млн доларів у криптовалюті з біржі

HTX наприкінці 2023 року, а потім відмили їх через платформу Tornado

Cash у березні 2024 року. Штучний інтелект створюватиме малюнки, відео і музику, а також попереджатиме про телефонних шахраїв.

Штучний інтелект створюватиме малюнки, відео і музику, а також попереджатиме про телефонних шахраїв. Google DeepMind представила на Google I/O вдосконалену версію своєї

моделі штучного інтелекту, яка прогнозує не лише структуру білків, але й

структуру «всіх молекул життя».

Google DeepMind представила на Google I/O вдосконалену версію своєї

моделі штучного інтелекту, яка прогнозує не лише структуру білків, але й

структуру «всіх молекул життя». Розширення цього експерименту на весь мозок зайняло б 1,6 зетабайта,

потрібні для цього накопичувачі коштували б $50 млрд, а датацентр зайняв

би 57 га.

Розширення цього експерименту на весь мозок зайняло б 1,6 зетабайта,

потрібні для цього накопичувачі коштували б $50 млрд, а датацентр зайняв

би 57 га. Директорка-розпорядниця МВФ Крісталіна Георгієва також вважає, що це може принести величезне підвищення

продуктивності, якщо "ми добре з цим впораємося". Проте це також може

призвести до більшої дезінформації і, звісно, до більшої нерівності в

суспільстві.

Директорка-розпорядниця МВФ Крісталіна Георгієва також вважає, що це може принести величезне підвищення

продуктивності, якщо "ми добре з цим впораємося". Проте це також може

призвести до більшої дезінформації і, звісно, до більшої нерівності в

суспільстві. На ринку комп'ютерів AMD збільшила свою частку на 4,7% у порівнянні з

минулим роком, що забезпечило їй 23,9% ринку настільних комп'ютерів на

базі процесорів x86.

На ринку комп'ютерів AMD збільшила свою частку на 4,7% у порівнянні з

минулим роком, що забезпечило їй 23,9% ринку настільних комп'ютерів на

базі процесорів x86.